原标题:光伏硅价格跳涨,硅片、电池环节利润被挤压,产业链涨价传导不畅终端需求受抑 来源:21世纪经济报道

图片来源:视觉中国

图片来源:视觉中国文|21世纪经济报道孙煜

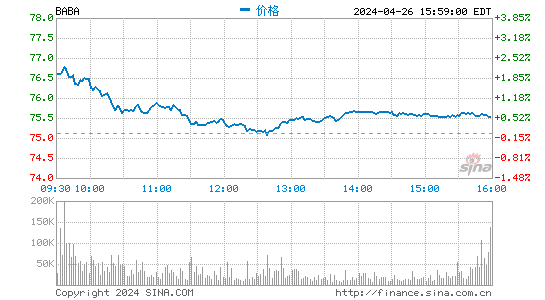

最近一周,A股的光伏板块进入调整期。

Wind数据显示,光伏指数自3月3日以来已下跌了8.06%。

与光伏指数回调走势截然相反,光伏产业链上游原材料——硅料的价格却持续上涨。

中国有色金属工业协会硅业分会(以下简称“硅业分会”)数据显示,上周多晶硅价格继续维持上涨走势,其中复投料、单晶致密料、单晶菜花料成交价涨幅区间在4%-5%。据光伏智库SOLARROOM光储亿家数据,硅料最近甚至出现了110元/公斤的参考报价。

供不应求硅料价格接连跳涨

本轮硅料价格上涨始于去年12月。去年12月中旬,缓跌三个月的硅料价格触底回升。

硅业分会去年12月16日公布数据显示,当周国内单晶复投料成交均价为8.37万元/吨,单晶致密料成交均价为8.13万元/吨。当周,复投料、单晶致密料、单晶菜花料成交价都有小幅上涨(1%左右),仅多晶用料价格小幅下滑。

触底回升的硅料价格从此开启上涨模式。

自12月中旬至今的三个月内,市场上各类硅料价格,周涨幅少则1%,多则达12%。

硅业分会数据显示,截至上周,单晶复投料、单晶致密料、单晶菜花料均价分别达11.08万/吨、10.80万/吨和10.53万/吨,三个月间价格累计涨幅已超30%。

“春节后正式上班的第一周,硅料价格大概涨了六七块,但那时候企业已经拿不到任何货了”,SOLARROOM光储亿家副总裁马弋崴在接受记者采访时表示,调研信息显示近期的硅料供需仍然极度紧张,“不管是头部硅片企业,还是中小企业都拿不到货。”

硅料价格上涨的背后是供需缺口。

在需求端,去年年底开始,下游企业陆续开始春节备货,实际需求量阶段性上升。并且,扩产的硅片产能投产释放,也刺激了需求增长。

2020年下半年扩产的硅片产能,在进入2021年后开始陆续投产。硅业分会曾在2月底表示,“硅片企业扩产产能释放进度远快于预期”。

据马弋崴介绍,新扩产的硅片产能存在着购买基础性硅料库存以供正常生产的一次性需求,“一般备半个月或者一个月的料”。

在供应端,硅业分会数据显示,截至2021年初,太阳能级硅料的在产产能约56万吨,其中海外产能近10万吨。

由于硅片企业纷纷在2020年签订长期合同或战略合作,导致行业80%以上的硅料产能已被企业长单锁定,硅料市场流通现货较少。

“1月底、2月初,库存都全部没有,中间商的货都非常少。主流厂家要保证长单的履约,基本上是没有料到中间商里面的,龙头企业也会去催硅料厂的硅料。上下游基本上没有什么库存。中间商手里面也没有。”在记者获得的一份3月7日通威股份(600438.SH)的调研纪要中,通威相关人士如是介绍近期硅料的紧缺度。

虽然供应端2020年硅料企业也大幅扩产,但由于硅料产能落地周期长达14-18个月,扩产硅料产能无法和扩产硅片产能同步释放,因此2021年硅料有效供应增量极少,远不及需求增量。

值得一提的是,去年12月时,市场已就硅料供需紧张达成预期。这种预期刺激了产业链看涨心态和产业链囤货心态,随即发生的下游企业囤货抢料反过来助推硅料价格走高。

“硅片厂正常的备货周期,囤半个月到一个月的库存是正常的。” 马弋崴告诉记者,当硅片企业特别看好硅料价格的时候,肯定愿意多囤一些,“比如企业可能将备货周期改成一个半月到两个月”。

硅业分会数据显示,上周国内有新订单成交的硅料企业数量环比大幅增加,几乎全部在产企业均有新订单签订,且一线企业新订单基本已签至4月份。

下游消化成本上涨压力凸显

事实上,硅料价格上涨的影响,早已传导至产业链下游。在硅料价格上涨后,今年下游环节的部分企业已经对产品规格或产品价格做了相应调整,以对冲硅料涨价带来的成本增长。

以硅片行业为例,目前主要厂家已大幅提价以覆盖硅料涨价成本。上周,单晶硅片和多晶硅片价格仍在上涨。

今年2月,隆基股份(601012.SH)在5日和26日连续两次上调M10硅片和M6硅片报价。2月26日,隆基M10和M6硅片的报价分别为4.44元/片和3.65元/片。对比一个月前3.9元/片和3.25元/片的价格,M10和M6硅片两次涨价的累计涨幅分别达13.8%和12.3%。

此外,隆基也在2月减薄了部分硅片的厚度以降低单片成本。2月5日,隆基在调整硅片价格的同时,将G1、M6尺寸硅片标准厚度从175μm减至170μm。

另一家硅片巨头中环股份(002129.SZ)也在2月23日发布倡议书,计划减薄硅片厚度缓解下游电池、组件客户的成本压力。

按照中环的经验,如硅料价格上涨10元/公斤,对应硅片的成本上涨0.18元/片,需减薄18μm厚度可保持硅片单价维持不变。硅片厚度从175μm减薄至160μm,可以覆盖多晶硅料8元/公斤的价格涨幅,减轻下游产业链的成本压力。

测算显示,减薄可以增强硅片的盈利,对冲硅料涨价成本。据申港证券测算,硅料涨价19.8%,若不减薄硅片,则硅片成本增加约12%,减薄5μm可增加出片量约3%,对冲约2.1%的硅料涨幅给硅片造成的成本增加,即成本增加约10%,增厚毛利率1.2%。

隆基股份相关人士向记者表示,“(硅片)未来是否提价,取决于硅料价格,“如果硅料进一步上涨的话,就有可能。”该位人士称,“减薄方面,目前还是以170规格为主,因为进一步减薄的话,产业链配套可能会有问题。”

上游硅材料价格的大幅上涨,也已传导至电池片环节。上周国内单晶电池龙头企业公布3月价格,各尺寸电池片价格仍在上涨。市场其他电池厂商也不同程度跟涨。

不过,电池片厂家继续向下游传递的涨价讯号未能得到普遍认同。“电池成交价和报价的价差拉得比较大。目前,电池片的利润率已非常低。我们估计到三月底,电池片利润有转负的可能性。”马弋崴称。

据悉,三月下旬部分电池片厂家有可能出现减产。

在组件环节,有机构调研发现,由于硅料的大幅上涨及组件辅材持续坚挺,组件大厂近期先后开始调涨新订单的组件报价,而前期签订较低价格的旧订单也不断出现价格重议的情况。

“因为最近原材料价格上涨,会造成我们相应产品采购成本提高。我们会在投标报价的时候调整报价。”晶澳科技(002459.SZ)相关人士向记者表示。

隆基股份相关人士也告诉记者,“现在组件一线厂商都已经提到比较高的水平了,组件厂商和客户会有一些博弈的过程”。

据悉,二季度组件厂商排产或有所下降。SOLARROOM数据显示,目前组件环节厂家的净利率已经处于亏损状态。

产业链涨价博弈终端需求被抑制

3月以来,硅料的行情依然火爆。

“硅片企业目前排产都比较满。现在各地都抢着要货,厂商在意的不是价格,而是在意有量就行。”硅业分会相关人士如是向记者介绍道。

那么,连涨3个月的硅料价格何时可以回落?

目前,行业和机构普遍预计,2021年的硅料供给将持续偏紧。多家机构均指出,以投产周期计算,今年的硅料实际新增产能较少,投产多集中于年底。

投产时间方面,硅料厂公告显示,通威云南保山4万吨和四川乐山3.5万吨分别于2021年10月底和2021年12月底投产,大全新能源新疆3.5万吨将于2021年12月底投产,亚洲硅业青海3万吨将于2021年6月底投产。

中信证券指出,根据硅料厂的实际运行情况,从产能投放到稳定产出较高比例的单晶料需要3-6个月的时间。因此目前看2021年虽有产能投放,但并无实际产能可以供给到市场中。

中信证券预计,2021年全球光伏新增装机将达165GW左右,考虑1:1.2的容配比,预计全球新增光伏装机对应的组件需求为198GW。在单GW组件硅料需求量2900吨的情况下,该组件规模对应的硅料需求约为58万吨,略超前文提及的今年硅料供给量(56万吨左右)。

“考虑颗粒料的供给,硅料环节依然处在供不应求或者紧平衡的状态。我们预计硅料的供需紧张也将延续至2022年,超出市场预期。”中信证券称。

因此,考虑到供应量紧张和新增产能年底落地,有部分观点认为,硅料价格可能会在四季度才会回落。

不过,也有市场观点认为,硅料价格或许最早在二季度就会回落。如西部证券即在上周指出,硅料价格可能在二季度某个阶段出现一定回调。

“从供应量的角度看,硅料价格确实可能要四季度才能缓解。但由于硅料涨价会不断向下游传导、最终影响需求,如果从需求侧考量,可能硅料价格回落的时间点会早于硅料产能大规模投产。” 马弋崴告诉记者,硅料价格可能最早在五月底就会回落。

“组件环节对涨价的接受度较低,目前组件的净利润已经处于亏损状态。我们预计到三月底,电池片的利润可能也会转负。一旦电池片的利润被挤光,硅片的价格也将涨不动。这种情况下如果硅料继续涨,就会挤压硅片环节的利润。最后,当硅片企业因利润减薄而减产,那么硅料价格就会涨不动了。”马弋崴表示。

隆基股份相关人士也向记者表示,硅料价格短期内还是比较高,“可能终端需求有反应以后,倒逼之下(硅料价格)才会有反应”。

一名卖方电新分析师在接受采访时称,现下产业链正在博弈涨价。“目前光伏产业链各环节仍在博弈。价格传导不是简单顺畅的,每个环节的格局都不太一样。从硅料到电池片的涨价传导比较强势,电池片和组件则不具备完全传导成本压力的能力。”该分析师称。

中信证券指出,产业链涨价进入博弈期后,组件价格向终端电站的传导机制不顺畅,开始对终端需求有一定程度的抑制,围绕组件端相关产品的开工率也出现下降。待产业链价格寻找到新的平衡点后,需求有望再次迎来释放,但仍需对关键环节的产能利用率进行比较细致的跟踪。