原标题:美国债收益率飙升,新兴市场三国央行加息 ,A股杀估值会否加剧?

近期,发达国家与新兴市场国家的货币政策走向背道而驰。

一方面,美欧日维持宽松政策;而另一方面,巴西、土耳其、俄罗斯三国央行加息。

面对着国际资本风云变幻,分析人士指出,投资人不必过度解读新兴市场国家加息的情况,真正起决定作用的是三大央行——美联储、中国央行和欧洲央行。

在国际流动性“掰手腕”之时,目前中国加息压力并不大,中国仍对外资有很大的吸引力,这有利于A股市场继续走出慢牛长牛行情。此时,国内抱团股杀估值或仍将继续,但已有长线资金开始布局。

新兴市场三国央行加息

美国的宽松政策仍在加码。近期美国国会通过了一项新的1.9万亿美元的经济刺激计划。美联储主席鲍威尔表示,未来两年不会加息,还会保持零利率以及当前的购债规模。而美国国债收益率持续上升突破1.7%。

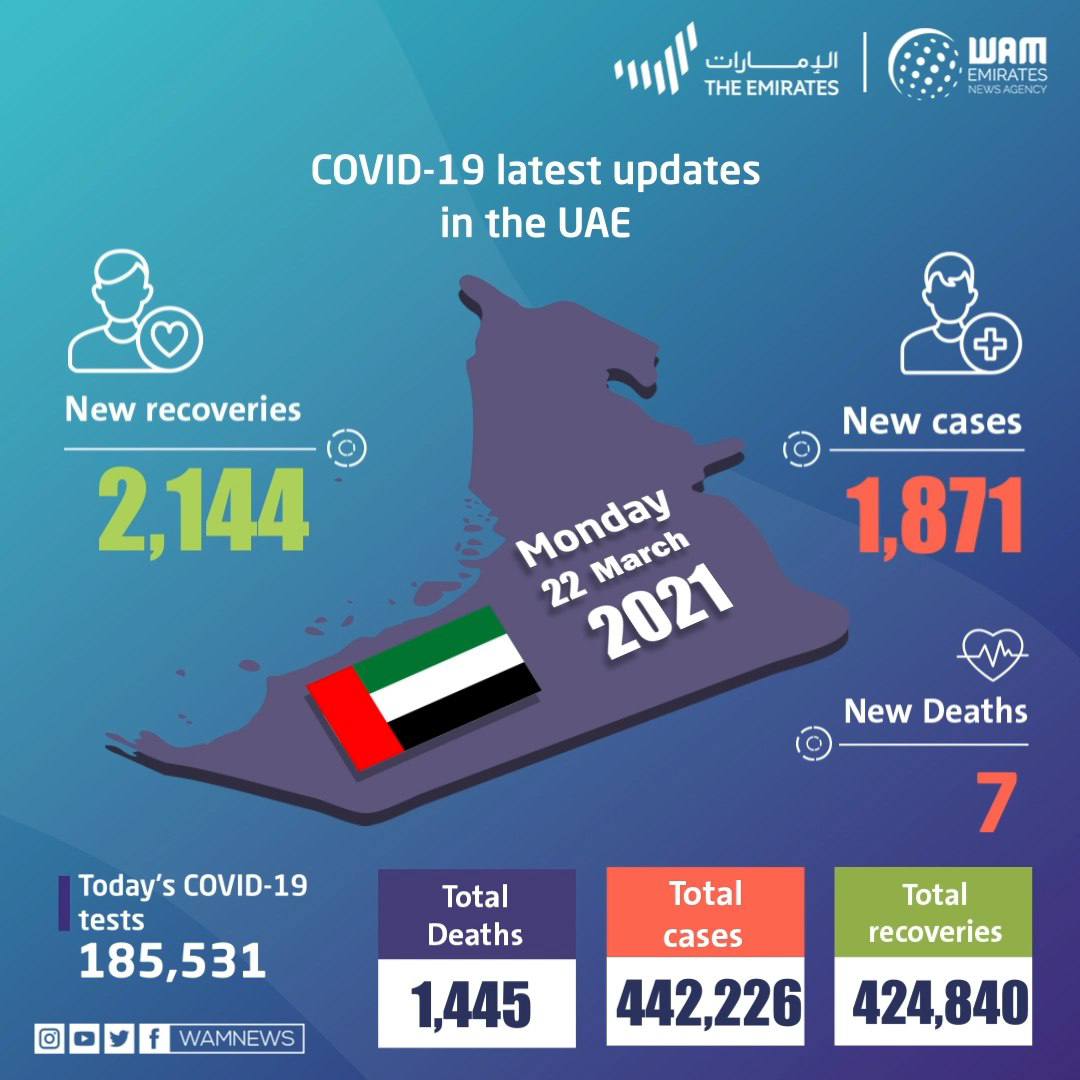

与之相对,是新兴市场三国央行加息的消息:3月17日,巴西央行宣布,将基准利率从2%上调至2.75%;3月18日,土耳其央行将基准利率自17%提高至19%;3月19日,俄罗斯央行宣布,将基准利率提高0.25个百分点至4.5%。

从三国央行表述来看,通胀是三国央行加息的主要原因,也有央行提及汇率和资本流动对货币政策决定的影响,简单来说,加息更进一步的背景是为了提前应对美元阶段性反弹可能引发的资本外流。

此外,业内认为,目前存在加息预期的经济体还有:印度、韩国、马来西亚、泰国。

“全球货币背景正在发生变化,而不幸的是,必须为此做出反应的经济体恰恰是那些最脆弱的经济体。巴西完全属于这一类。”高盛经济学家Alberto Ramos评价道。

分析人士认为,美国经济复苏有望带动长期美债收益率上升,吸引投资者从风险较高的新兴市场撤出、购买美元,存在资金外流的风险。

华创证券总结危机中全球降息-加息周期的轮动规律,指出,危机发生初期,通常先在发达经济体爆发,带来美英日欧等全球主要需求国率先降息;随着金融危机与经济衰退蔓延至全球,制造国(韩国、东盟国家等)与资源国(巴西、俄罗斯等)开始降息。

而经济修复期间,资源国通常率先出现通胀压力,进入加息周期;随后全球需求改善带来制造国经济回暖,进入加息周期;而发达经济体作为最终需求国,通常最后进入加息周期。

“目前来看,全球已进入到资源国为主的加息周期,巴西、俄罗斯均已启动加息;后续或将启动制造国的加息周期,市场预期韩国、泰国、印度等将于1-2年内加息;而美欧等最终需求国的加息时点或还很远。”华创证券指出。

中国加息压力不大

当世界资本市场风云变幻之际,中国PPI也受到输入性通胀拉动同比持续上行。不过,输入性通胀对CPI的影响相对较低。

“中国目前不具备加息条件”,国泰君安的理由是,一方面,输入型通胀可控;另一方面,经济动能趋缓,基本面不支持加息;此外,长端利率已提前上行,暂无加息必要;最后,上轮全球加息周期中,中国加息节奏显著滞后于新兴市场国家。

安信证券进一步指出,输入性通胀预计对CPI的影响相对较低,同时,中国出现大规模资本外流的概率极低。最后,中国作为世界第二大经济体,货币政策具有较强的独立性,且当前货币政策已经处于正常区间,明显收敛的概率不高。

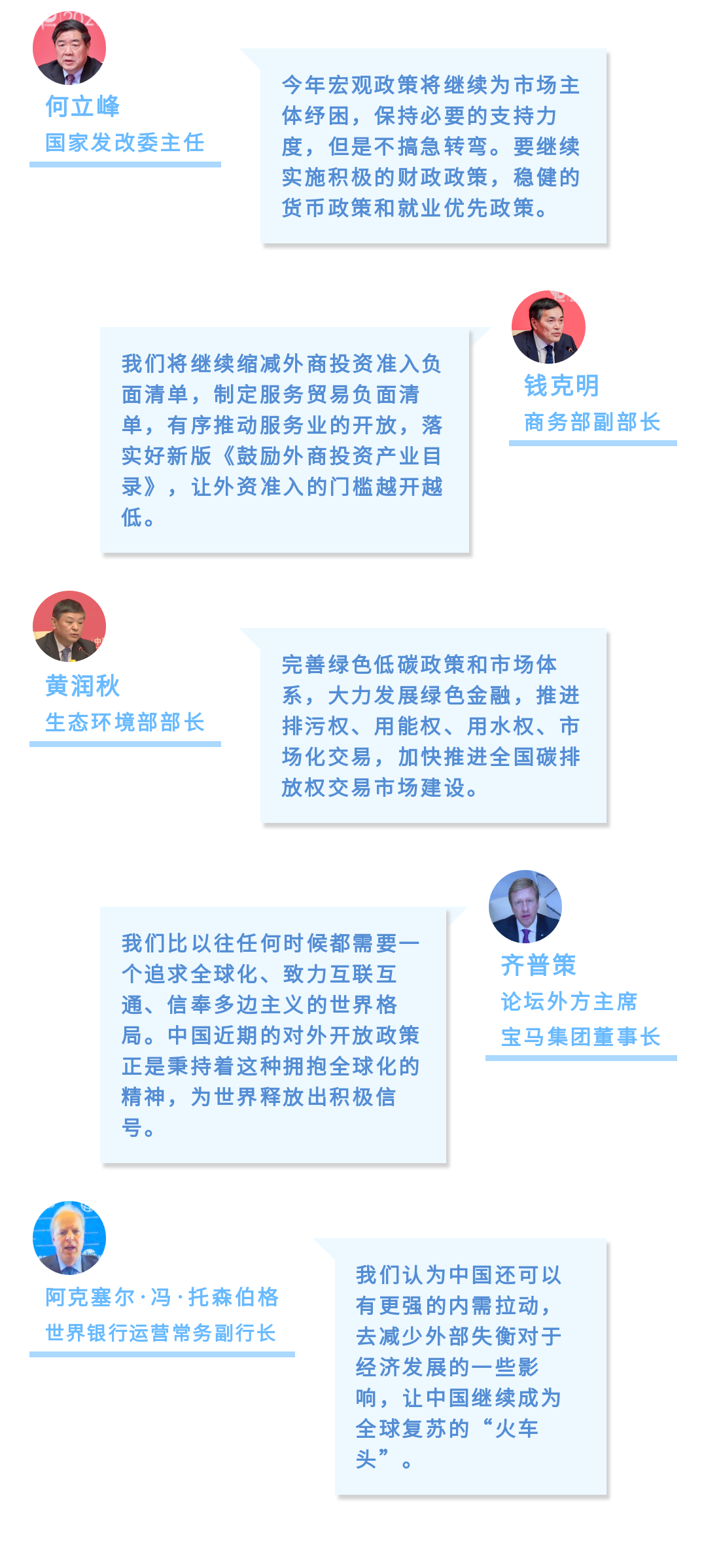

事实上,3月20日,人民银行行长易纲在中国发展高层论坛圆桌会上,就货币政策发表看法,给市场吃了定心丸。

易纲强调,我国有较大的货币政策调控空间。中国货币政策始终保持在正常区间,工具手段充足,利率水平适中。我们需要珍惜和用好正常的货币政策空间,保持政策的连续性、稳定性和可持续性。

当前广义货币M2同比增速在10%左右,与名义GDP增速基本匹配,10年期国债收益率约为3.2%,公开市场7天逆回购利率为2.2%,2020年CPI同比上涨2.5%。从这些数字可以看出中国的货币政策处于正常区间,在提供流动性和合适的利率水平方面具有空间。

易纲认为,货币政策既要关注总量,也要关注结构,加强对重点领域薄弱环节的定向支持。在保持流动性总体合理充裕的基础上,货币政策能发挥定向支持作用。货币政策需要在支持经济增长与防范风险之间平衡,中国的宏观杠杆率基本保持稳定,在为经济主题提供正向激励的同时抑制金融风险的滋生和积累。

“从易纲行长的讲话可以看出,当前要实施好稳健的货币政策,不会急转弯,这也打消了很多投资者的疑虑。支持经济回升,不急转弯也是两会上政府工作报告的重要内容,今年全年货币政策依然会保持流动性合理充裕,所以投资者不必过于担忧。”前海开源基金首席经济学家杨德龙说。

A股杀估值还会继续吗?

中国经济总体上受到这一波国际货币政策变化冲击较小,影响较大的是股市。

3月19日证监会主席易会满在钓鱼台讲到部分学者、分析师关注外部因素远远超过国内因素,对美债收益率的关注超过LPR、Shibor和中国国债收益率,对境外通胀预期的关注超过国内CPI。

“其实A股市场的走势更多的由国内的因素来决定,而不是由境外因素。”杨德龙说。

杨德龙认为,“对于新兴市场国家,加息可能会影响到其股市的表现,但建议投资者要重点关注美联储、中国央行以及欧洲央行的举动,而不要过度解读新兴市场国家加息的情况,因为各个国家的情况不一样,真正起决定作用的就是这三大央行:美联储、中国央行和欧洲央行。”

“年内我国并无加息的压力,输入型通胀的压力并不大。这有利于A股市场继续走出慢牛长牛行情。”杨德龙说。

私募排排网未来星基金经理胡泊也认为,“近期有多个新兴国家出现加息的现象,但从中国整体目前来看加息的压力较小,整体流动性边际收紧反而是一种比较可能的方向,但货币政策不会急剧转弯,流动性收紧仍然会是一个比较漫长的过程,整体来说会对市场有一定的影响,但不必过度悲观。”

杨德龙认为,当前A股市场通过一波下跌已经逐步消化了一些高估值板块的估值压力,很多优质股票也跌出了机会,开始吸引抄底资金入场。对于优质的公司或者基金可以采取分批抄底或者坚定持有,坚持长期主义。从短期来看,一些有估值压力的好公司其实从长期来看,业绩增长是可以消化高估值的。公司真实的内在价值并不能简单的依靠一些估值模型来判定,更多的要考虑企业的行业地位,品牌价值以及护城河,

胡泊指出,眼下整体的A股仍然处于一个调整的状态,尤其是抱团股的回调幅度较大,流动性的边际收紧也会对抱团股的估值产生影响,从整体估值的水平来看,即使经过前期的大幅下跌之后,抱团股整体估值依旧处于一个相对高位的水平,所以不排除抱团股有继续回调的可能。但如果抱团股继续回调的,其投资价值反而会得到进一步凸显,迎来较好的布局良机,因此我们会更加关注抱团股回调获得的再次介入机会。

把脉投资总经理许琼娜认为,经过近期的白马股杀估值,白马股已经处在陆续回归合理估值的过程。市场会用时间换空间的方式来完成白马股高估值的泡沫消化,而不是还继续猛烈的回调,但不排除某部分“假白马”可能真的就现原形了。

许琼娜认为,抱团股估值仍较高,不太可能短期内重拾升势。而周期股已经低估了很久,机会比较大,但是由于周期股股价历来弹性很大,很容易表现出“大涨又大跌”,普通投资者把握起来会较难,但中长期投资的性价比会更好。

“其他的增长型企业的投资机会,亦可以留意,目前也回调了不少时间,但由于这类型企业估值不便宜,而且股价可能最低点时也不便宜,所以买仓不适宜过大,宜采用定投的方式等待机会。”许琼娜说。

(作者:庞华玮 编辑:朱益民)