原标题:新基金建仓节奏变了!

中国基金报记者张燕北

春节后A股画风突变,蓝筹股大幅回撤拖累指数持续下行。在市场剧烈调整之下,主动权益基金建仓速度显著放缓。多位拟任基金经理在介绍基金运作策略时,均提到目前股市、债市面临不确定性,新基金在建仓时会把控制风险放在首位。展望二季度,机构普遍认为盈利改善大概率延续,A股有望震荡筑底。

权益新基金建仓速度大幅放缓

市场震荡加剧,各路资金均开启防御模式的操作策略,建仓阶段的新基金亦是如此。从基金的净值走势来看,与节前火速建仓形成鲜明对比的是,近期基金经理建仓明显趋于保守谨慎。

统计显示,除指数型产品外,多数节后成立的主动权益基金近期净值变动不大,近9成基金成立后截至目前净值涨跌幅在0.5%以内,显示出基金建仓速度较慢,成立之后保持较低仓位。

例如,截至3月26日,成立于3月3日的农银汇理新兴消费净值跌幅为0.03%;3月15日成立的东方红创新趋势,两周时间累计净值跌幅0.06%;3月5日成立的民生加银价值发现一年持有,成立以来累计净值跌幅仅0.03%。此外,3月初成立的易方达远见、万家内需增长一年持有、信达价值精选一年持有期、华泰柏瑞品质成长等基金净值涨跌幅也均不足0.5%。

值得注意的是,成立于3月24日的中欧研究精选A、中加聚隆六个月持有以及成立于此前1日的农银汇理安瑞一年持有、中银成长优选A等目前净值未有变动,显示出这些基金大概率尚未开始建仓。

一位公募人士表示,“基金经理建仓速度趋缓,或为躲避市场回调带来的净值回撤在波动放大的行情中,市场整体操作策略也由此前的积极进攻转为战略防御为主。节前市场情绪一路高涨,权益基金整体建仓节奏很快,不少基金成立一个星期内即完成建仓。节后市场单边快速下跌使得这些基金净值短期跌幅很深,基金经理也承受了较大压力。因此节后成立的基金选择放慢建仓节奏,能够较为平缓地渡过市场剧烈震荡期。”

事实上,面临波动放大的行情,多位拟任基金经理在介绍基金运作策略时也表达了自己的想法。一位新基金的基金经理直言,“我管理的基金采取了比较稳健的建仓策略,主要体现在谨慎的股票仓位控制,建仓的速度也相对比较稳健。目前成立近一个月,该基金的股票仓位依然维持在较低的水平。”对于后续的投资操作,他表示,该基金会在保持整体稳健的前提下,通过充分权衡风险和收益,逐步从谨慎的股票仓位控制策略过渡到中性的股票仓位控制策略,并将股票仓位调整到合适的水平。

“在建仓期,基金经理往往需要结合对市场环境的分析,比如资金流向、行业所处的投资氛围等等。如果这些不足以匹配相应仓位,基金经理就会采取缓慢建仓的方式。”深圳一位基金经理表示, 新基金仓位更灵活,可以慢慢建仓对抗波动,同时没有赎回压力,基金经理在行业和个股的选择上操作更加自如。

另外一位基金经理表示,未来操作将以安全为上,维持中性仓位,选择基本面稳健、长期竞争优势明显、估值合理的公司,不进行行业配置,以个股为出发点,在熟悉的行业和公司中寻找超额收益。

A股二季度或将震荡筑底

抱团股集体回调一定程度上加快释放核心资产的泡沫,降低了未来潜在调整的风险。对于后市大盘走向,机构多表示A股二季度有望将震荡筑底。

东北证券认为,流动性和风险偏好共同驱动一季度行情,而盈利上行和流动性回落将使A股二季度震荡筑底。盈利和风险偏好是年初至春节之前的驱动市场行情的主要因素,一方面春节前工业品价格上涨,企业盈利预期改善;另一方面海内外疫情防控得力,新基金发行火爆,风险偏好改善。春节后美债收益率上行压制核心资产估值,叠加顺周期景气度上行使得机构调仓,核心资产调整带动风险偏好下行。展望二季度,盈利改善大概率延续,但内外流动性难进一步宽松,A股可能震荡筑底。

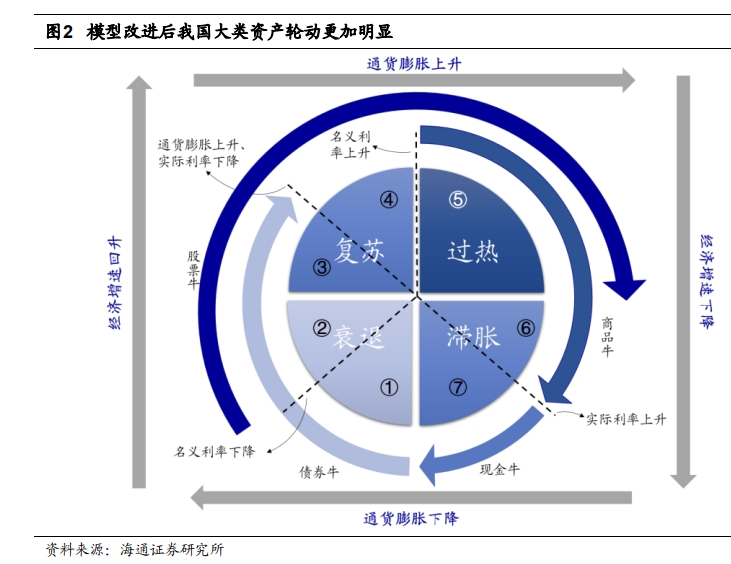

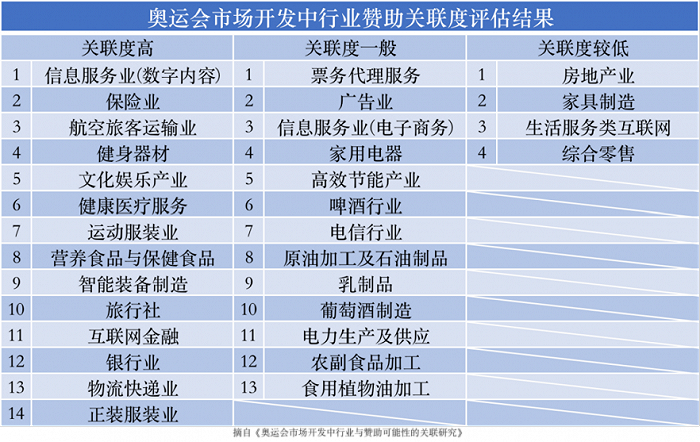

华宝基金副总经理李慧勇表示, 下一阶段,商品是最好的资产,权益机会取决于估值和业绩增长,推荐受益于复苏并具有估值优势的有色、化工、机械、金融、消费、服务等板块,及受益于“十四五”规划的低碳、军工板块。受通胀及政策收紧影响,债券利率仍会上行,如果没有新的动力出现。

国海富兰克林基金权益投资总监赵晓东指出,2021年全年A股市场结构性行情依然存在,上半年顺周期板块机会或较好,如金融、化工、有色等。而到下半年,如果消费、科技、医药板块回调到位,可能出现配置机遇。港股包含许多A股没有的优质企业,例如互联网行业龙头、科技“独角兽”等。同时,在A股和港股上市的同类公司,港股估值往往更低。港股投资以选股为主,重点关注科技、金融两大行业。

兴业证券策略团队认为,参照历史经验,A股多次“急刹车”,当前调整从幅度来看差不多,但短期下调过急,对情绪杀伤较重,需要一些时间恢复。兴业证券仍然继续看好顺周期(机械、化工、有色、轻工)+服务业(银行、社服、交运)复苏方向。同时,战略性关注基本面向好,筹码结构不错,估值性价比的中盘股和景气向上的成长。

(来源:中国基金报)