原标题:2020年营收净利双降,蒙牛千亿营收目标落空

近日,国内两大乳业巨头之一的蒙牛乳业(02319.HK,以下简称“蒙牛”)率先公布了2020年财报。

遥想16年前,蒙牛刚上市,实力一度超越伊利。2017年,蒙牛总裁卢敏更是对外立下豪言壮语,誓言要在2020年实现“双千亿”的目标,即销售额破千亿,市值破千亿。

但其营收的增长势头却因为疫情的缘故,在2020年踩下了急刹车,掉头下跌3.8%。蒙牛曾经期许2020的“双千亿”好梦破灭。但我们也看到,在群雄并起、竞争激烈的乳品市场,蒙牛作为伊利的竞争者也在积极迎战。

去年营收净利双降,千亿营收目标落空

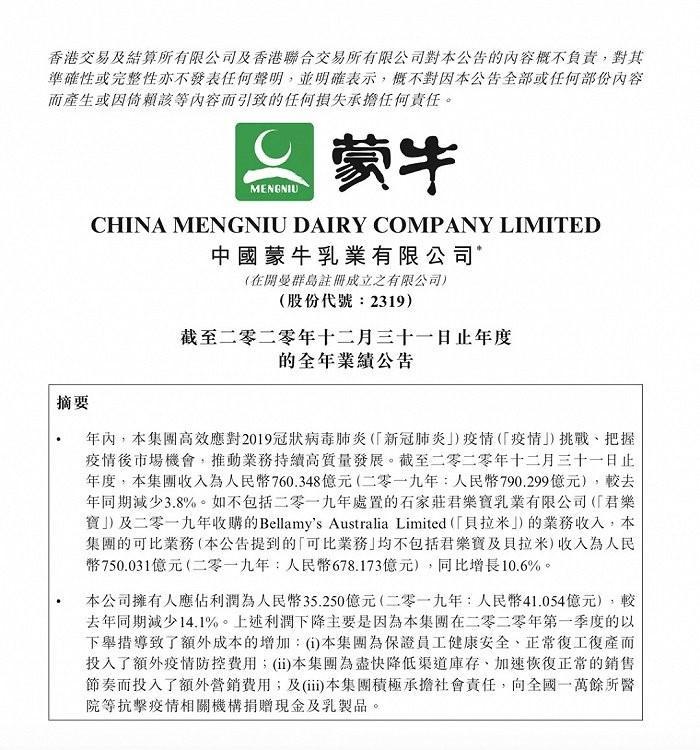

据蒙牛乳业在港交所公告显示,2020年实现营收为760.348亿元,同比减少3.8%;公司拥有人应占利润为35.25亿元(2019年41.05亿元),同比减少14.1%。蒙牛乳业的营收和净利润出现双双下降。

分产品看,2020年,蒙牛液态奶收入677.51亿元,占蒙牛总收入的89.1%,同比增长3.2%;冰淇淋收入26.34亿元,占蒙牛总收入的3.5%,同比增长0.3%;奶粉业务营收45.73亿元,占蒙牛总收入的6%,同比下降4%。

在财报中,蒙牛将2020年营收的下滑归主要归因于君乐宝出走造成的影响。如不包括2019年处置的石家庄君乐宝乳业及2019年收购的BellamysAustraliaLimited(“贝拉米”)的业务收入,集团的可比业务收入为人民币750.031亿元,同比增长10.6%。

公告称,利润下降主要是因为集团在2020年第一季度的以下举措导致了额外成本的增加:集团为保证员工健康安全、正常复工复产而投入了额外疫情防控费用;集团为尽快降低渠道库存、加速恢复正常的销售节奏而投入了额外营销费用;集团积极承担社会责任,向全国一万余所医院等抗击疫情相关机构捐赠现金及乳制品。

但最终结果却是,2017年,蒙牛总裁卢敏放提出了未来三年销售额和市值同时突破千亿元的目标,最终没有实现,梦想和现实之间,还差了 240亿元。

有人认为,近年来,蒙牛与伊利的差距正在逐步拉大,2011-2019年,蒙牛、伊利的营收复合增速分别为9.81%、11.62%。2018年伊利与蒙牛营收分别为795.53亿元和689.77亿元,相差105.76亿元左右。

而仅2020年上半年,蒙牛营收375.33亿元,同比下降5.8%,而伊利却实现逆势增长,上半年营收为473.44亿元,同比增长5.29%,伊利营收比蒙牛多了98.11亿元,且增势颇为强劲。

“摇钱树”出走业绩承压,频繁并购拉低利润率

2019年7月,蒙牛发布公告,以40.11亿的价格成功出售君乐宝的股权。对比九年前收购君乐宝所花费的4亿,单从40.11亿的收益回馈看起来是赚得盆满钵满。

但由于君乐宝带给蒙牛的收益很高,仅2018年,君乐宝就贡献给蒙牛接近10%的净利润。此外,在营收增长上,君乐宝达到28%远超蒙牛的14.7%。更重要的是,在蒙牛极为看重的奶粉业务中,君乐宝拥有超越68%的业绩增速。所以蒙牛卖掉君乐宝后,其2020年业绩便受到了直接影响。

此外,君乐宝自身竞争力不差,离开蒙牛的君乐宝也将成为蒙牛的竞争对手。在有限市场下,君乐宝与蒙牛很多业务是重叠的,君乐宝占据的市场份额,对已有强劲对手伊利的蒙牛来说,又是一重压力。

《每日财报》注意到,过去十年,蒙牛走了一条豪迈的并购之路。如2019年以52%的超高溢价69.3亿元的收购澳洲品牌贝拉米,以及29.31亿元收购澳洲品牌乳品及饮料公司Lion-Dairy&DrinksPtyLt。

2020年7月28日,中国圣牧发布公告称,蒙牛乳业行使全部认购权证,认购11.97亿股,每股行使价0.33港元,总价约在3.95亿港元(3.56亿元)。认购完成后,蒙牛所持股份由3.83%增至17.80%,成为中国圣牧单一最大股东。

值得注意的是,十年间,除君乐宝这位已出走的“摇钱树”外,其他或被蒙牛“相中”或“搭救”收入座下的大将,并没有持之以恒为主帅贡献军功,均有各自的问题缠身。如2018年,雅士利国际亏损1.32亿元,现代牧业亏损4.96亿元,中国圣牧则亏损22亿元,直接拖累了蒙牛整体的净利润水平。

蒙牛加码扩张并购虽然成功拉动了营收规模,但却无法遏制净利润率的低水平运行,也无法保障净利润的平稳增长。

据财报显示,蒙牛2020年的流动负债为261.44亿元,非流动负债为167.54亿元,资产负债率53.53%,处较高水平。此外值得注意的是,蒙牛的负债多为有息负债,有息负债产生的成本,会对企业的盈利直接造成侵蚀,损害股东利益。

优质奶源“名花有主”,抢“奶”大战硝烟未息

当下的蒙牛还需要面临一个更加现实问题:在各大乳企争相抢夺资源的背景下,适合收购的标的已经越来越少。

去年8月2日,伊利股份发布公告称,全资子公司金港控股认购中地乳业定向增发股票约4.33亿股,认购价为每股0.47港元,认购总价约2.03亿港元(约1.83亿元人民币)。认购完成后,金港控股将持有中地乳业16.6%的已发行股本。

中国飞鹤也与原生态牧业发布联合公告称,飞鹤拟向原生态牧业提出自愿性有条件现金要约,每股定价0.63港元,股份要约的价值约为30.71亿港元。要约成功后,飞鹤将成为原生态牧业的控股股东。

2019年12月,光明乳业以7.5亿元的价格拍得辉山乳业发展(江苏)有限公司及辉山牧业发展(江苏)有限公司相关资产。去年7月在江苏辉山资产的基础上,光明乳业联手银宝集团成立的江苏光明银宝乳业工厂、江苏银宝光明牧业牧场在江苏省射阳县开工,并举办揭牌仪式。

眼下,随着奶源争夺仍在持续推进,大型上市原奶企业大多已“名花有主”。而“得奶源者得天下”的趋势越来越明显,未来乳企抢“奶”大战还将不断升级。