原标题:小电科技即将冲刺港交所,共享充电宝行业将迎第二家上市企业 来源:IPO早知道

据IPO早知道消息,小电科技计划今年在港上市,最快本月正式向港交所递交招股说明书。这也意味着,在怪兽充电4月1日登陆纳斯达克后,小电科技或将成为第二家完成上市的共享充电宝服务提供商。

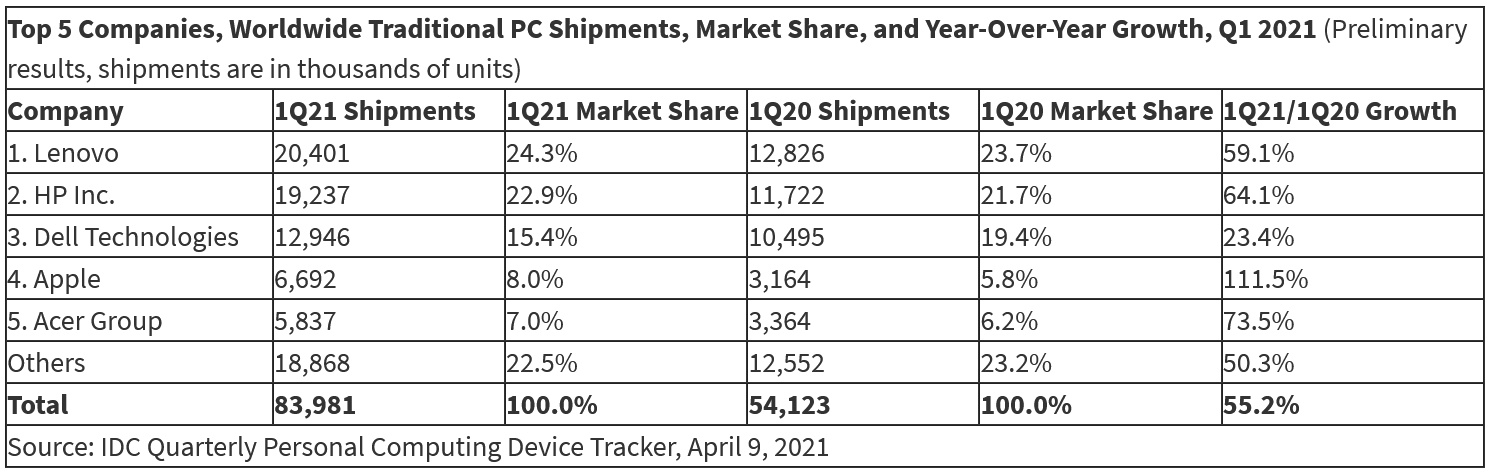

截至美东时间4月9日美股收盘,“共享充电第一股”怪兽充电的市值约为20亿美元。

事实上,小电科技最初选择的上市地点并非港股,且一度考虑过赴美上市的可能性。

2020年6月,小电科技曾与浙商证券签署上市辅导协议,拟创业板挂牌上市。2020年7月至2021年1月,小电科技总计完成3期上市辅导工作。

据《IPO早知道》了解,小电科技在今年年初决定“改道”赴港上市。3月,其与浙商证券协商一致,即终止创业板上市辅导工作。

从商业模式的角度来看,小电科技与怪兽充电、及其他共享充电宝服务提供商并无明显差别——消费者扫码完成租借、平台按时间收费。

从竞争壁垒的角度来看,点位的渗透率以及团队的精细化运营能力则最为关键。

其中,在点位的布局方面。公开资料显示,小电科技现已覆盖全国超1600座县级以上城市,涉及商圈、购物中心、餐饮、酒店等消费场景,并与万达广场、万豪酒店、海底捞等知名品牌展开深度合作。

值得一提的是,与怪兽充电类似,小电科技的投资方阵容同样堪称“豪华”。

截至2020年6月,腾讯持有小电科技9.66%的股份,为最大机构投资方;金沙江创投、元璟资本与红杉中国均持有超5%的股份。此外,高榕资本、德同资本、王刚、盈动资本、鼎晖投资、道生资本、众为资本、昆仲资本等一众知名VC亦在列。

《IPO早知道》独家获悉,2020年下半年,小电科技获得蚂蚁集团的新一轮融资。换言之,腾讯和蚂蚁集团现同为小电科技的投资方。

若加上怪兽充电的“阿里巴巴、高瓴、顺为资本、软银、小米、尚珹资本、云九资本、CMC资本、清流资本、蓝驰创投、凯雷、紫米”这套班底。

不难发现,在这个共享经济细分赛道的两家头部公司背后,已汇集了超20家中国最一线的投资机构,以及阿里、腾讯两大互联网巨头,且阿里和腾讯分别为怪兽充电和小电科技的最大机构股东。

当然,作为共享经济风口中最活跃的投资人,金沙江创投主管合伙人朱啸虎仍担任小电科技董事;这也是在怪兽充电和小电科技两家各自的董事会中,目前唯一一位代表投资方担任董事的VC投资人。

在怪兽充电的董事会中,代表投资方的二人分别为小米集团合伙人、副总裁、采购委员会主席张峰,以及蚂蚁集团资深总监李娟。

这里需要指出的一点是,相较于美股从递交F-1文件到正式挂牌“仅”需三周左右的时间,港股从递交A-1文件到上市则至少需要3个月左右的时间,因此小电科技或最快在第三季度正式登陆港交所。

但至少,在怪兽充电成功登陆纳斯达克、小电科技即将冲刺港交所的当下,刚需、高频、标准化程度高的共享充电宝赛道,显然已被验证是一个相对成熟的商业模式。

何况,行业头部玩家均已将财务模型跑通,无论是单点经济模型还是整体盈亏。2019年和2020年,怪兽充电的净利润分别为1.66亿元和7540万元,净调整净利润则分别为2.07亿元和1.13亿元。

或许,怪兽、小电们的下一步,将是如何寻找到自己的第二、第三增长曲线,真正成为一家平台级公司。