原标题:卫龙,让资本上瘾

家长为了阻止孩子多吃零食,会经常编造一些可怕的谎言:“辣条中有成份吃了会让人上瘾!”具体辣条中有没有这样的成份不得而知,现实中卫龙辣条确实让资本“上瘾”了。

编者按:本文系专栏作者投稿,作者BT财经。

在卫龙过去22年的经营生涯里,从来没有做过股权融资。正所谓不鸣则已,一鸣惊人。

作为资本市场里的新手玩家,卫龙5月10号被曝出第一次融资就是PRE IPO 轮的阶段,腾讯阿里纷纷成为卫龙“追随者”。

紧接着5月12日,卫龙向港交所递交了上市申请,速度犹如“闪电战”。

资本的“宠儿”

要知道在当前的市场上,能够让腾讯和阿里坐在谈判桌同一侧的投资对象少之又少。他们共同看好投资的企业里,有滴滴、美团、小红书、BILIBILI这样的高成长高潜力互联网新星,有邮储银行、众安保险这样的金融板块,更有高新制造科技企业。但唯独不曾有过卫龙这样接地气的食品制造业。

对于腾讯和阿里的任何其中一家来说,食品饮料类投资其实都不是他们的主要关注市场。

根据企查查的投资项目明细,腾讯过去直接参与的834个项目中,只出现了3次食品饮料行业玩家的投资:卫龙、喜茶、和府捞面(食品饮料服务平台、商超连锁等不考虑在内)。

而且从严格意义上来讲,喜茶、和府捞面在食品饮料板块里只能算是餐饮连锁,并不能算是传统意义上的食品饮料生产企业。因此,卫龙在腾讯的投资篮子里绝对可以称得上独一无二。

再来看腾讯的老对手——阿里旗下云峰基金,情况也是类似的。在云峰基金的149个投资项目中,也仅有简爱酸奶、卫龙、奈雪的茶、嘉禾一品几家为数不多的食品饮料类企业。

据悉,卫龙本轮pre-IPO融资投后估值达700亿元,这一估值超过洽洽、三只松鼠、良品铺子市值总和。如果按照2020年卫龙的净利润计算,卫龙估值PE倍数高达85.5倍。

作为一家相对传统的食品制造企业,让两大互联网投资巨头化干戈为玉帛、在上市风潮中掀起热浪,卫龙未来能否为龙?

超高回报

在中国的资本市场上,食品饮料永远是当之无愧、经久不衰的核心资产。

即便经历了2020年底以来的估值杀跌,白酒、烟草、方便面、啤酒、调味品、乳业领域依然是A股市场中的绝对明星。

食品饮料在申万一级行业中,分别在2017、2019和2020年取得居所有行业涨幅第一的佳绩,2016以及2018年收益率也相对靠前。

2020年,农夫山泉在港交所上市首日,一度把创始人钟睒睒推到国内首富的位置上。中国食品饮料股的资本诱惑力可见一斑。

无论是从战略协同、财务投资角度出发的一级市场投资机构,还是追逐于企业价值提升、稳定收益的二级市场投资者,所看重的无非两点:高回报、高成长。

从企业投资回报角度来看,最关键的指标当属ROE(净资产收益率)。一般来说,企业的ROE由三个模块所决定:毛利率、杠杆率、周转率。

尽管对于任何一家企业来说,毛利率和周转率往往被视为不可兼得的两端。但在食品饮料行业,优质企业的毛利率和周转率往往都能做到平衡后的优秀水平。

阿里腾讯另一个共同入场的食品饮料细分领域——现制茶饮,就是不可多得的高毛利、高周转兼顾的商业模式。

卫龙作为传统食品饮料生产模式的代表企业,像坚持“不上市、不贷款、不融资”的老干妈一样,此前从未参与融资,也甚少对外披露相关数据。这一次卫龙的招股说明书为市场揭开了这家辣条龙头的神秘面纱,也让我们明白了腾讯阿里等顶尖机构们纷纷趋之若鹜的原因。

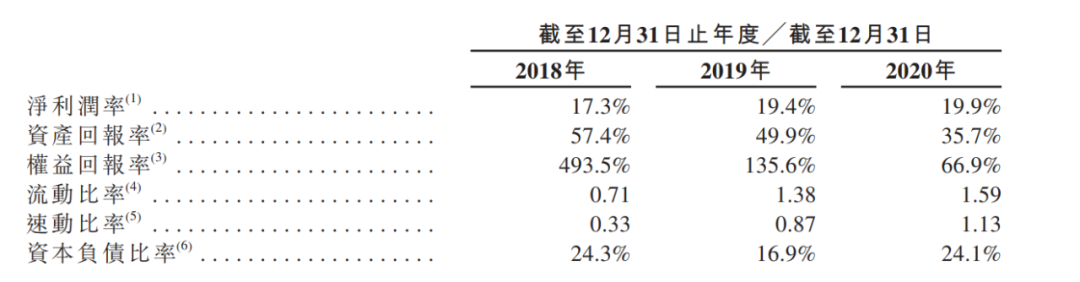

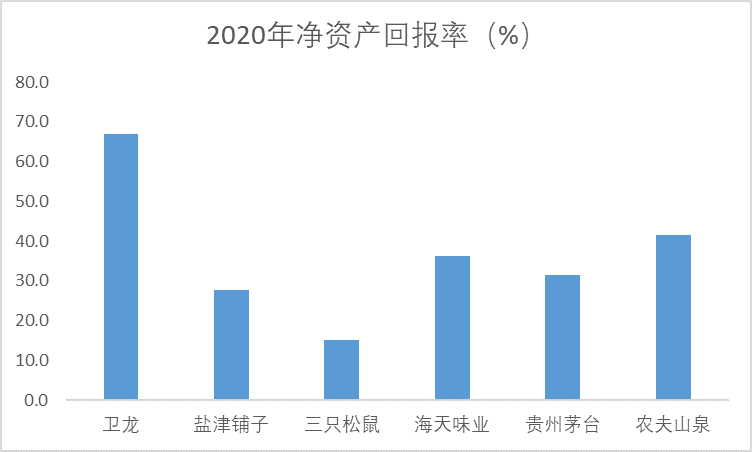

卫龙2018年的净资产回报率(权益回报率)竟然高达493.5%,在2020年依然维持在66.9%的超超超高水平!

这一回报水平有多高?高到B叔看到的时候不禁质疑:是卫龙算错了?还是B叔的认知出现了偏差?

卫龙的净资产回报率水平不仅远远高于同属休闲食品的盐津铺子、三只松鼠,甚至比海天味业、农夫山泉、贵州茅台这样的国民级消费龙头还要高出一大截!

拆分来看,对于拥有国民级品牌的食品饮料公司来说,品牌溢价往往能带来相对于普通竞争对手更高的毛利水平。

2020年卫龙的毛利率水平高达38%,远超零食上市公司三只松鼠、良品铺子、劲仔食品等同行,同时也高于食品饮料行业平均水平30%。

此外,卫龙的净利率近20%,盈利水平在休闲食品上市公司当中遥遥领先。

另一方面,同时由于食品行业的特殊性,在保质期限制、消费频率高的行业要求背景下,业内优秀企业的存货周转管理能力往往都能内卷至优秀水平。

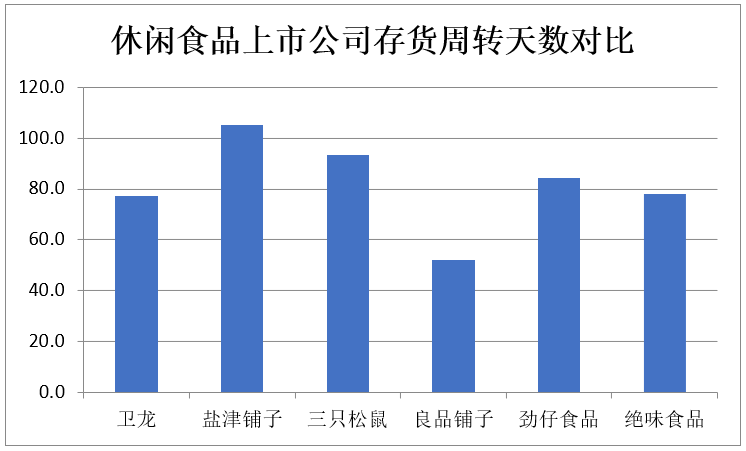

辣条类产品的快消属性也给卫龙带来了较高的存货周转速度。从招股说明书来看,卫龙的存货周转天数为77天,相比于同类企业基本处于中上水准。

这样超高回报的企业,难怪阿里和腾讯都竞相入股。

护城河和增长点

在辣味零食领域,卫龙的品牌影响力称得上是绝对龙头。根据沙利文调研,卫龙是辣味休闲食品中知名度最高、最受消费者喜爱的品牌。

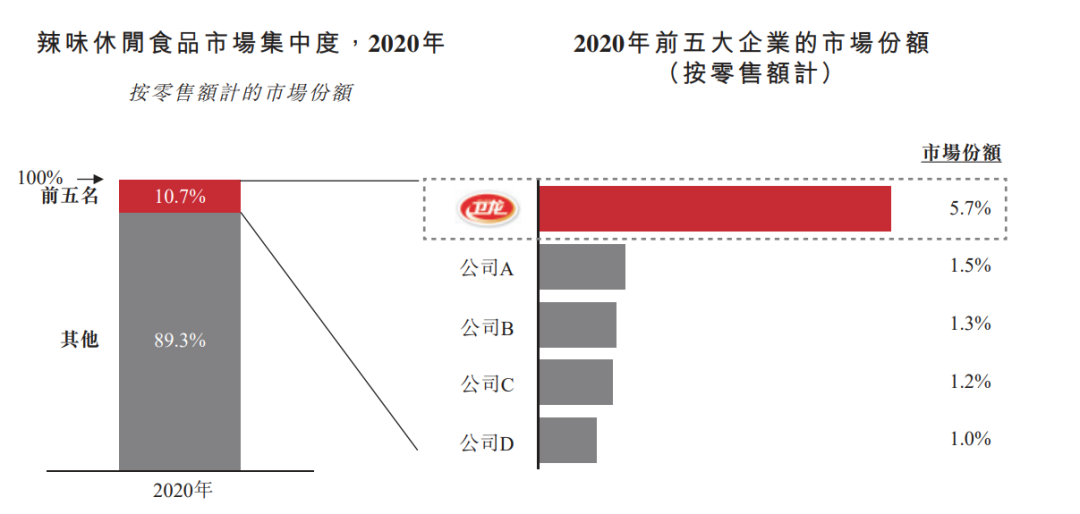

但是由于当前辣味休闲食品市场的门槛不高,市场集中度也不高,卫龙在业内份额仅为5.7%,行业前五名的市场占有率约20.7%。因此,在卫龙披露其招股说明书之前,很多市场分析认为卫龙面对众多的市场进入者和竞争者,存在很大的成长性风险。

但正如卫龙在招股说明书中提到的一点,除了品牌以外,经销网络也是至关重要的进入壁垒。

“建立广泛覆盖且高度下沉的经销网络对于中国辣味休闲食品制造商至关重要,通常,建立全面的经销网络需要经验丰富的销售团队以及与区域经销商稳固的合作关系,两者均需要长期投资。电商渠道的持续渗透和线上线下之间日益激烈的市场竞争对于新进入企业构成挑战。”

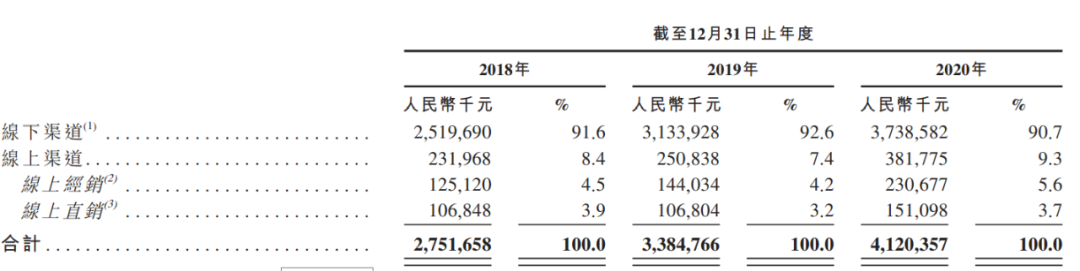

卫龙当前的收入来源,90%以上来自于线下渠道销售,且截至2020年12月31日,卫龙与逾1,900名经销商展开合作,覆盖逾570,000个零售终端,其中约70%的零售终端位于低线城市。

相比于新进入者,丰富且全面下沉的渠道是卫龙最大的护城河和加速杠杆。

这不仅意味着线上品牌的竞争不会动摇卫龙的根基,更意味着,一旦卫龙切入新的零食品类,反而将会凭借更加快速、直接、广泛的销售渠道,直接下沉到终端消费场景中。

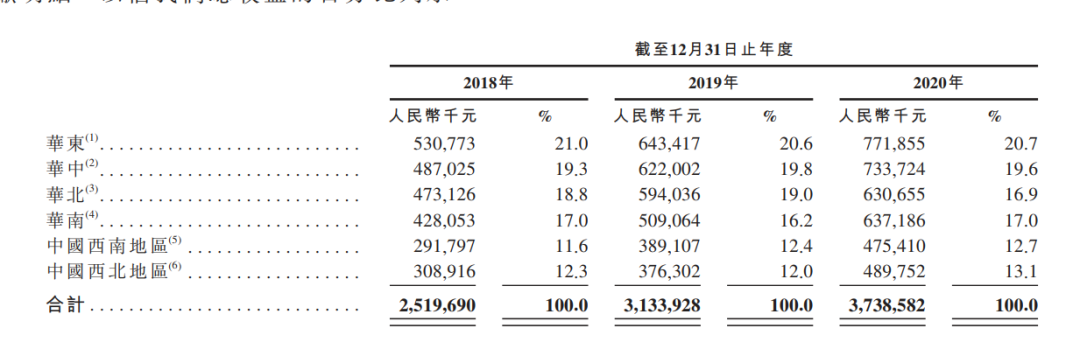

从覆盖范围上看,相比于网红零食品牌的线上模式和部分食品企业仅在部分区域占据市场优势,卫龙的影响力可以说是全国覆盖的,其收入区域分布显示,卫龙在全国的收入分布十分均匀,基本与中国的区域人口分布相当。

全面且深入的下沉,是卫龙有别于其他“互联网起家零食厂商”的重要特征之一。

另一方面,由于卫龙的线上收入当前值占据相对较小的部分,这主要是由于卫龙切入电商销售模式相对较晚,相比于三只松鼠等网络零食起家的同行明显落后。

卫龙的营销团队向来被称为“辣条界的杜蕾斯”,品牌营销能力实现破圈效应。

无论是包装上的slogan紧跟热点,抑或是跨界合作制造热点,卫龙营销团队在过去几年中的品牌推广能力是有目共睹的。

卫龙在线上营销和品牌营销领域的强大势力将为其线上扩张助力,因此接下来卫龙在电商渠道上的真正表现将直接影响到其今后的想象空间。

近期,中泰证券关于食品饮料行业的讨论中提到,“当下的互联网使得产业的供需更为有效,信息更为对称,消费升级中伴有消费跳级和消费降级,总体统称为消费分级(或消费分层),层次分得越来越清晰了。”

基于信息发展的消费分级、全面广泛的市场分布渠道、强劲的品牌营销能力和品牌知名度,卫龙拥有保持业务继续快速发展的先决条件。

单薄的产品线

但是拥有快速发展的先决条件并不意味着一切。

品牌形象的建立与维护需要持续且辛苦的努力付出,但毁掉一个品牌、毁掉一个产品往往只需要一次意外事件。一家成熟企业抗风险能力的根本,在于多样化的产品经营与不断的自我突破。

卫龙当前的产品线存在明显的薄弱项——单一。

虽然在食品饮料行业,一旦建立起王牌产品和知名品牌,就会维持相对稳定的优势,但是零食领域当前的进入门槛太低,辣条领域更是尤为明显,盐津铺子、三只松鼠、良品铺子纷纷进入辣条领域。

相比这些零食企业花样百出的产品分布,卫龙的产品线着实有些单薄。

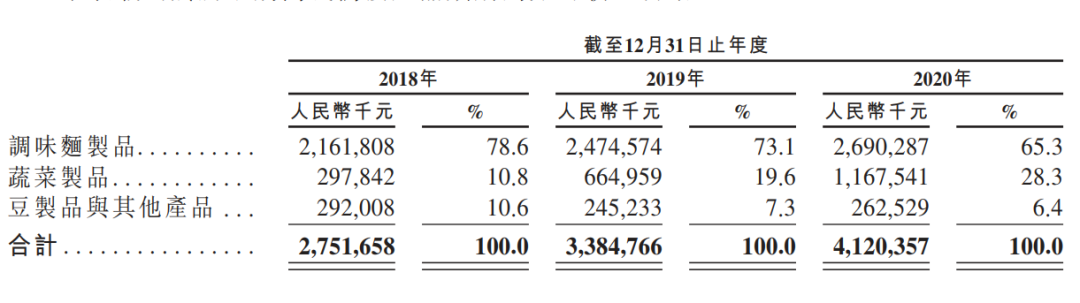

从业务占比来看,面制品占据6.5成的营收江山,业务依赖较强。

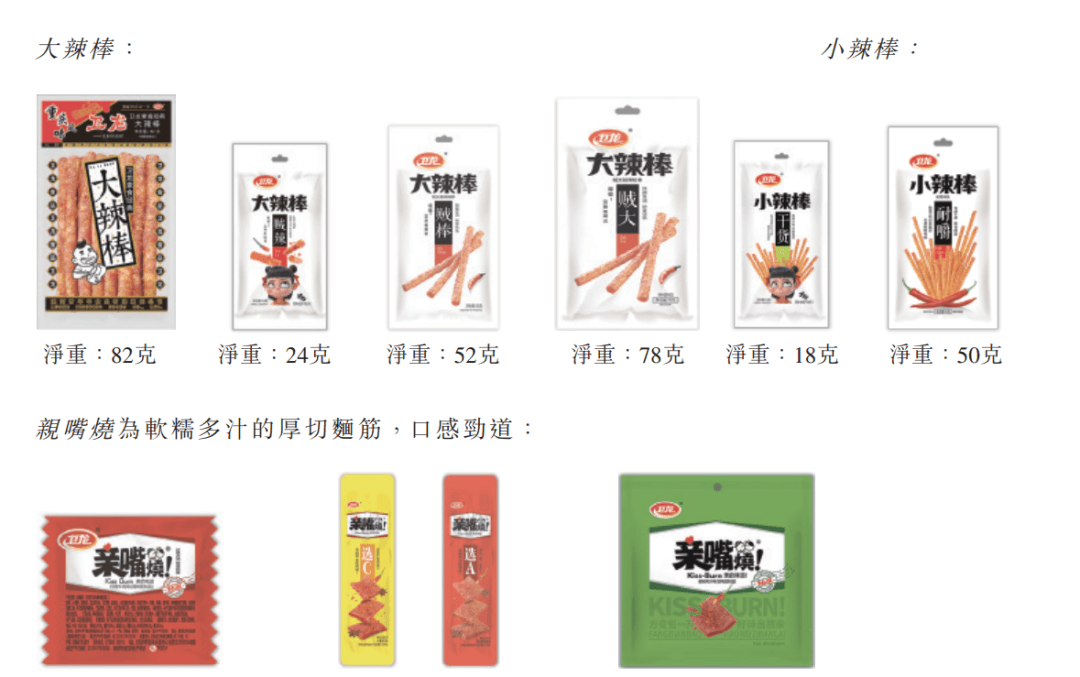

而从产品分布上看,卫龙主营的辣条面制品仅五大主力:小面筋、大面筋、小辣棒、大辣棒、亲嘴烧。

在非面制品品领域当前仅三款主要产品:魔芋爽、风吃海带、豆皮。

卫龙拥有品牌、渠道等先决发展优势,“护城河非常深,加速器动能强劲”,但这些优势必须建立在持续且有力的新品输出基础上。

如果卫龙止步于当前的产品构成或是新品研发没有成效,那么卫龙将是危险的。

能否将渠道优势和品牌价值这两把利刃发挥出优势?卫龙的成龙之路上需要更多新的爆款。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系[email protected]。