原标题:蓝光发展两只债券连续下跌,已拖欠3笔信托产品兑付

蓝光发展(600466.SH)的债券继续下跌。

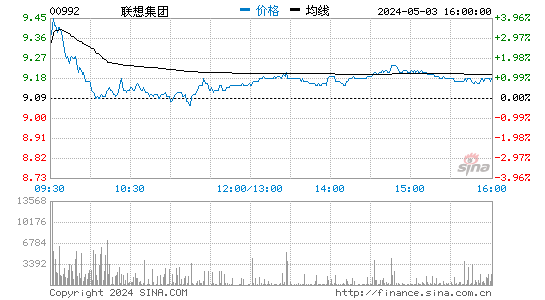

蓝光发展(600466.SH)的债券继续下跌。5月27日,“20蓝光02” 跌幅超过24%盘中临停,自10时42分起恢复交易之后再度跌幅超过31%至48元,较发行价100元已腰斩,盘中二次临停。据上交所官网披露,“20蓝光02”当日上午交易出现异常波动。根据《上海证券交易所交易规则》和《上海证券交易所证券异常交易实时监控细则》的有关规定,该所决定,自2021年05月27日10时51分开始“20蓝光02”暂停交易,自2021年05月27日14时57分起恢复交易。

此外,“16蓝光01”盘中跌幅超过16%,截至午间收盘时,跌幅扩大到18.03%。

这是5月25日债券下跌之后,蓝光发展的债券再一次下跌。5月25日当日,“19蓝光02”“16蓝光01”“20蓝光02”均出现明显下跌的情况。

此前有消息称,蓝光发展拖欠3家信托公司发行的信托产品的支付,其中该公司正与兴业信托就一笔延期支付的集合信托产品进行谈判。

据澎湃新闻(www.thepaper.cn)了解,在前述蓝光发展拖欠的信托产品中,其中有一笔合作的信托产品在4月份已经到期,双方对此进行了延展的谈判,目前已有解决方案。但另外两只到期的信托,均由资方先行垫付。

有分析人士认为,蓝光发展的信托产品延期兑付,在一定程度上意味着公司存在现金流紧张的风险。

信托在房地产融资渠道方面扮演了重要的角色。从开发商拿地的角度来说,在招拍挂或者收并购的阶段,房企先行投入一部分自有资金,余下部分会通过信托、资管、合作方出资、银行过桥等方法来募集资金,用来支付拿地的对价,等到项目满足“四三二”要求之后,就将开发贷置换成前融贷款。

所谓的“四三二”是指开发商必须“项目四证齐全、企业资本金达到30%、开发商二级以上资质”。

由于信托具备牌照优势,且可以投放贷款、承接其他非标架构,以及募资具备机构认证等特点,它也是房企表外融资的首选之一。

国际评级机构穆迪预计,未来12-18个月,蓝光发展将有大量债务到期或可回售,包括超过140亿元的在岸和离岸债券,以及另外150亿元的非标融资。

另一家评级机构标普预测,蓝光发展的非银行融资已从2019年160亿元增加至超过220亿元,占其2020年新增债务一半。标普预计,蓝光发展非银行融资每年成本为8%-13%,其中一年内到期的金额超过120亿元。

蓝光发展2020年的年报数据显示,截至2020年底,蓝光发展融资总额为729.85亿元,信托计划保障基金账面余额约为2.59亿元。按照监管规定,资金信托需缴纳信托总额1%的资金至信托业保障基金,再按最高2:1优先劣后出资比例,蓝光的信托融资余额大约为172.67亿元。

截至2021年一季度末,蓝光发展筹资活动现金流量净额则仅为-55.94亿元,2020年同期为45.15亿元;其中偿还债务支付的现金达到106.53亿元。

在蓝光发展在4月底召开的投资者电话会议上,财务总监欧俊明表示,2021年上半年到期债券未能通过再融资进行覆盖,导致新发规模与到期规模之间的缺口比以往大,未来将通过经营回款安排、支出节奏把握,年内确保到期债务的兑付。

截至5月27日午间收盘,蓝光发展报3.94元,跌幅1.25%。