原标题:不吹不黑,同日交表的每日优鲜和叮咚买菜,到底成色几何?

北京时间6月9日,国内两大生鲜电商平台叮咚买菜、每日优鲜先后在美递交IPO申请,分别寻求在纽交所、纳斯达克上市。此次上市申请中,叮咚买菜的股票代码为“DDL”,承销商包括摩根士丹利、美国银行、瑞士信贷等。每日优鲜的股票代码为“MF”,承销商包括摩根大通、花旗集团、中金公司、华兴资本等。

从两家的招股书数据对比发现,老牌选手每日优鲜虽然起步早、声势大,但从增长上看疲态有些明显,反而是后起之秀叮咚买菜在营收以及GMV上快速生长,占据了规模优势,每日优鲜则在用户数上占据了一些优势。但因为履约成本过高,两家依然未能盈利,最近几年都是持续亏损。

生鲜电商无疑是一个激烈竞争的烧钱行业,需要大笔资金不断投入来扩大市场占有率,这两家前置仓电商代表迫切需要上市融资,也正式打响了生鲜第一股的争夺战,而后来者还将有美菜网、多点DMALL等平台。一边营收快速增长,一边却始终无法盈利,那么叮咚买菜和每日优鲜这两家的财务数据到底如何?同为前置仓模式,两家又有什么不同?不上市的话,未来他们还能扛多久?来咖在此来分析下。

01营收增长各有所长,亏损率都在收窄

从叮咚买菜和每日优鲜分别披露的招股书中,我们先来看下两家的一些核心财务数据。

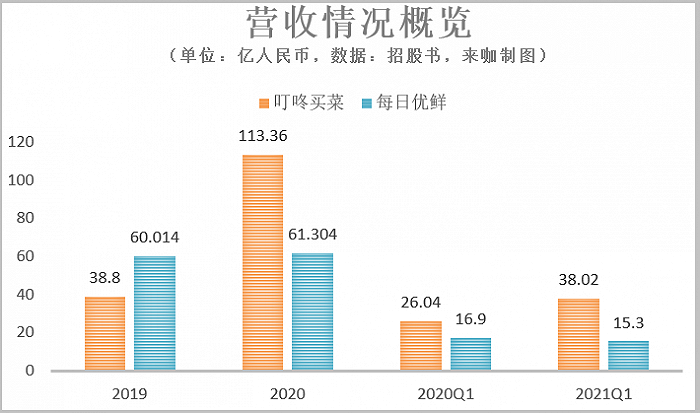

整体营收上,叮咚买菜在增速以及规模上都占据明显的领先优势。其中,叮咚买菜的总收入从2019年的38.801亿元(单位:人民币,下同)增长到2020年的113.358亿元,实现了192%的同比增幅。今年一季度,叮咚买菜实现营收38亿元,同比增长46%。而每日优鲜总收入从2019年的60.014亿元,增长到2020年到61.304亿元,同比增幅仅为2.2%,今年一季度实现营收15.302亿元,低于去年同期的16.898亿元。

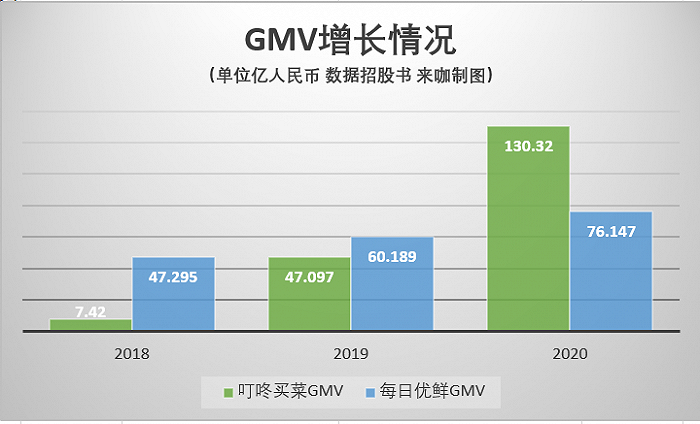

与此同时,在GMV复合增长率以及整体规模上,叮咚买菜也均大幅领先每日优鲜。其中2018年至2020年,叮咚买菜的GMV从7.42亿元以319.2%的复合年增长率增至130.32亿元,而每日优鲜的GMV,则从2018年的47.259亿元增长到2020年的76.147亿元,复合年增长率为26.9%。

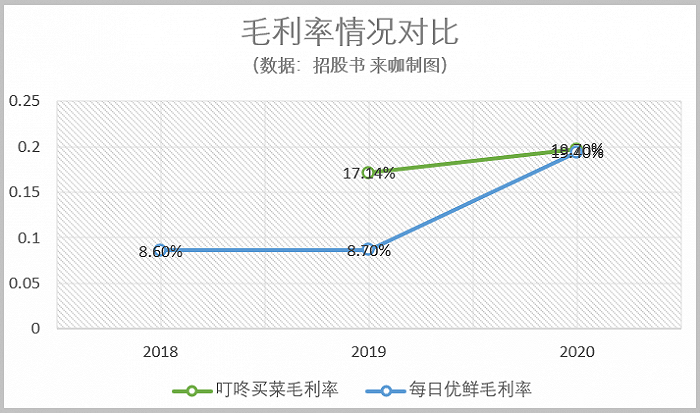

在毛利率方面,两家也都在不断提升,但叮咚买菜的毛利率一直维持在较高水平,而每日优鲜在今年Q1才迎头赶上。其中叮咚买菜的毛利率,已从2019年的17.1%提高到2020年的19.7%,而每日优鲜的毛利率从2018年的8.6%,已提升至2020年的19.4%。

两家净亏损率都在收窄。其中叮咚买菜2019年净亏损18.734亿元,2020年净亏损31.769亿元,净亏损率从2019年的48.3%降至2020年的28.0%,今年前三月叮咚买菜的净亏损为13.847亿元。而2018年-2020年,每日优鲜三年净亏损分别达到22.316亿元、29.094亿元、16.492亿元,今年一季度每日优鲜净亏损6.103亿元。

在用户运营方面,2018年-2020年,每日优鲜分别拥有508万、717万和867万年度活跃用户,用户年度消费额分别为558元、690元和712.8元,其中前置仓即时零售的平均客单价为94.6元。反观叮咚买菜,招股书中的信息显示,2020年叮咚买菜的订单总数和平均每月交易用户数分别达到1.985亿和460万,订单总数同比增长高达111.4%,2021年第一季度的平均每月交易用户数则超出去年全年。另外,2019年至2020年,叮咚买菜的客单价则从41元增至57元。

庞大的用户数量得益于广告、营销推广等费用的支撑。2018年-2020年及2021年一季度,每日优鲜在销售费用方面的支出分别为7.955亿元、7.4亿元、5.892亿元以及1.676亿元,占当期营业收入的比例分别为22.4%、12.3%、9.6%以及10.9%。2019年-2020年及2021年一季度,叮咚买菜在销售费用方面的支出分别为2.604亿元、5.687亿元以及3.183亿元,占当期营业收入的比例分别为6.7%、5%以及8.4%。

有二级市场分析师指出,从上述数据可以看出,相比而言叮咚买菜的营销费花得更有效率,具体体现在带动了更高的营收以及GMV增长方面。

02同为前置仓模式,有何不同?

当前,生鲜电商行业处于多种商业模式共存的局面,其中包括前置仓模式,线上下单线下配送,以每日优鲜、叮咚买菜等为主;以及店仓一体化模式,既有线上平台又有线下体验店铺,比如盒马鲜生、大润发优鲜等,这两种模式主要布局在一二线城市,消费人群主要以一二线城市白领为主。而社区团购模式,比如兴盛优选、十荟团、多多买菜等,线上下单线下自提,则主要满足下沉市场用户需求,不同商业模式的生鲜电商满足不同层级消费者的消费需求。

事实上,作为前置仓到家模式的代表,每日优鲜和叮咚买菜两家还是有不同之处,比如叮咚买菜将前置仓建在社区周围,且全部前置仓采用自营的模式,而每日优鲜则采用的是“自营仓+加盟仓”的模式。今年3月26日,每日优鲜宣布,不再只限于做自营生鲜电商,而是要打造成社区零售数字化平台,为社区零售板块的商超、菜场和小店数字化赋能,发力成为“中国最大的社区零售数字化平台”。

招股书中显示,每日优鲜的业务布局可以用一个公式来概括:(A+B)*N,其中A指前置仓即时零售,B是智慧菜场,N则是零售云,三条业务线将更具针对性的覆盖社区零售广阔的市场,满足不同城市、不同消费层级的业态需求。目前每日优鲜可做到超4300款极速达商品、平均39分钟达,满足消费者对即时、优质的生鲜及快消产品的消费需求。招股书中显示,截至2021年3月31日,每日优鲜在中国16个城市建立了631个前置仓,累计交易用户超3100万。

而叮咚买菜自创立以来,就致力于通过产地直采、前置仓配货和最快29分钟配送到家的服务模式,其一直坚持发展的前置仓业态,正是生鲜食材的“自来水模式”。前置仓建立在离消费者最近的地方,辐射周边3公里区域,根据消费者需求,生鲜商品在总仓加工后配货至前置仓,用户手机下单后最快29分钟即时送货到家,就好比拧开水龙头,自来水就到家了。

目前,叮咚买菜服务范围已覆盖上海、北京、深圳、广州、杭州等31个城市,前置仓数量超过1000个。

叮咚买菜创始人梁昌霖曾表示,前置仓能够保障菜的新鲜和品质,并且随着规模扩大,可以砍掉中间环节,从源头直供,既提高效率,又保留品质;前置仓的坪效远高于便利店,且运作更为简单。除此之外,前置仓可以不依赖选址,并提供更好的渗透率。

目前来看,叮咚买菜和每日优鲜都已经度过前期的大幅投入期,在相对面成熟的一二线城市,用户基本已经开拓完成,只有下沉获得待培育的用户和市场,所以需要为下一步的扩张做好准备。但前置仓模式在整个零售业都是重资产,两大生鲜电商既要在市场上“跑马圈地”,又要面对诸多包括商超、便利店、社区团购、菜市场等诸多竞争对手的侵袭,所以目前都尚未实现大规模的盈利。这也就意味着,谁先跑通盈利模式,就成为了决定成败的关键。当然,如果谁能够在这场竞争中率先存活下来更多的前置仓点位,无疑会增加自己的竞争壁垒和优势。

03数轮融资后,现金流还能扛多久?

面对未来的竞争,以及经过数轮融资后,上市也成为两家的必选项。

天眼查数据显示,每日优鲜和叮咚买菜两家公司在IPO前均已经过多轮融资。如每日优鲜从2014年成立到今已获得11轮融资,最近一笔融资是去年12月的20亿元。在上市之前,叮咚买菜也开启了大笔融资的动作,今年4月,叮咚买菜宣布完成7亿美元的D轮融资,由DST Global、Coatue联合领投,老股东Tiger Global Management、General Atlantic等持续加码。本轮融资资金用于新区域拓展、供应链投入及团队建设。5月12日,叮咚买菜宣布完成3.3亿美元D+轮融资,本轮融资由软银愿景基金领投。至此,叮咚买菜D轮累计融资金额达10.3亿美元。

但招股书的数据显示,截至2018年、2019年、2020年末,每日优鲜的现金及现金等价物分别为26.11亿元、5.53亿元、8.66亿元;截至2021年一季度末,每日优鲜持有的现金及现金等价物为18.44亿元。而根据每日优鲜一季度就亏损6亿来说,18亿的现金可能尚不足以挺过今年,只能寻求上市融资。

反观叮咚买菜,其最近不断融资,账面现金倒是非常充裕。截至2019年末、2020年末和2021年3月31日,叮咚买菜的现金及现金等价物分别为9.39亿元、13.76亿元、44.09亿元。

在两家的持股方面。IPO前,每日优鲜创始人徐正及公司管理层持股20.2%,老虎环球基金持股为12.4%,腾讯持股为8.1%,元生资本持股7.2%。

梁昌霖及公司管理团队持股为30.3%,Tiger Global Management持股为5.7%,General Atlantic持股为5.6%,软银愿景基金持股为5.6%,CMC资本持股为5.3%,今日资本、DST Global分别持股为5.1%。从两家的股权结构也可以看出,叮咚买菜的管理层持股更为集中,每日优鲜的股权更为分散,腾讯持股比例也不是很高。

总得来看,叮咚买菜和每日优鲜赶着同日交表,足可见行业竞争的激烈程度,“生鲜电商第一股”的光环最终花落谁家,我们拭目以待。