原标题:天神娱乐三折变卖资产,连年巨亏下自救路如何走? 来源:蓝鲸财经

近日,刚脱帽不久的天神娱乐因为变卖资产再次引发热议。

根据公告,天神娱乐将以9.03亿元的对价出售此前34.17亿元购入的幻想悦游股份,这一巨大差额引起了不少质疑,也收到了深交所下发的问询函。

过去一年,天神娱乐通过重整自救,2020年业绩实现扭亏为盈,于今年5月正式撤销退市风险警告。面向未来,剥离了幻想悦游的天神娱乐,游戏业务将如何发展?即将上线的“全民电竞平台”前景何如?

天神娱乐三折出售34.17亿元资产,收深交所问询函

近日,天神娱乐发布公告称,拟按总计约为9.03亿元的对价转让持有的北京幻想悦游网络科技有限公司(以下简称“幻想悦游”)93.5417%股权。本次交易后,天神娱乐不再持有幻想悦游股权,幻想悦游不再纳入公司合并报表范围。本次交易预计产生收益约1.3亿元。

其中,天神娱乐拟将持有幻想悦游83.175%的股权转让给海南飞驰千里科技合伙企业(有限合伙),对应的股权转让价款约为8.03亿元,该部分股权转让款拟通过股权转让款代付及债权债务抵销的方式予以支付;拟将持有幻想悦游10.3667%的股权转让给Creaction Network Limited(HK),对应的股权转让价款为1亿元,该部分股权转让款拟以现金支付。

天神娱乐表示此举是为优化公司资产结构和业务布局,降低运营风险,提高未来盈利能力,确保可持续性发展。

根据公告,在交易定价依据方面,幻想悦游的股权价值经过北京卓信大华资产评估有限公司的评估,采用资产基础法以2021年3月31日评估基准日对幻想悦游的净资产账面价值进行了评估,幻想悦游的股东全部权益评估价值约为8.4亿元,并出具了编号为卓信大华评报字(2021)第5010号的评估报告。

而幻想悦游的股东全部权益价值在评估基准日所表现的市场价值采用收益法评估结果约7.1亿元。两种评估结果的差异主要原因是两种评估方法考虑的角度不同,根据企业预算,幻想悦游将会持续亏损,考虑幻想悦游未来收益存在较大不确定性,所以本项目不适宜采用收益法评估结果,因此,本期评估以资产基础法评估结果为最终评估结论。

交易价格在评估结果的基础上,经考虑综合价值效应,确定为约9.03亿元。

值得一提的是,2017年12月,天神娱乐通过发行股份和支付现金方式收购幻想悦游93.5417%的股权,最后交易额约为34.17亿元。

由此来看,此次交易价格与此前天神娱乐购买价格相差甚远,减少了近73.6%。

对此,深交所下发问询函,要求天神娱乐关于幻想悦游的业绩实现情况、未达预期的原因、以及本次交易定价较购买时大幅折价的原因及合理性;本次交易的具体会计处理,对公司盈利能力的影响、是否属于处置不良资产;天神娱乐欠幻想悦游8.03亿元往来款用于在本次交易中抵消相对应金额的股权转让款相关作价是否公允,是否存在向关联方输送利益等问题做出补充说明。

此外,经查询,本次交易对手方海南飞驰成立于2021年6月9日且注册资本仅为100万元;Creaction Network Limited(HK)成立于2020年11月13日且注册资本仅为港币1万元。这也引发深交所问询,要求说明上述交易对手方与天神娱乐、控股股东、董监高及持股 5%以上股东是否存在关联关系;并且结合交易对手方的经营范围、资产状况、经营业绩等说明交易对手方购买标的公司的主要目的、支付资金的具体来源,是否具备相应的履约能力,相关交易是否具备商业实质。

天神娱乐近九成游戏业务收入来自幻想悦游

公开信息显示,幻想悦游成立于2011年,是一家集网络游戏的研发、运营和发行为一体的游戏发行商,主要从事网络游戏的海外发行运营业务以及移动互联网广告业务,专注于中东、南美、欧洲地区的市场。曾发行及运营过《神曲》《女神联盟》《火影忍者》《无敌舰队》等游戏。

2016年开始,天神娱乐发起对幻想悦游的收购,所用资金在其一系列并购中数量最大。天神娱乐表示此次收购拓展了娱乐事业版图,将打造“影游联动”的泛娱乐行业聚合平台,打通海外发行渠道,实现广告板块业务延伸。

高对价下,幻想悦游做出业绩承诺:2016年、2017年及2018年经审计的扣除非经常性损益后的净利润不低于2.69亿元、3.5亿元、4.37亿元,三年累计不少于10.56亿元。

此后,幻想悦游对业绩承诺进行了下调,承诺2016年、2017年及2018年经审计的扣除非经常性损益后的净利润不低于2.5亿元、3.25亿元、4.06亿元,三年累计不少于9.81亿元。

财报数据显示,幻想悦游在2016年、2017年度实际业绩为2.57亿元、3.32亿元,均达到业绩承诺。但在2018年,幻想悦游实际业绩为1.41亿元,未完成业绩承诺。

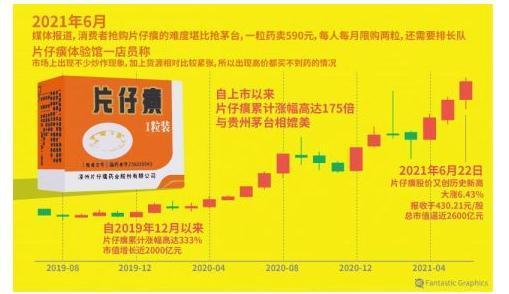

此后的2019年、2020年,幻想悦游均处于亏损状态,2020年净亏损1.31亿元。天神娱乐因此累计计提商誉减值准备29.28亿元。

在回复深交所关于2020年年报问询函时,天神娱乐表示,幻想悦游未能完成业绩承诺,主要是因为,一方面2018年以来游戏行业在人口红利消失、行业增速下滑、市场竞争日趋激烈的背景下,经受了版号冻结、总量调控等监管政策调整带来的巨大压力。上游游戏研发商受政策影响,出现资金紧张、裁员等情况,研发与发行合作进度低于预期。另一方面国内知名游戏公司纷纷布局海外业游戏市场,导致海外游戏市场也进一步被压缩。

天神娱乐2020年年报显示,电竞游戏行业营业收入为5.20亿元,同比下降27.65%;毛利率为39.16%,同比下降22.66%。这一情况也引发了监管问询。

天神娱乐在进行说明时表示,毛利率低主要是因为公司游戏业务收入的87%来自于公司子公司幻想悦游,其毛利率仅为38%。幻想悦游是单纯的海外游戏发行商,处于游戏出海产业链的中游环节,上游是研发方和版权持有方,下游是海外支付平台。随着国内游戏政策的调控,国内知名游戏公司纷纷加大了海外布局,导致海外游戏运营竞争加剧,同时缺乏研发能力导致其受制于研发方和版权持有方,利润空间被进一步压缩。

由此可知,天神娱乐近九成游戏业务收入来自幻想悦游,而此次出售幻想悦游后,天神娱乐的游戏业务又将如何发展?

连年巨亏下刚刚脱帽,“全民电竞平台”将上线前景何如

近日,对于游戏业务发展情况,天神娱乐的游戏业务负责人在接受采访时表示,公司目前正在打造的全民电竞平台,致力于解决限制休闲、超休闲游戏的三大难题,激活休闲游戏市场潜力和动能。

据其介绍,该平台上的所有休闲游戏不进行IAA(广告)、IAP(内购)分成,而是将其让利给游戏开发者。平台和第三方赛事公司WCAA合作,给接入竞技场区的休闲游戏开发者带来赛事收入。而对用户来说,平台的竞技场游戏免除广告,用比赛的形式将提升超休闲游戏激烈性。据悉,该平台目前已开始内测,预计近期正式上线。

对此,易观分析师廖旭华在接受蓝鲸TMT记者采访时表示,这一平台如果是以传统电竞赛事的概念来包装,那么将面临较大的挑战性,因为休闲电竞这条路,巨人网络已经走过了,非常困难;如果是玩家竞技的话,那可能倾向于社交,更像是快手电丸和233小游戏,这个方向还是有增长机会,但市场本身的竞争压力不小,收入天花板也较低。

“整体来说,无论具体产品形态是怎样的,在当前这个市场入局超休闲都会面临很大的压力,因为这个市场增长最快的时间是2018、2019年,到现在已经是红海了。”廖旭华说道。

同时,产业时评人张书乐对蓝鲸TMT记者表示,“电子竞技和休闲游戏之间并无必然的联系,或者说本身就是两股道上跑的车。天神娱乐这个‘合体’让人看不懂,它的目标或许不是电竞平台,而是一个游戏分发平台,假以电竞之名。而想要做平台的游戏厂商很多,但成功的寥寥。做平台需要手握一些独有的资源,如微信游戏有流量,当年360推网页游戏依靠的是安全软件背书。但对天神娱乐来说,暂时没看出其有什么依仗。”

天神娱乐成立于2010年3月,于2010年2月份在深交所上市,2014年经重大资产重组主营业务变更为电竞游戏,此后发展了电竞游戏与数据流量双业务。曾出品《傲剑》、《飞升》、《苍穹变》、《梦幻Q仙》、《坦克风云》等游戏。

2018年,天神娱乐发起了10余起并购案,总耗资近100亿元。同年,天神娱乐业绩变脸。

数据显示,2018年,天神娱乐实现营业收入25.99亿元,归属于上市公司股东的净利润分别为-71.51亿元。此后2019年,天神娱乐营业收入13.35亿元,归属于上市公司股东的净利润为-11.98亿元。两年累计亏损近83亿元,2020年5月6日起,天神娱乐股票交易实施退市风险警示。

而关于亏损的相关原因,天神娱乐表示,由于前期外延式扩张过度,由此产生的债务规模激增。2018年,受游戏行业版号冻结、总量调控等以及影视行业规范税收秩序、限制特定题材、治理艺人片酬等监管政策调整影响,公司经营业绩大幅下滑,并引发连锁反应,陷入了严重的债务危机与经营危机。一方面,债务负担过重导致绝大部分债务出现违约、诉讼、资产冻结、债务利息、逾期罚息与违约金等高企,吞噬利润;另一方面,资金紧张导致主营业务投入资金持续收缩,相关业务开展未达预期,经营业绩持续下滑,业绩下滑又引发了商誉等相关资产的大额减值,导致连续三年扣非后净利润为负数。

过去一年,天神娱乐通过各项债务、业务等重整自救,2020年业绩实现净利润1.53亿元,同比扭亏,因此于今年5月正式撤销退市风险警告。但值得一提的是,其2020年扣非后净利润依旧亏损24.43亿元。

面向未来,剥离了幻想悦游的天神娱乐能否继续自救成功,还需要时间检验。