原标题:好股票跌出黄金坑,你为何会选择割肉?

图片来源:Pexels-Anna Nekrashevich

图片来源:Pexels-Anna Nekrashevich近期,A股市场持续分化,消费、医药、科技三大主线依旧向好,其他不少板块却震荡不已,尤其是里面一些龙头个股,明明是人人看好的好公司,却跌个不停,持续考验着投资者的信心。

面对好股票持续下跌,越来越多的投资者选择割肉,因为实在受不了内心煎熬,希望割肉之后一了百了。心理上也许得到一时的解脱,但好股票拿不住,长此以往,投资致富就成了一句空话。

A股行业大分化

严格意义上说,2019年以来的牛市,仅是部分行业的牛市,还有很多行业处于熊市行情中。

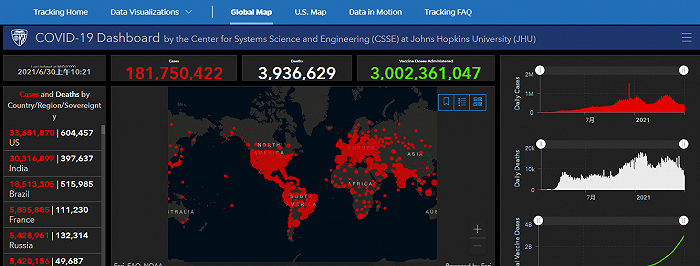

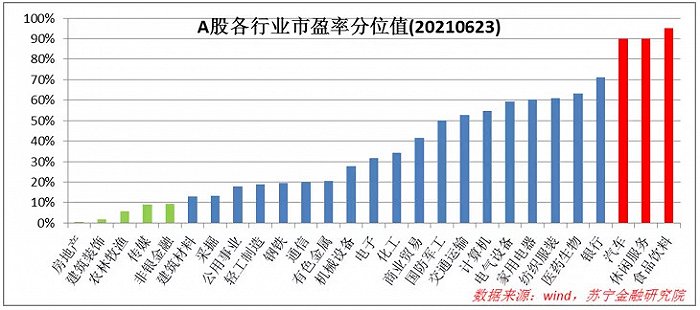

以2010年以来的十年走势为计量区间,当前仍有不少行业市盈率的分位值低于10%,即市盈率水平低于十年来90%的交易日,处于估值区间底部;同时,也有一些行业市盈率分位值达到甚至超过90%,处于估值区间顶部。

2021年6月23日,房地产(0.2%)、建筑装饰(1.7%)、农林牧渔(5.9%)、传媒(9%)、非银金融(9.4%)五个行业的市盈率分位值均低于10%,同时食品饮料(95.1%)、休闲服务(89.7%)、汽车(89.7%)三个行业的市盈率分位值处在90%左右,出现明显的两极分化。

把A股放一边,我们先从投资理念上探讨一个问题,作为投资者,你是否认可以下观点,即:长期来看,买入并持有低市盈率的行业,业绩表现会明显超过买入并持有市盈率处于高位的行业。

就理念论理念,我相信很多投资者都是认可的,大家都相信“低估买入并长期持有”是投资赚钱的不二法门,这也是很多人自称价值投资者的原因。

但若我们回归A股现实,当前房地产、建筑装饰、非银金融等行业的市盈率处于历史低位,你是否愿意现在买入并长期持有呢?

我相信一旦回归现实,很多人会犹豫起来,因为大家能轻易找出一大堆看衰这些行业的理由。比如房地产和建筑装饰业,投资者会说,受房住不炒、人口老龄化等因素影响,大逻辑坏掉了;再比如保险业,大家又认为,长期利率下行压制保险公司投资收益,互联网使保险产品竞争透明化,会拉低保险产品的承保利润,等等。

同样,从投资理念上,大家对巴菲特的“在别人贪婪的时候恐惧,在别人恐惧的时候贪婪”大加赞赏,深以为然;但2008年金融危机之下,股市跌得令人发吐,巴菲特发文号召大家买入股票时,却响应者寥寥,因为具体到当时的市场环境,大家能轻易找到一堆看空的理由。

可见,买入或持有不被市场看好的股票,从来就不是一件容易的事。

“这次不一样”

很多投资大师说过同样的话,投资中最昂贵的五个字就是“这次不一样”。

17世纪的荷兰郁金香泡沫是人类历史上有记载的最具影响力的投机泡沫事件,人们从中学到了很多教训,包括任何泡沫都会破灭;100年之后的南海泡沫事件中,投资者认为“这次不一样”,结果泡沫照样破灭,大批投资者破产;一直到上世纪90年代的互联网投机泡沫,投资者依旧认为“这次不一样”,结果依旧是泡沫破灭,大批投资者破产。

泡沫期如此,恐慌阶段也是如此。

就理念谈理念,投资者相信均值回归,相信树不会长到天上,相信别人贪婪我恐惧、别人恐惧我贪婪;但回到投资现实时,总是能找到各种理由来说服自己,相信“这次不一样”,直至付出巨大代价。三五年后,大家又会忘记教训,继续着“这次不一样”的故事,周而复始。

只有少数人能跳出这个怪圈,得以长期保持稳健的投资收益,这些投资者依靠的就是相信常识、相信均值回归。尤其在特定的时间点,不纠结于市场主流的乐观或悲观见解,而是从更高的层面、更远的视角来看问题,做到逆势而动。正如彼得·林奇所说:

从这段话里可以看出,彼得·林奇并非从理性或逻辑的角度说服自己当前局势不值得忧虑,相反,他也认为局面令人感到忧虑和失望,只是为不受这种情绪影响,他用更长更远的视角来说服自己不恐惧。

归根结底,当市场陷入恐慌情绪时,卓越的投资者们并非从事实上去驳倒市场,而是把眼光拉长,用长期理性战胜短期理性,用简单常识战胜恐慌情绪。

回到A股,如果一个投资者持有保险股,当前保险板块市盈率处于十年来历史底部(0.9%)。站在长期均值回归的视角,现在正是坚定持有、等待反转的最佳时点,但如果着眼于行业基本面,很多难题短期内还未见答案,股价阴跌还看不到希望,似乎“这次的估值底部不一样”。

事实上,正是因为很多时候纯粹从逻辑分析层面不好抉择,投资者才需要依靠投资体系辅助决策。

跳出逻辑死胡同

任何一个投资体系,都含有很多机械操作的原则,正是依靠这些原则,投资者才得以从逻辑的死胡同中跳脱出来,把握更大的大局。

在价值投资体系下,均值回归是最核心的信念,当基本面、市场情绪与之相左时,价值投资者应站在均值回归这一边,否则便不可能拥有逆势持有的勇气。

比如2008年金融危机时,基本面看不到希望,股市更是一泻千里,此时的价值投资者抄底买入,并非从美联储救市政策中看到了希望,而是基于“均值回归”信念进行的机械式买入。说白了,并非因为本身产生了多大的信心,纯粹是因为股市跌得太惨了,所以出手买入。

霍华德·马克斯曾回忆这段历史,他有一只产品带有杠杆,危机最严重的时候,他曾经向一家养老金机构募集补充资金。霍华德从历史均值出发,向投资者解释此时注资的胜率,结果被一再追问“如果情况更糟一些呢”。

显然,此时的投资者已不在乎历史平均表现,在极端市场环境下开始追求100%的确定性,放弃了最基本的赔率思维。没有人能保证100%的确定性,结果霍华德募资失败,只好自掏腰包补充资金。

事后来看,霍华德赚得盘满钵满,但他却强调,事后正确不代表事前决策100%地正确。他决策时所能把握的,只是对均值回归的坚定信念,他坚信当时买入会有极高的胜率。

对投资者而言,任何情况下都不能因奢求100%的确定性而走入逻辑的死胡同,真正重要的是始终保持怀疑主义。当悲观情绪滋生更大的悲观情绪时,投资者需依靠怀疑主义来召唤乐观主义;当乐观情况滋生更大的乐观情绪时,也需要依靠怀疑主义来召唤悲观主义。

同样,当前A股诸如保险等板块的投资者,在板块市盈率接近历史底部时,若还在纠结基本面的短期表现,何尝不是不切实际地追求100%的确定性呢。此时真正要做的是拥抱怀疑主义,用怀疑主义来召唤乐观主义,抱着“跌多了必然涨回去”的信念坚定持有,甚至逆势买入。

行情低迷,是价值投资的朋友

无论什么流派,炒股赚钱都离不开四个字:低买高卖。站在价值投资的角度看,低买高卖对应的基本面必然是短期悲观、长期看好,这样才能确保前面买入时价格低,后面卖出时价格高。所以,行情低迷,是价值投资的朋友。

当你持有的股票跌跌不休时,检查其基本面,反复研判其中长期发展前景,只要中长期前景看好,股价下跌,跌出来的正是买入机会。

所以,当你是对的时候,要学会坚持,多点耐心。最后,我们用菲利普·A·费雪举过的一个例子作为结束: