原标题:从格力电器,探员工持股计划典型模式

过去两年时间,格力电器经历了高瓴入股、国资混改、疫情下的家电行业内卷……可谓一直处在行业的风口浪尖,近期的员工持股计划再次把格力推向舆论中心。

直至昨日(2021年6月30日),格力电器员工持股计划经2020年度股东大会表决通过(获得75.7496%的支持票;反对票占比20.9809%;弃权票(含未投票)占比3.2695%)。沸沸扬扬热议了近十日的方案终于尘埃落定。

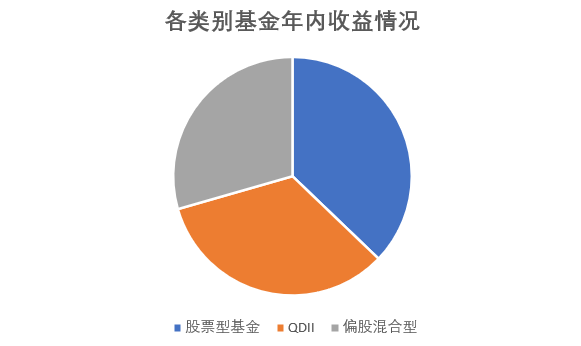

我们简单捋捋整个事件经过:

市场热议观点中有认为存在利益

输送损害股东利益的、也有纷纷看好准备长期持有的。面对市场关注的焦点问题,格力周末召开的投资者交流会也直接做了回应。通过解析格力员工持股方案中的争议焦点,信公君也来聊聊现在A股市场上员工持股计划的典型模式。

争论焦点一:授予价格低至“五折”——员工持股计划的定价机制

格力此次员工持股计划购买公司回购股份的价格为27.68元/股,是依据公司第十一届董事会第十次会议审议通过的《关于回购部分社会公众股份方案的议案》所回购股份均价的50%定价,约为公司方案披露时公司二级市场价格五五折的水平,其本质为股权激励行为,折价比例在A股是十分常见的。

A股的员工持股计划模式(适用证监会[2014]33号《关于上市公司实施员工持股计划试点的指导意见》)相较于传统的股权激励计划模式(适用证监会[2018]148号《上市公司股权激励管理办法》)在定价机制上就更为灵活,主要根据股份来源决定员工认购价格,其中,股份来源于上市公司库存股的,定价权在上市公司,即公司评估成本影响及员工激励效果自主决定授予价格。

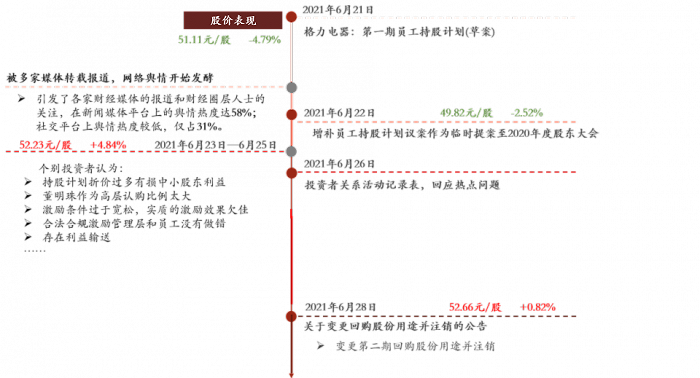

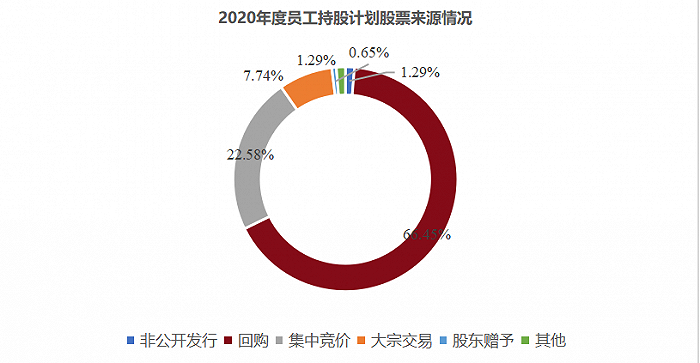

自2018年《公司法》完善库存股制度以来,利用回购股份实施员工持股计划的公司不在少数,就2020年度信公轶禾统计数据来看,超过66%的员工持股计划股票来源为公司回购专用账户内已回购的股份。

数据来源:wind,信公轶禾

数据来源:wind,信公轶禾单看2021年一季度,亦有超三成的公司股票来源为回购,其回购股份授予员工的折价区间如下图所示,其中更是有6.21%的公司以零对价转让,即无需员工出资,例如完美世界、四方达等。

争论焦点二:业绩考核目标较保守——员工持股计划的约束机制

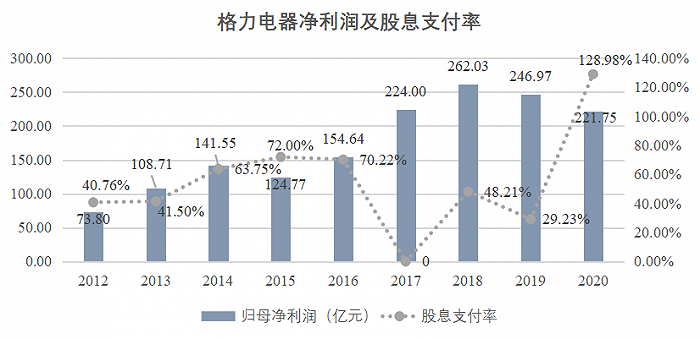

业绩考核目标的设定也是格力本次方案市场关注度较高的地方:以2020年的净利润(未扣非)为基数,2021年和2022年分别增长10%、20%;考虑股东回报,方案还对未来年度的分红进行了约定,每股现金分红不低于2元或现金分红总额不低于当年净利润的50%。

数据来源:wind,信公轶禾

数据来源:wind,信公轶禾由于受疫情影响,2020年格力业绩相比2019年下滑10.21%,故以2020年净利润221.75亿元为基础,按照考核要求,2022年公司需达到266亿元净利润,与2018年公司净利润262.03亿大致相当;此外,从上图可以看到,公司从2012年起均保持了较高的分红比例,平均股息支付率62%(除2017年未分红外)。也由此在外界看来,指标的实现并不难。

市场争议的核心在于,公司是一定折价授予员工股权的,那么考虑激励与约束的平衡,作为重要约束条件的业绩目标自然是投资者关注的重点。

信公君的观点有所不同,一方面,我们不能忽略,约束条件除了业绩考核目标以外还包括了持股期限。格力方案中设定的锁定期是两年,但实际原则是要求员工持有至退休。相较于三年四年一期的激励方案,这种长期持股计划在A股市场并不多见但也非格力独有,如伊利股份、中国平安均有实践在先,实施长期持股计划的企业往往十分关注员工的长期贡献,希望通过股权的授予赋予员工主人翁身份的荣誉,但也因为要求员工出资、长期持有并非易事,往往是拥有巩固企业文化根基的公司才能够让参与员工认可长期投资企业价值的意义;另一方面,我们也关注到,随着越来越多的企业对人才依赖度的提高,薪酬证券化的趋势愈发明显,股权激励这种能够将股东和高管、核心员工绑定在一起的现代治理方式,并不必然只是以高对赌条件换取回报的模式,以看重长期发展、注重员工分享的治理模式也是许多新经济企业所需要的。

争论焦点三:高管持股比例突出——员工持股计划的面向对象及规模

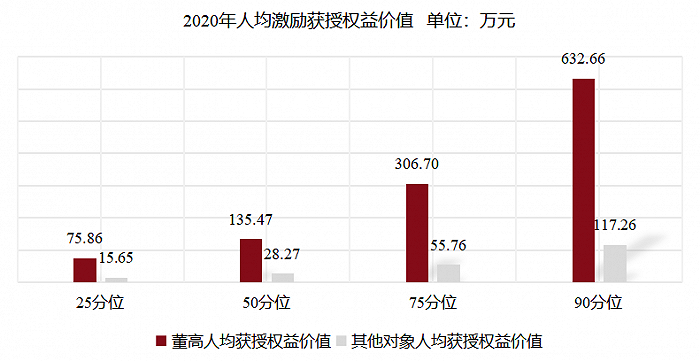

激励对象方面,此次格力参与员工持股计划的员工总人数预计不超过12,000人,占公司员工总人数14.29%;认购规模方面,格力董事长董明珠拟认购股数上限达到3,000万股,占比高达27.6%,对应出资金额为8.3亿元,按照方案披露首日收盘价计算,董明珠已有近8亿元的浮盈,另外7位董事、监事、高管(以下简称“董监高”),拟认购股数在8万股到60万股之间不等,对应出资金额在221万元到1,660万元之间,浮盈金额在187.44万元到1,405.8万元。核心高管层较高的持股比例,以及董明珠临近退休的年龄(方案中退休的约束条款似乎失去了约束力)也因此成为了焦点话题。

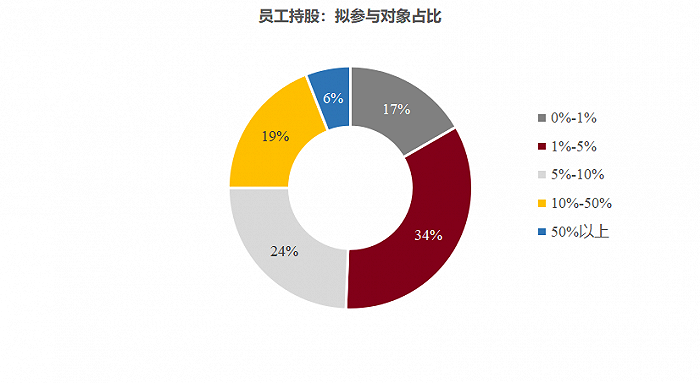

从2020年度信公轶禾统计数据来看,员工持股计划中普惠性激励的现象相较突出,拟参与对象超过员工总数50%的比例达6%。而随着创新型员工持股计划的出现,带有激励性质的员工持股计划亦显现出重点激励的效应,激励对象获授权益的价值更为直接跟其个人岗位价值、对企业的贡献挂钩,格力本次的方案就是典型。

统计区间:2020年;数据来源:wind,信公轶禾

统计区间:2020年;数据来源:wind,信公轶禾

注:人均获授权益价值=人均激励权益数量*每股激励的预期收益,其中预期收益=每单位权益的成本

除前述讨论的持股计划焦点以外,通过持股平台统一管理、能够基于方案条款的约定灵活处置员工持有的权益份额也是员工持股计划的特点之一。也因此,在格力的方案中我们还看到这样的约定:

“本员工持股计划设立后将由公司自行管理,设立管理委员会,代表员工持股计划行使股东权利。

基于员工通过集中管理提高股票增值收益、参与公司治理的需求,本员工持股计划持有人承诺并授权,在从公司退休前,因本员工持股计划股票权益过户至个人证券账户而直接持有的股票,由工会按照工会的意思表示行使表决权(不含董事、监事、高级管理人员所持股份的表决权),未经工会事先书面确认,不得自行出售或设定质押,否则工会有权收回其对应的股份收益,相关收益由工会设立专户进行管理并归其他持有人享有,具体分配办法由持有人民主决定。”

也就是说,归属(解锁)之后,员工不能随意处置股票,只能享受分红权,且员工所持股份的表决权将授权工会行使,由工会按照工会的意思表决。对于格力目前无实控的状态,该方案条款的设计也在一定程度阻挡特殊情况下的野蛮人入侵行为,提升员工对企业重大决策的支持力度和可能性。

股权激励作为解决代理人问题的一个重要手段,其方案的设计和实施,往往是现有股东、管理层和员工三者之间相互博弈的结果。随着传统股权激励计划被广泛地运用,为贴合企业个性化的激励诉求,员工持股计划也开始呈现多元化创新的趋势。