张成晨

得偿所愿,奈雪の茶昨日在港上市,正式成为“新茶饮第一股”。

只是“第一股”的光鲜,远不如“开盘即破发”的热度。奈雪上市首日发行价 19.8 港元,报收 17.12 港元,下跌 13.54%,总市值约 300 亿港元。

上市之前,“卖得贵又不赚钱”就一直困扰着奈雪,所以首日的狼狈也不让人意外。奈雪上市正是为了融资扩张茶饮店网络、推动运营数字化以及提升供应链水平。

不同于首日表现,奈雪在招股期间由于认购火爆,较原计划提前一天关簿结束招股。或许头部玩家奈雪的“流血上市”,可以给一路高歌猛进的新茶饮赛道去去泡沫。

新茶饮就是贵?

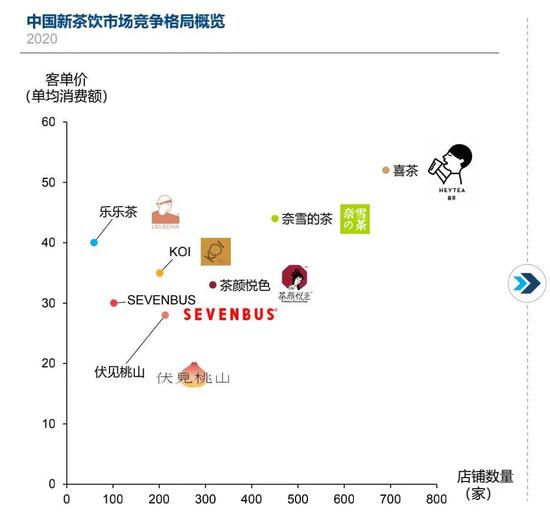

许多消费者对奈雪的第一印象是“贵”,事实也的确如此。奈雪招股书显示,2020 年前三季度的客单价为 43.3 元,在中国高端现制茶饮连锁店中排名第一,行业均值约为人民币 35 元。

新茶饮行业均值 35 元,这个价格已经算很高了。

2015 年前的茶饮,比如一点点、蜜雪冰城、CoCo 都可,往往使用茶末茶渣或普通茶叶制作基底茶,并用奶精粉勾兑制作;2015 年以来,茶饮届掀起了新茶饮风潮,使用优质茶叶萃取,加入新鲜水果或鲜奶等调味,喜茶、奈雪的茶、乐乐茶、茶颜悦色是代表品牌。

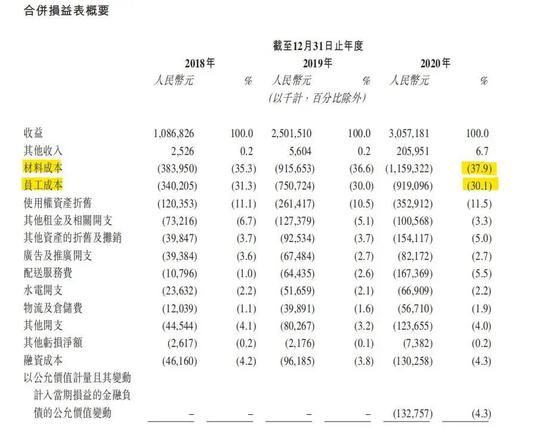

所以,在选材上强调品质的新茶饮,比传统连锁茶饮价格高一些是有理由的。据奈雪招股书,材料成本和员工成本是奈雪的茶成本大头,2020 年两者占比总和为 68%,其中材料成本占到 37.9%。

然而,成本高是一回事,当头部新茶饮品牌纷纷涨价突破 30 元,消费者们就觉得不合理了。同为新茶饮品牌,原材料成本大同小异,甚至有些十几元一杯的奶茶也能有三十元一杯的口感,为什么几个头部玩家这么贵?

据“极客公园”,尽管原材料是奶茶成本的大头,但各家的成本差异不会太大,有的品牌定价高,额外成本还在于品牌营销和门店投入。

显而易见,奈雪在门店投入比较多,主要以面积在 200-350 平米之间的大店为主,选址多在大型商场,平均开店成本为 185 万。2020 年 11 月奈雪推出 Pro 店,店铺面积有所减少,但还是在 80-200 平米之间。相比之下,蜜雪冰城和茶颜悦色的单店面积都不超过30 平方米。

而奈雪直接的竞争对手喜茶,对场景没有太多执念。从 2018 年便开始以“大店+极简风的 GO 店”组合形式扩张,大店传递品牌理念,GO 店满足日常茶饮需求,同时单店盈利能力更强,加快扩张速度,喜茶也可以有更多的额外成本用于品牌营销,主推线上社交平台运营和跨界联名。

此外,新茶饮定价高还有一个原因,就是新茶饮的生产流程较传统连锁茶饮更复杂。以奈雪为例,它的产品主要分为两大类,一个是现制茶饮,另一个是现烤面包和蛋糕。奈雪创始人彭心曾介绍,“除了外场看到有一群人,后厨还有两群人。他们有一群人和面、打粉、烘烤,另一群人洗水果、切水果、泡茶、打奶盖”。

生产线复杂对一家连锁品牌则意味着标准化运营的难度增加,这是新茶饮品牌不得不面临的挑战。

所以,在未来一段时间内,原材料、场地、人员成本高,很可能是奈雪以及其他高端新茶饮品牌的持续性现象。奈雪最贵的一款饮品是 88 元一杯的“霸气猫山王”,曾经在 2018 年 8 月上架,每天限量 30 杯,12 点开卖,只卖 30 天。定价看着高得离谱,但这同样符合市场规律,品牌也有定价自由,有人愿意买,那么新茶饮品牌就乐意卖。

做奶茶届的星巴克,有可能吗?

奈雪的茶在上市之前,就一直想要讲一个“茶饮界的星巴克”故事,意图打造“大而美”的“第三空间”。

除了门店面积是普通奶茶店的三四倍,奈雪的茶还要求每家直营连锁门店只保留“40% 的相似性”,其他部分根据不同城市进行区分设计,星巴克也正是这个理念——哪家都一样,哪家都不一样。而且,奈雪的位置多在租金偏高的城市中心商圈或高档写字楼。

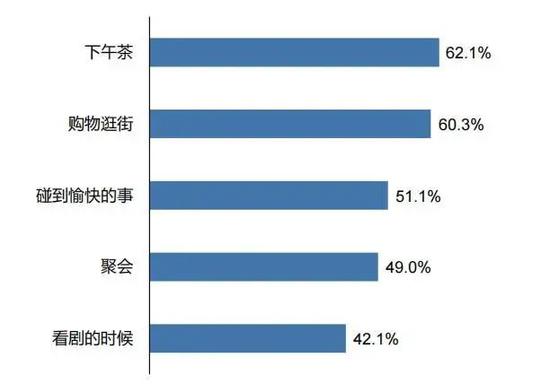

但是“一杯好茶一口软欧包”,就足够打造社交场景吗?据沙利文 2020 新茶饮行业发展白皮书,下午茶、购物和遇到愉快的事是新茶饮消费的三大主要场景。不同于咖啡,奶茶的社交属性并没有这么突出,目前也没有真正适合办公的奶茶店。奶茶依旧是一种休闲的、伴随式的个人饮品,边走边喝、公司办公喝、在家喝的场景更为常见。

与此同时,据一份消费者洞察,新茶饮的目标群体年龄在 25岁-35 岁之间,对新鲜事物接受程度较高,社交需求强烈,对品质生活有一定要求,但也兼顾便利性和性价比。

奈雪自身定位的客群是 20-35 岁的年轻女性,这是包含在整个新茶饮市场目标群体内的。就像我的两位同事,一位一个月买一到两次奈雪,另一位去奈雪门店还是两年前。她们都有一两款钟意的果茶和欧包,但对奈雪的价格都不太接受。况且,奈雪门店的面积虽大,环境还谈不上友好。

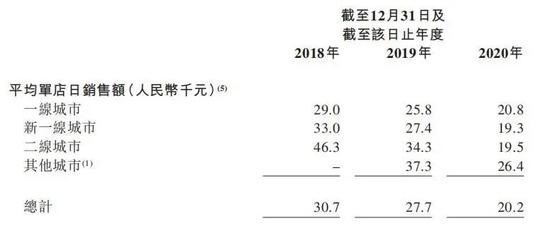

不仅做不成星巴克,大店模式还在继续拖垮奈雪。目前,奈雪已经开出了 422 家门店,在一线城市、新一线城市和二线城市的分布数量分别为 155 家、148 家和 98 家,所创造的营收分别为 8.2 亿元、6.6 亿元和 4.2 亿元。做个除法可以发现,从一线、新一线再到二线,单店所创造的营收是逐渐下降的。这两年在二三线城市开店数量越多,利润率下滑越快。

值得一提的是,奈雪也有子品牌“台盖”,台盖是奈雪 2015 年成立的子品牌,主要提供奶茶及柠檬茶饮料,平均价格为 16 元,面向对价格更为敏感的学生及年轻上班族。然而,台盖的平均单店日销售额由 2018 年的 7537 元,减少至 2019 年的 6387 元,奈雪管理层也做了战略性决定,于短期内不推进台盖增长。

因此,奈雪的定位在新茶饮市场里多少有点狭窄。大多数消费者愿意在奈雪消费,但消费频次不会太高,也没有特别的奶茶社交需求;奈雪的子品牌“台盖”则规模不大、表现不佳。

不过,奈雪的 Pro 店才刚刚开始布局,于 2020 年 11 月推出首店,计划布局一线城市商务办公区、高密度社区,较之前的大店模式有所“收敛”,所以后续还有待观察。

疯狂上新、创意联名、流血上市,新茶饮还有多少解法?

“一杯好茶,一口软欧包,在奈雪遇见两种美好”,是奈雪的品牌文化。

奈雪自称创新打造的“茶+软欧包”的形式,现在看也不太有创意了,喜茶也有“喜茶热麦”这一品牌。此外,奈雪有奈雪气泡水,喜茶也有喜小瓶;同样盯着下沉市场,奈雪有台盖,喜茶也有喜小茶。

茶饮市场从来不缺创意,也从来不缺后来者。新茶饮品牌们在走得越来越细化的同时,对新品也越来越焦虑。茶饮这一赛道,还有多少想象力?

据奈雪招股书,截至 2020 年 9 月,奈雪的茶核心菜单有 25 种以上经典茶饮和 25种以上经典烘焙产品。为了保持产品的新鲜度,奈雪围绕核心菜单不断创新,平均每周推出大约一种新饮品,自 2018 年以来,奈雪推出了约 60 种季节性产品,其中不乏桑葚、龙眼这样较为小众的水果口味茶饮被研发。

今年 3 月,奈雪上新“霸气玉油柑”,宣称用 66 颗油柑榨一杯,“3 秒微涩,5 秒回甘”,正式进入油柑饮品这条极细赛道。霸气玉油柑在上架后销量速度上涨成为爆款,在奈雪茶饮产品中的销量占比已经超过 20%,甚至超出常年榜首的霸气芝士草莓。

但后来者众,当油柑这款小众水果被各个新式茶饮品牌纷纷盯上,它也就不再稀奇了,它们对外密集推出与油柑有关的新品,并企图以“量”取胜,口味越浓越好,而承受这些营销宣传和加糖油柑的是对身材和身体焦虑的消费者们。

同样地,在众多行业之中,茶饮绝对是跨界狂魔,不是比谁有创意,就怕有谁没跟上。仅 2019 一年,喜茶就有 26 个联名。奈雪虽然联名数量上不及喜茶,但联名活动也颇有特色,大致可以分为三类:与文艺 IP 的联名、与其他快消品牌的联名,以及奈雪的茶的自建 IP“CUP 美术馆”。而其中最特别的,是和“好欢螺”联名推出了螺蛳粉软欧包,看着有些黑暗,但的确十分吸睛。

在融资这条路上,新茶饮也是争先恐后。2018 年,是中国新茶饮市场发展的关键时间点,许多茶饮品牌开始走上了融资扩张的路径。

成立于 2015 年的奈雪,至今已经完成了 7 轮融资。沪上阿姨、7 分甜、乐乐茶、奈雪的茶、喜茶等奶茶品牌均在 2020 年获得融资,喜茶的估值可能已达到600 亿元。

2020 年底,中国新茶饮的市场规模既已突破千亿大关,到 2021 年,中国奶茶门店的数量将增至 55 万家。中国新茶饮赛道中百余个品牌已经产生了超 200 起融资事件,2021 年才过半即已发生十余起融资。

不仅包括奈雪的茶、喜茶等新品牌,海底捞、呷浦呷浦这类传统餐饮企业也做起了奶茶生意,甚至连中国邮政都跨界在福州开了第一家奶茶店。

所以,在趋于同质和饱和的市场,通过上市募资来不断输血,或许是入局较早的新茶饮品牌的目标,自身造血能力弱的奈雪则更难例外。只是目前,奈雪大量的扩张投资没有换来对等的盈利增速,也并没有被资本看好。

茶饮消费者还没有形成较强的品牌依赖性,只要产品口味合格、推新频率合适,再配以相应的营销手段,复制一个奈雪的茶并不是不可能。

新茶饮有第一股了,但今后市场似乎会对这一赛道有新的判断。