原标题:模拟芯片“C位之争”,思瑞浦VS圣邦股份

图片来源:pexels-Pixabay

图片来源:pexels-Pixabay主做信号链芯片的思瑞浦(688536.SH)近期市值重新回到420亿,截至7月2日,收盘价为525元/股,接近历史高点。

去年9月上市时,思瑞浦发行时的估值按照2019年扣非后归母净利润计算的静态市盈率高达140倍,是中证指数有限公司发布的行业平均静态市盈率70倍的两倍。可以看出,思瑞浦对自身的发展前景颇为乐观。

近两年其员工总人数翻了1倍,产品型号翻了3倍,同时还拓展了电源管理芯片。部分机构也给出业绩预测,认为思瑞浦在2021-2023年归母净利润增速40%-50%。

不过,思瑞浦2021年一季度营业收入为1.67亿元,同比增长30.91%,归母净利润为0.31亿元,同比减少27.69%,扣非归母净利润则减少了56%。

思瑞浦为何业绩下滑?一片叫好声背后是否存在暗伤?

千万现金流出,给了谁?

一方面用于竞争人才,一方面用于竞争产能。

为何增收不增利?

从思瑞浦公布的2021年一季报来看,净利润下降,是个偶然性情况,主要是因为一季度有高达2911万元的股份支付费用,而这笔费用占到了当期净利润的94%左右。

当前的芯片行业最缺乏的就是专业人才,而且与数字集成电路更为依靠EDA等设计工具不同的是,模拟集成电路更加依靠研发工程师的经验积累。

因此股权激励作为企业留住人才有效方式,被思瑞浦充分利用。思瑞浦近几年飞速扩张,在职员工总人数从2019年的156人扩张到2020年的215人,上市时员工持股达11%,这次股权激励授予名单中的人数为192人,更是覆盖了公司近90%的员工。

如果不考虑股权激励的影响,思瑞浦一季度净利润为0.6亿元,同比增长39.5%。不过这一增速看似不错,但是与同行相比略有逊色。

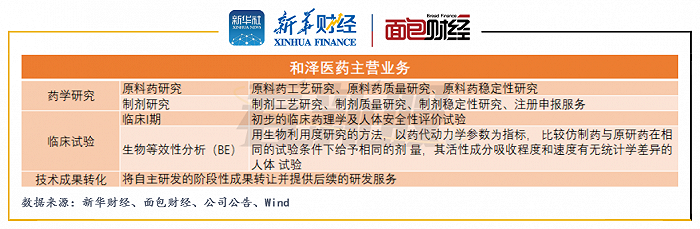

模拟芯片按照传输弱电信号和强电能量的角度分,可以分为信号链模拟芯片与电源管理模拟芯片。目前思瑞浦的产品以信号链模拟芯片为主,电源管理芯片销售占比在11%左右。

在A股上市公司中,晶丰明源(688368.SH)、芯朋微(688508.SH)等主要做的是电源管理芯片,两大类模拟芯片都做的除了思瑞浦,还有圣邦股份(300661.SZ)。

圣邦股份2021年一季度营收为3.94亿元,同比增长104.28%,归母净利润为7547万元,同比增长148.73%,营收规模、业绩增速均是思瑞浦的2-3倍。

营收差距,主要是来自产品数量的差异。到2020年底,圣邦股份拥有1600余款模拟芯片产品,而思瑞浦拥有1200余款产品。在模拟芯片领域,由于应用领域非常广泛,芯片种类繁多,同时其生命周期是比较长的,诸如放大器、信号接口、电源管理等产品,一般生命周期在5年以上,而像CPU、微处理器、存储器等数字芯片,普遍生命周期在1-2年。这也意味着,模拟芯片厂商推出的产品越多,越能够持续受益。

丰富的产品是模拟芯片厂商强大的竞争力体现,国外龙头均在万种以上,比如德州仪器产品品类拥有12.5万种、亚诺德有4万种。

除了营收存在差距,思瑞浦相比圣邦股份,在产业链中的地位也略显弱势。

圣邦股份一季度经营性现金流净额为5992亿元,而思瑞浦为-8715万元。思瑞浦解释大额现金流出,一是为应对集成电路行业上游产能趋紧的状况,通过预付供应商货款的方式,保障供应链的持续稳定;二是公司人员增加及薪酬水平增长导致支付给职工及为职工支付的现金增长;三是公司内销销售额同比大幅增加,导致缴纳的增值税大幅增加。

通过查看思瑞浦的资产负债表,确实可以看到它一季度账上预付账款同比增加了4500多万,而圣邦股份一季度预付账款总额为211万,比去年同期仅增加150万,主要用于支付材料款。两者面对上游制造和封测厂商时的议价能力差距可见一斑。

预估50%的营收增速与70倍的PS能否匹配?

优势在于推出新产品的速度快。

虽然思瑞浦目前在产品种类比不上圣邦股份,但是研发投入却不含糊。思瑞浦一季度研发费用5602万元,同比增加124%,占营业收入的34%;圣邦股份2021年一季度研发费用为6921万元,同比增加55%,占营业收入的18%。

高研发投入体现在产品推出速度上,2020年思瑞浦推出的新产品相比2019年增加300余款。而圣邦股份近几年新产品的推出速度为每年200余款。

假设思瑞浦继续保持较高的研发投入,由此实现稳定的产品推出速度,并在未来几年每年推出300款新产品,那么在圣邦股份新品推出速度不变的情况下,思瑞浦将在2024年追平圣邦股份,两者拥有的模拟芯片产品均在2400种左右。

或许是看好思瑞浦的超越国内龙头的潜力,市场给它的估值要高于同行。

都说芯片行业是“强者恒强”,而A股市场又喜欢给龙头企业更高的估值,但是思瑞浦和圣邦股份两者的估值,似乎却与上述理念相悖。

由于两家公司都处于成长期,盈利波动大,而且思瑞浦净利润受股权激励事件影响,因此借助PS(TTM)指标来简单对比两者的估值,可以看到,截至7月2日,思瑞浦的PS(TTM)为70倍,几乎是圣邦股份的2倍,更是其他两家模拟芯片厂商的3倍多。

不过股价是市场对一家公司未来成长性的判断,所以我们还需要参考市场对这两家公司的盈利预测。

根据Choice数据,思瑞浦2021-2023年营收增速预计分别为59.88%、42.12%、40.44%,圣邦股份增速为43.11%、38.70%、29.16%,增速普遍低于前者10个百分点。同时,归母净利润上,机构也是认为思瑞浦的表现要好于圣邦股份。

不过,从PEG这个指标来看,圣邦股份多数时候高于思瑞浦。

PEG即市盈率相对盈利增长比率,一般认为如果PEG等于1时,表明市场赋予这只股票的估值可以充分反映其未来业绩的成长性。彼得林奇曾指出最理想的投资对象,其PEG值应该低于0.5。

不过对于成长股来说,超过1、甚至超过2都很常见,这其实反映了市场认为这些公司更有可能在业绩上超出预期。也就是说,圣邦股份其实更被看好,“龙头”仍然在这个市场上能够获得更高的估值,这一点并没有改变。

综合来看,思瑞浦产品少、产业链话语权低是短板,不过其重视研发投入和人才的培养,加快新产品的推出速度,同时愿意牺牲短期利益保障产能供应,在国内模拟芯片领域正在追赶领头羊。

从多个估值指标来看,目前市场价格已经反映了思瑞浦的成长性。

未来值得关注的是思瑞浦能否维持较高的新品推出速度,并且在国产替代上有好的表现。