原标题:VC/PE密集布局ESG绿色投资赛道,高净值人群投资意愿持续升温

21世纪经济报道 21财经APP 陈植 上海报道

随着越来越多新经济、高科技企业相继登陆资本市场实现IPO,越来越多高净值人对PE/VC的股权投资热情骤然升温。

在7月9日举行的诺亚第十届私募股权投资高峰论坛上,来自全国各地的逾千名高净值客户齐聚一堂,洞察当下PE/VC布局热门赛道的投资新机遇。

蓝驰创投管理合伙人陈维广直言,“购房其实是享受土地财政的红利,投资科技则是在享受或经历GDP的重新分配。如果你不参与到新一轮的GDP重新分配,等于会失去一个非常大的机会。”

记者注意到,与会的众多高净值客户对业绩出众、投研能力强大且处于行业头部地位的PE/VC机构相当青睐,争相了解这些PE /VC机构近期打算募集新基金并早早表达投资意愿。

诺亚财富创始人兼董事局主席汪静波向记者坦言,中国金融即将进入一个专业投资技能回报率不断提升的时代。

众多PE/VC各显神通布局热门投资赛道

记者发现,在此次论坛上,各家PE /VC机构纷纷展现自己青睐的热门投资赛道及具体股权投资策略。

线性资本CEO兼创始人王淮直言,科技投资将引爆产业的数字化升级。在对具体的行业机会进行量化分析与股权投资布局时,可以从六个维度去看待,分别是数据质量、数据数量、市场成熟度、尝试新技术的意愿,市场的规模以及技术整合的难度。

基石资本董事长张维则表示,中国自动驾驶发展领域有着非常高的投资价值,拥有独特的优势和壁垒。仅仅只是造一个车的壳并没有什么价值,智慧汽车才是未来。

此外,新时代的健康产业股权投资被众多PE/VC机构与专业人士高度看好。

上海市调控生物学重点实验室主任刘明耀指出,基因编辑和细胞疗法相对传统的小分子药、抗体药,有着诸多优势,其中最显著的就是对于癌症、遗传病等疑难病症的治疗有着显著的效果,比起传统治疗方法只能控制、减轻症状,基因编辑技术可以将这些病症彻底治愈。正是因为这些优势,令市场愿意给基因编辑公司极高的估值,当前中国在基因编辑领域的研究实力仅次于美国,未来该领域的增长潜力很大,也蕴含着很多投资机会。

弘晖资本的创始人兼CEO王晖向记者表示,医疗健康是弘晖资本最关注的投资领域之一——随着国家经济和人口结构的发展,医药从中长期而言都将是投资的黄金赛道,弘晖资本会专注于CXO、创新药械和体外诊断三个领域。

他还透露,今年以来弘晖资本已收获9个IPO项目,为投资者带来相当丰厚的回报。其中一个重要原因,是弘晖资本认为PE管理人最大的核心竞争力在于管理和研究,弘晖投资围绕这两方面都建立完善体系,有着从投资到管理、再到项目退出的完整经验。

歌斐资产私募股权投资主管合伙人林佳强调说,站在母基金的视角,歌斐围绕医疗医药资产的股权投资也建立了自己的生态圈,这也区别于市场其他投资机构。就投资方法而言,母基金+直投跟投+S基金,是歌斐资产股权投资领域极其核心的差异化优势。

值得注意的是,围绕新消费领域的股权投资布局,各家PE/VC机构则有不同的投资考量。

GGV管理合伙人徐炳东指出,由于国内消费市场规模巨大,海外资本市场已诞生多个市值逾百亿美金的中概股公司。预计未来中国消费行业还会有持续的机会出现,新消费的投资机会将主要集中在生产端、营销端、渠道端这三个领域。

其中,徐炳东最看好渠道端平台型公司,这类公司有可能升级成千亿美金级别的大公司,但市场竞争也会非常惨烈。

经纬投资合伙人王华东表示,经纬投资在早期就投资简爱酸奶、自嗨锅等消费者耳熟能详的品牌。这背后,是经纬投资发现每一代消费人群都有各自的特点,比如95后、00后相比前代更愿意为体验买单,对健康和美的诉求更加强烈。因此创投机构必须深入了解消费人群的行为变化与消费理念变化,找出最具成长潜力的新消费初创企业。

高净值人群投资热情持续升温

随着高净值人群对PE/VC的投资热情持续升温,歌斐资产也在持续优化升级针对高净值人群的PE/VC服务。

歌斐资产创始合伙人兼董事长殷哲表示,如今越来越多上市公司背后都有PE/VC机构的支持,比如在一轮一轮股权融资发展过程中得到资金支持,最后成功上市同时,企业服务和产品被社会广发接受并推动社会的进步。站在这个角度而言,PE/VC是支持中国实体经济非常重要的投资路径。与此同时,PE/VC行业是强者恒强的行业,这个市场的资金正在重新分配,越来越多地投向头部PE/VC基金管理人。

殷哲还透露,今年歌斐PE/VC业务布局主要有两个投资策略,一个是跟投策略,即将跟投策略做大做强——在原先跟投子基金GP所选择的优质项目基础上,再经过一次优选,主动优化投资策略寻找更多的潜力项目;另一个是加大股权投资领域的ESG投资比重。

“今年5月,我们对私募证券与私募股权机构投资管理人做了ESG专题调研,发现约96%受访基金管理人非常关注ESG绿色投资,在中国市场,约60%受访基金管理人已采取了一些措施落实ESG投资布局,尤其是行业头部机构落实ESG投资的比例相当高。”他告诉记者。因此歌斐资产与集团诺亚控股携手倡议发起了中国资产管理人影响力投资联盟,致力于吸引越来越多PE/VC,以及二级市场投资机构纷纷加大ESG投资,助力整个社会绿色发展同时在ESG赛道获取新的投资机遇。

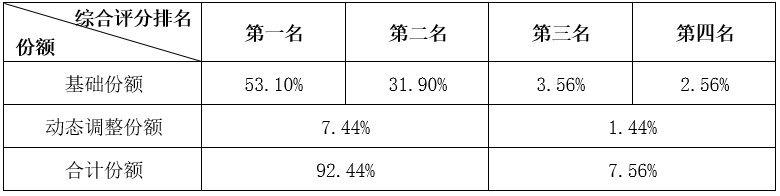

招银国际董事总经理兼投资委员会委员张春亮分表示,招银国际主要聚焦在生物医药、合成生物学,高科技、半导体、高端制造等的股权投资,目前他们与歌斐S基金的深入合作,主要基于三大原因,分别是对投资人利益资产价值观的一致、专业方面的一致性判断、高效的决策效率。

他表示,合作伙伴多、具有持续的出资能力、决策效率高的创投机构适合作为S基金的管理人。歌斐资产具备对市场、赛道、项目一流的洞察力,招银国际则具有优秀的平台资源、决策机制、资金资源,彼此更好更快地协同合作做好各类客户的股权投资服务。

(作者:陈植 编辑:林坤)