原标题:宁波银行配股申请获审通过:把弹药补给善战的部队是利好,这笔账该怎么算?

据宁波银行(002142.SZ)7月19日傍晚发出的公告,公司配股申请获得证监会审核通过。根据此前的配股预案,宁波银行拟按每10股配售不超过1股的比例向全体A股股东配售股份,对应配售不超过6亿股,拟募集不超过120亿元。

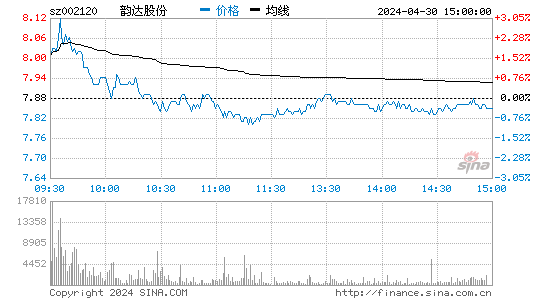

按预案测算,此次配股对应的价格约20元/股。最终配股价将遵循宁波银行董事会与保荐机构(主承销商)协商确定的原则,采用市价折扣法确定配股价格。权且先按20元配股价做个测算,今年一季度末宁波银行每股净资产为18.05元/股,静态来算PB约1.08倍;7月19日宁波银行收盘股价为37.47,静态测算配股折价了46.6%。

这个配股价定得如何?一则,这一相对于二级市场股价的折价率,将有助于最后配股的认购踊跃和成功;二则,其实2020 年以来实施过配股的上市公司,平均折价率就是约47%,宁波银行的配股定价实属合理。

好了,了解完基本情况后,下面来聊普通投资人最关心的问题。

我知道对持票宁波银行的股民朋友来说,能用20元的价格获得配股,届时肯定谁都会参与。但配股完成后股价也是要除权的,因此往往会有部分投资人对上市公司包括定增、配股在内的再融资方案一刀切地不能理解,觉得增配了多少就是“摊薄”了多少股本,ROE也会随之下降。

这种想法有道理吗?如果静态地只看到配股的那一天、那一段时间,那么的确,这类再融资操作会影响ROE计算时的分母。但关键是,上市公司融完资又不是停止发展了,所以对于长期价投者们动态、长远而辩证地看待这个问题,真正该关心的莫过于——

这些钱融去做什么?资金的利用效率高不高?融资能再撬动多大的发展?而这些发展又能为股东们再创造多大的收益?

对于以上问题,“愉见财经”的答案是,如果一家公司如同一支能征善战的部队,决策清晰、发展既快又稳、长期以来也带给股东全行业数一数二的优秀回报,现在他们要谋求更长远地行军,需要补给,我们何乐而不为?何不与其共享长期发展的果实呢?

价值投资么,本来就应该是一个“春耕秋收”的过程。

就像标题里的那句话:把弹药补给善战的部队,是利好。

事实上如果我们整体来看过去十年配股价折价率为40%~50%的上市公司,据浙商证券邱冠华团队的分析测算,自发布配股预案到实施落地一年后,股价平均表现为:上涨17%。可见配股这事儿,非但不尽然利空,综合其对于上市公司的发展促动作用来看,大概率还能成其利好。

那么具体到今天的标的宁波银行,配股长远来看是否有利?我们不妨一起来算算账。

一问:再融资作何用途,是否必要?

据宁波银行公告,募集资金(扣除相关费用后)将全部用于补充核心一级资本。据多家券商研究机构按照去年三季度末数据静态测算,配股将提升宁波银行资本充足率 1.12个百分点。

截至今年一季度末,宁波银行的资本充足率为14.45%(监管标准≥10.5%),一级资本充足率10.68%(监管标准≥8.5%),核心一级资本充足率9.39%(监管标准≥7.5%)。大家或许会问,宁波银行的资本充足情况尚可呀,为何要补充资本呢?

这一问,恰恰问出了宁波银行优秀的地方。

其一,宁波银行这几年的发展领衔中小银行,始终走在规模、效益、质量三者协调且均较为快速发展的通道上;去年响应号召在疫后支持实体经济,宁波银行挽起袖子创下了好几个“最”:年内贷款同比增速创了近10年来的最高,存款同比增速创了近4年来的最高,带动金融服务的覆盖面快速扩大,客户数增长创历史新高。

行军快了,相应的,粮草弹药都要更快跟上。

其二,“愉见财经”多次在专栏文章里提及这家银行具有“未雨绸缪”的战术特质,这次也不例外。也正是这种发展资源储备上的前瞻性,一路护航着该行增长的持续性,穿越周期的扩表稳定性。

比如,他们长期有着行业领先的拨备覆盖率,这反过来也是他们在实体受外部影响发展疲弱时,依然能够全速全情支持民营企业、小微企业的底气。

再比如,让我印象尤深的是,2018年前后受资管新规逐步落地、资产回表的影响,行业里曾有一些银行的资本突然吃紧了,业务增速回落明显。那一年,“补血”有序的银行发展就很平稳。比如宁波银行,不止自身资本内生有道,同时受到提前布局的可转债和优先股落地的双重支撑,使其2018年三季度末的资本充足率成为上市城商行第二位。

核心资本,尤其在这些年,某种程度上就是中小银行的核心竞争力!

回头想来,我们能连续多年看到宁波银行排名靠前的各项业绩指标增速,作为投资者能始终享有这一从PB到ROE都数一数二的投资标的,背后其实是一家银行各方面深厚的内功——包括计财逻辑上的合理提前布局。

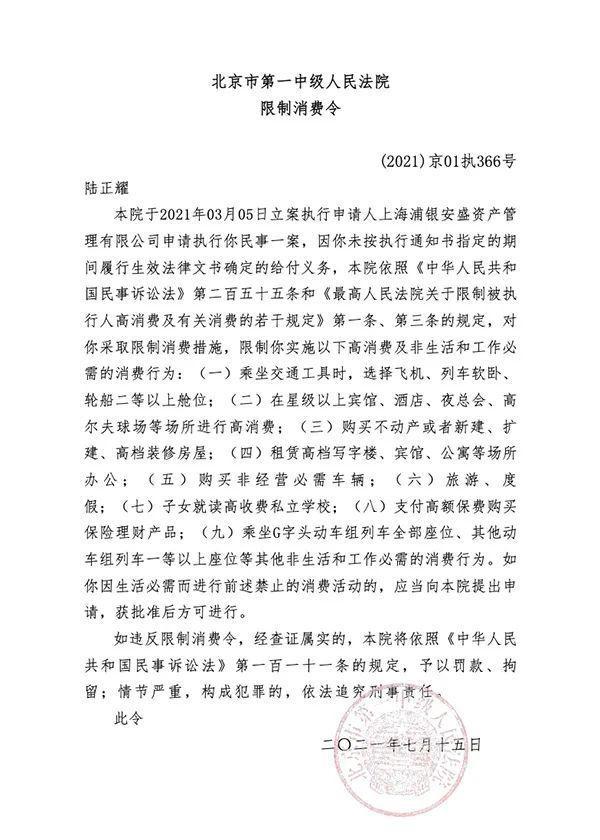

其三,宁波银行存在纳入系统重要性银行的可能性。如果纳入,这对宁波银行从重要性、合规性到安全性而言都是一则好消息,但同时,也意味着对核心一级资本充足率要求将被提高。

多家券商分析认为,此次配股成功实施后,宁波银行的资本充足率水平将由目前的上市银行中游,提升到前1/3水平。

二问:长期来看,再融资对股民权益到底是“摊薄”还是“增厚”?

如前文所及,本次配股预计会增加近120亿元的核心一级资本。

“愉见财经”建议不妨把这120亿看成投入银行经营运作的“活钱”,那我们先粗放地假设,它们被全部用于支持信贷投放,按核心一级资本充足率7.5%的监管要求,亦即最多将可撬动新增风险资产近1600亿;即便回撤一些,按10%的大数来算,也有1200亿了。

我们这里先按最理想化假设的1600亿风险资产继续估算,若按年计算(假设取值风险资产年利润率1.5%,宁波银行实际情况或高于此),大致可新增利润24亿元;再把这24亿利润除以配股增发后的66亿股,那每股也可增加收益超过0.36元了。

(作者注:以上算法并不科学、取的是理想化最大值,仅作为一种动态分析问题的框架供大家参考,不作为盈利测算,亦并不构成任何投资建议。)

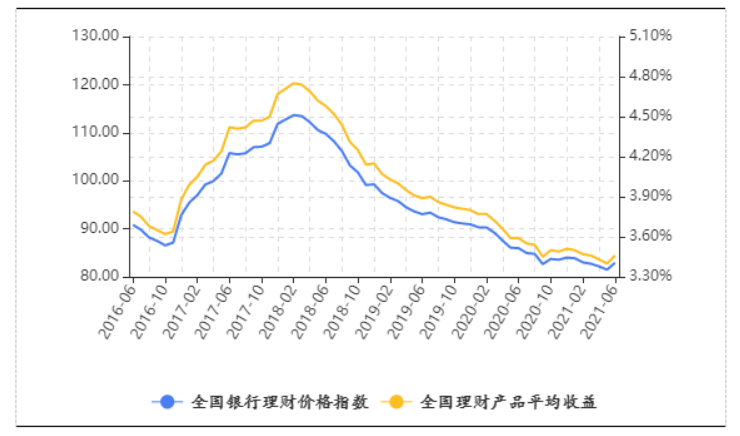

而另一方面,垫厚了核心资本的宁波银行,还有很多加速发展可能性、很多可为业务的侧面,也能带动多个利润引擎。除了传统贷款类业务以外,大零售战略、财富管理等新业务也可借助于此夯下更牢固的发展基础。

三问:宁波银行过去的再融资,结果怎样了?

遇到上市公司再融资,最怕的是这些公司已经暗地出现了财务窟窿,需要钱补;遇到上市银行再融资,最怕的是这家银行资产质量承压,需要资金救枯枝而非长新枝。

这一点上,宁波银行足以让市场放心。“愉见财经”在《宁波银行的内功》(点击标题可跳转)这篇今年一季报观察稿里,详细分析过该行“资本能内生,扩表能平滑,利润能释放,核销能压实,拨备能反哺”良性循环机制。对于资产质量的控制、不良资产的核销,这家银行一直有自己的秘诀和章法。

今年一季度,宁波银行在实现归母净利润18.32%同比增速的同时,不良率继续稳定在0.79%的行业最优水平线。

经验主义地来看,过去5年里,宁波银行节奏有序、工具交替使用地进行了多次再融资,包括2020年落地的定增、2017年的可转债(摘牌于2019年)、以及2018和2015年发行的优先股。这些动作都为公司较快的业务扩张提供了有力的资本保障。

宁波银行未负重望。其近5年加权风险资产复合增速为22%,带动归母净利润复合增速实现14.2%。

展望未来,浙商证券分析报告表示,配股对短期行情不排除情绪面上有扰动,但是宁波银行基本面强、此次配股价低,因此中长期看好。

申万宏源金融行业首席分析师马鲲鹏认为,配股利好长期持股的投资者,并预计未来“银行板块持仓将进一步向优质标的集中,板块内估值差距进一步拉大”。