原标题:3年亏12亿,瑞尔集团打破牙科暴利神话?

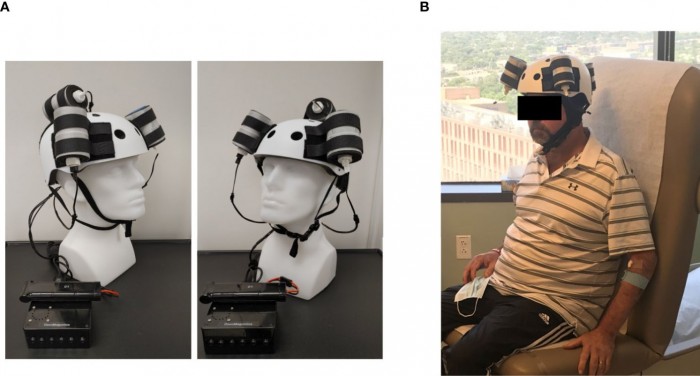

图片来源:pexels-Jonathan Borba

图片来源:pexels-Jonathan Borba行业常说,金眼科、银外科、开着宝马口腔科……在民营医疗几大热门赛道中,牙科的吸金能力当是不输于眼科的。

但是,与眼科医院超强的成长和盈利能力相比,牙科医院这个小弟简直可以说是营养不良、发育不全。

瑞尔集团冲击港股上市交出成绩单,最近3个会计年度持续亏损,累计达到12.18亿元,同时,公司长期资不抵债。行业内其他种子选手,拜博口腔、大众口腔、可恩口腔等,业绩也是难言出色。

到底发生了什么?

3年亏损12.18亿元

眼科资本热潮轮番上演,白马股爱尔眼科A股封神后,华厦眼科、普瑞眼科纷纷过会,何氏眼科加紧排队,再加上港股上市的希玛眼科、德视佳、朝聚眼科等,基本拿得出手的大眼科医院们,都上市了。

这回,终于轮到牙科品牌集体来资本市场冲浪了。

本月,连锁牙科医院瑞尔集团有限公司(简称“瑞尔集团”)向港交所递交IPO招股书,拟登陆港股主板,计划将募资资金中的绝大部分用于医院建设。

公司主营业务分为普通牙科、正畸和种植。其中,涵盖了口腔检查、预防及美容、拔牙、牙周治疗、修复等服务的普通牙科业务为核心,近年业务占比一直维持在55%左右,增值业务正畸和种植的占比稳定在42%左右。

瑞尔集团旗下两大医院品牌,中高端品牌瑞尔齿科主要分布在一线城市的商业区,截至目前运营着50家口腔诊所;大众品牌瑞泰口腔主要集中在一二线城市的住宅区,在一线及核心二线城市运营着7家口腔医院及50家口腔诊所。截止2021年3月底,公司旗下牙医数量达到856人。

弗若斯特沙利文报告显示,就2020年的总收入而言,公司是中国第三大民营口腔医院,以及最大的高端民营口腔医院。

截止3月31日止的2019年度、2020年度、2021年度,瑞尔集团营业收入分别为10.80亿元、11.00亿元、15.15亿元,净利润分别为-3.04亿元、-3.26亿元、-5.98亿元。

尽管公司营业收入稳步增长,但最近三个年度持续亏损,且亏损额逐年增大,累计亏损12.18亿元。

公司亏损的原因很简单,毛利率偏低且费用居高不下。

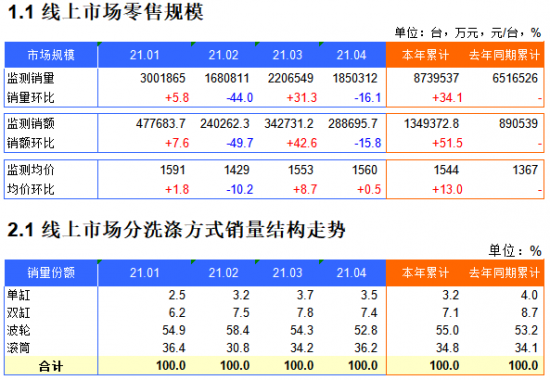

报告期内,瑞尔集团的毛利率分别为15.2%、10.1%、24.1%,而在A股上市的牙科上市公司通策医疗2020年医疗服务板块的毛利率高达45.78%。

除了人力和租金开支,公司最大的成本来自采购原材料。看来,瑞尔集团辛辛苦苦开牙科医院,钱都被上游的矫正器生产商隐适美等赚了去。

斑马消费还发现,报告期内,公司持续烧钱扩张,一直处在资不抵债的境况。

另外,公司还存在蹊跷的关联交易。公司实际控制人邹其芳之女邹瑾控制的佳沃斯,主营业务为牙科口腔器械采购商城,该公司不仅进入瑞尔集团前五大供应商名单,还是公司最大的客户。业务独立性存疑,关联交易,难道港交所一点也不关注吗?

牙科资本热潮背后

2018年中国近视患者达6亿人,其中青少年近视率居世界第一位,助推了眼科赛道的大跃进。

牙病患者的规模同样庞大。高糖食品及饮料、烟草和酒精的消费增加,导致中国口腔病患的数量,从2015年的4.71亿人,增长至2019年的6.64亿人,年均复合增长率达到9.0%。

弗若斯特沙利文报告显示,中国民营口腔医疗服务市场的规模从2015年的433亿元增加到2020年的831亿元,年复合增长率为13.9%,未来几年的增长速度还会提高至23.3%,预计2025年市场规模达到2414亿元。

截止2020年,中国口腔医疗机构达到8.77万家,其中已经多家头部机构脱颖而出:联想和泰康双双加持的拜博口腔,最近刚拿到中信证券领投B轮融资的大众口腔,以及前几年在新三板挂牌的区域性连锁口腔医院可恩口腔、华美口腔等。

瑞尔口腔绝对是其中资本化扩张的佼佼者。曾在金融、咨询行业任职多年的邹其芳,1999年突然跨界进入牙科医疗行业,在北京创立瑞尔集团早期业务核心瑞尔齿科,2000年和2001年分别进入深圳和上海市场。

2010年、2011年拿下KPCB China和GL Capital领投的两轮融资后,公司业务大发展,不仅加速进入广州、杭州、天津等地,还在高端牙科业务外,拓展了大众口腔医院品牌瑞泰口腔。

2014年获得新天域资本领投的C轮融资后,公司从一线及准一线城市进入到二线城市,重庆、西安、青岛、大连都被纳入。正是在这一年,王思聪的普思资本搭上顺风车,也成为公司的投资者之一。

2017年,公司D轮融资由高盛、高瓴及中信领投,今年4月的E轮融资由由淡马锡领投。

资本化扩张的同时,邹其芳从核心竞争对手通策医疗挖来张锦才,担任执行董事、首席医疗官和总经理,负责牙科医院及诊所的日常运营。

即便如此,瑞尔集团的业绩表现依然不尽人意。其他民营口腔医院的生存状态也差不多,拜博医疗此前长期亏损,可恩口腔去年也是由盈转亏,华美口腔和大众口腔此前几年业绩表现不佳,从新三板退市后,已经有好几年没有对外披露相关数据了。

通策医疗依然表现出了强劲的盈利能力,但旗下医院并非纯粹意义上的民营口腔医院,而是前些年公立杭州口腔医院等机构转制而来的,而且,近年也正在遭遇增长瓶颈。

这种“外热内冷”的状况,为何会发生?

核心原因在于:牙科市场的规模始终是不如眼科等赛道;相对而言,牙科更倾向于消费型医疗,得到的重视程度不够;同时,行业发展处于早期阶段,市场集中度太低,即便是头部企业,对上游控价和对下游溢价的能力都有限……

有多少人是被牙科医院几十块钱的洁牙套餐吸引,发现牙齿问题、并被教育成为用户后,最终却选择了公立三甲医院?