原标题:财报的秘密 | 股权激励对上市公司的影响

五一假期期间结束的伯克希尔股东大会上,巴菲特承认卖掉苹果股票是个错误。

如今,苹果的市值已经稳超2万亿美元,正在库克的带领下,向新的目标发起冲击。去年9月,在库克合同到期之日,为了鼓励库克续约,苹果董事会向他授予了333987股限制性股票。如果业绩达标,库克还将额外获得667974股股票。这是自2011年以来,库克第二次获得股权激励。苹果此举主要是为了挽留库克至少任职到2025年。按当天收盘价计算,这笔股权激励价值约1.14亿美元,约合人民币7.75亿元。

除了苹果,中国的上市公司也很喜欢使用股权激励。

“低成本”挽留人才的重要手段

据说小米董事长雷军很抠门,能省的钱一定要省。很长一段时间,小米手机都没有代言人。直到增长乏力,被竞争对手压的透不过起来,才找人做代言。

对于员工,也不算慷慨,舍不得涨工资,如何留住员工呢?

股权激励。

小米在港股上市的时候,招股书显示,有超过5500名员工持有公司激励股权。

雷军曾在顺为资本举办的一场活动中坦言,小米早期的股权激励,允许员工在股票和现金之间弹性调配比例作为自己的薪酬。其中,最终有15%的员工选择全部拿现金工资,70%的员工选择70%~80%现金和部分股票,有15%的员工拿一点生活费和较多股票。

上市以后,公司董事会授予雷军99亿的股权激励,导致经营亏损76亿。

从某种意义上讲,股权激励是一种非常“便宜”的激励员工的手段,一方面不需要公司真金白银的花钱,另一方面,在公司业绩达到一定标准后,员工的股权才能套现,具有正向的激励作用。

4月29日,美的集团发布公告,进行第八期股权激励计划。拟授予的股票期权数量总计为8,248万份,对应的标的股票数量为8,248股,占美的集团已发行股本总额的1.17% 。

据测算,公司授予的8,248万份股票期权的理论价值为17.89亿元。

当然了,笔者认为这个测算过程存在着比较大的问题,大致按照35.80%的波动率进行测算。

随着房地产行业降温,家电行业还能否获得投资者的青睐、每年保持这么高的成长性,是个未知数。

股权激励的达成条件有玄机

苹果董事会给库克的股权激励计划由两部分组成,其中33万多股不和公司业绩挂钩,只要库克留任至2025年,这部分股票将在2023年、2024年、2025年以三等份发放;第二部分股票则与公司股东盈利挂钩,库克最多可获得超过66万股。

这份股权激励计划的设计非常完美,既有为了体现诚意的“保底”份额,也有和股价相关的部分,还有和股东权益相关的部分。

但是,很多上市公司的股权激励计划,就比较简单粗暴:打钱。

以华夏幸福为例,2018年年报显示,华夏幸福12人董事会(不含独董)的年薪合计5500万元,股权激励按照当前市值折算,超过3.5亿元。

华夏幸福3.5亿的股权激励并不好拿,打开公司的公告,发现需要满足以下条件:

基本上是要求3年实现净利润翻番,这简直是“不可能完成的任务”,但房地产公司的净利润具有一定的特殊性,业绩是多年前预售房的滞后体现,因此2018年公司强行完成并兑现了股权激励。

股权激励对股价的影响

那么,股权激励计划对于公司的股价有没有影响呢?

由于大部分股权激励计划都会制定解锁条件,而这些条件,就可以看出上市公司未来发展的前景,所以会对股价有一定的影响。

1、伊利股份

2020年8月 5日晚间,伊利股份发布公告,拟向激励对象授予公司限制性股票总计1.83亿股,占公司总股本的3%,授予价格为15.46元/股。

第二天一开盘,伊利股份便逼近跌停,随后保持横盘震荡,截至收盘,伊利股份跌8.8%,报收28.1元,当日约蒸发165亿市值。

投资者为什么用抛售来表达自己的观点呢?

其实并不是因为股权激励给高管发奖金,而是因为对伊利股份的股权激励达成条件不满意。

据公司公告,这批数十亿的股权激励,分五次解除限售期,2020年起每年一次,每次解禁20%,每次都和上年的净利润增长率挂钩。

问题就出在净利润增长率上。

2019年净利润增长率不低于8%,之后每年大约增长率都比上年增长10%左右。这样的增长率,似乎配不上投资者对大白马的期待。

按照这个考核目标,一部分投资者想当然的认为,伊利股份的增长空间不足了。

然而事实情况是,伊利已经是营收规模过九百亿的市场巨无霸龙头企业,在全国人民人均消费近百元的情况下,已经不可能继续实现超高增速。

在成熟的资本市场,深受巴菲特喜爱的可口可乐,早就进入了业绩“躺平”阶段,多年营收规模和净利润基本保持不变。投资者看中的是它的现金流和分红,这是消费品行业的必然趋势。

因此,伊利继续维持强劲的市场控制力,股价又继续攀升。

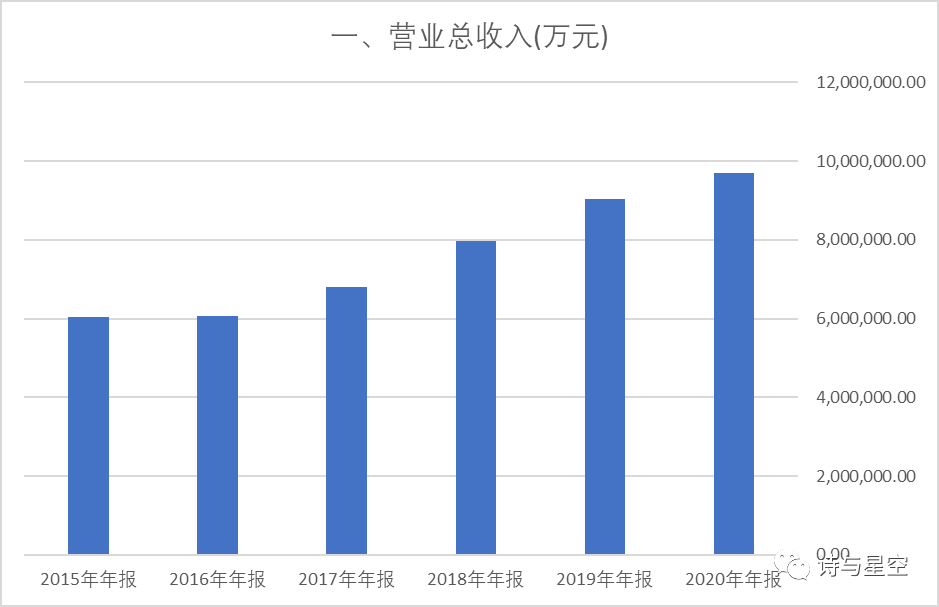

2021年4月,公司发布了2020年年报和2021年一季报,业绩斐然。

报告期,公司实现营业总收入 968.86 亿元,较上年同期增长 7.38%,净利润 70.99 亿元,较上年同期增长 2.13%。

数据来源:同花顺iFind,制图:星空数据

数据来源:同花顺iFind,制图:星空数据再说一季报,伊利迎来了史上最佳一季报:营业总收入达273.63亿元,同比增32.49%,归母净利润28.31亿元,同比增147.69%。

需要明确的是,2020年整个零售行业遇到了巨大的冲击,能够保持正增长的都是奇迹。尤其是像伊利这种超级体量的企业,依然能保持行业领先的成长性,公司在下半年高速发展,基本消除了疫情初期的影响,更是得益于公司强大的全球全产业链布局。

2、光迅科技

A股也有一些上市公司,和苹果的股权激励考虑的一样周到,这种股权激励发布后,会对公司股价有提升效果。

2019年12月,光迅科技发布股权激励计划草案。关于解锁条件,是这么规定的(以第一个解锁期为例):以2018年为基数,2020年净利润复合增长率不低于15%;2020年ROE不低于10%,且上述指标都不低于同行业平均水平或对标企业75分位值;2020年新产品销售收入占主营业务收入比例不低于20%。

这至少使用了4个指标,用的条件是“且”,也就是说,公司必须同时满足这些指标,才能解锁新姿势,哦,不,新激励。

虽然净利润指标比较好修饰,但ROE的指标很难持续造假,而新产品的销售收入占比是对公司现有销售体系的挑战。

这个解锁条件是公司对自己经营水平非常自信的结果。

但是到了2021年,公司经营状况表现不佳,股价反而下滑剧烈。

股权激励面面观

整体而言,上市公司在股权激励的业绩考核方面越来越多样化。除设置了公司层面与个人层面业绩考核外,一部分上市公司公司还引入了多层次业绩指标、主营业务业绩指标、附带市值管理目的指标等。

考核指标越完善越合理,越能引起投资者的信任,从而实现双赢的效果。

一份正常的股权激励计划应该是怎样的?

笔者认为,至少是让被激励者“踮脚”才能摸得到的业绩,比如扣非净利润增幅稳定超过前三年平均增幅,比如股票价格保持在一定水平,比如对营收金额设定限制等等。

对于投资者来说,评价股权激励的影响也要从两个方面看待,一方面要考虑到公司的发展趋势和动向,不应简单因为股权激励里的业绩目标就盲目轻信(甚至部分上市公司会虚构一个达不到的业绩目标来博取眼球);另一方面,上市公司发布的指标过于简单的股权激励计划,要保持警惕。