来源:第一财经

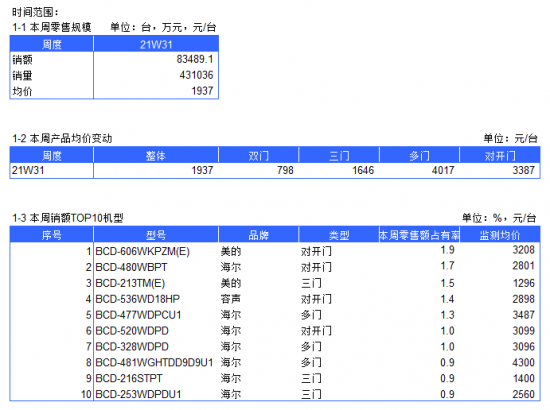

2017年9月初,包括华夏聚惠在内的首批6只公募基金中基金(FOF)获批,翻开基金资产配置新时代。今年公募FOF面市4周年,投资者对这一类基金认知度、好感度的不断提升,公募FOF获得迅猛发展。Wind数据显示,截至今年上半年,全市场已经有162只公募FOF基金,整体规模增至1343.65亿元。规模增长背后,是FOF产品更稳健的风险收益特征经过市场检验得以凸显。Wind数据显,今年以来,FOF产品均取得了正收益,从更长期的视角看,已有35只FOF成立以来收益率超50%。

作为资产配置的重要抓手、养老目标基金的主要实现形式,FOF也成为越来越多基金公司争相布局的赛道,而华夏基金等率先发车、大力投入、持续创新的头部基金公司,无疑在这场“FOF军备竞赛”中占据潮头。

长短业绩靓丽FOF产品布局不断完善

赢得投资者喜爱的投资产品,离不开优秀的业绩表现。

今年以来,A股市场波动,基金业绩浮动也较大,FOF通过优选基金、资产配置降低产品波动的属性得以凸显。Wind数据显示,截至今年8月20日,有业绩数据可比的217只FOF(A/C份额分开统计,下同)有199只今年以来都取得了正收益,占比达91.7%,其中收益居首的华夏聚丰稳健目标A(FOF)年内收益率为11.59%。将时间线拉长,有数据可比的152只FOF基金(A/C份额分开统计)近一年全部实现了正收益,其中排名居首的还是华夏聚丰稳健目标A(FOF),近一年的回报为30.47%。有最近两年业绩数据可比的81只FOF,全部实现正收益,其中业绩居首的华夏养老2045三年A 近两年收益率为70.59%。

通过整理FOF产品业绩不难发现,众多头部基金公司近几年也在FOF领域持续发力,并逐渐展现龙头效应。比如,斩获今年以来、近一年、近两年FOF业绩冠军产品的华夏基金。华夏基金是首批公募FOF管理人,目前旗下共有9只FOF产品(A/C份额合并统计),是拥有FOF数量最多的基金公司之一。Wind数据显示,截至今年8月20日,华夏基金旗下不仅所有FOF产品成立来均为正收益,且成立一年以上的FOF的平均年化回报高达17.15%。全市场218只有业绩可比的FOF中,仅35只成立以来业绩超50%,其中华夏基金占据6席,是业绩头部FOF产品数量最多的基金公司,华夏养老2040三年、华夏养老2050五年、华夏养老2045三年A/C、华夏聚丰稳健目标A/C成立以来业绩均超50%。

养老目标日期FOF是FOF的一个重要细分类型,自2018年9月首只养老目标日期基金华夏养老2040三年成立至今,已有三年。养老目标日期基金直接以持有人预计退休年龄命名,根据持有人生命周期调整资产配置比例,是投资者一站式投资养老利器。值得一提的是,养老目标日期基金在为投资者提供便捷养老投资选择的同时,也实现了不俗的业绩。截至今年8月20日,35只成立以来收益率超50%的FOF中,21只都养老目标日期基金,其中业绩榜首的养老目标日期基金是华夏养老2045三年A,自2019年4月9日成立以来累计收益率为74.63%。而且经过三年多的发展,头部基金公司在目标日期基金方面的布局也日趋细化。比如,华夏基金目前已经布局了2035、2040、2045、2050、2055的养老目标日期产品,实现了从2030年退休到2060年退休人员的全覆盖。

资产配置、基金挑选成FOF核心竞争力

众所周知,在投资中想收获穿越周期的业绩,凭借单一资产很难实现,需依靠过硬的资产配置能力,FOF背后体现的正是资产配置理念。对于FOF管理运作来说,资产配置不仅仅是股债类资产配置比例,更多的业绩差异体现在基金选择层面。而FOF做出优秀业绩的基金公司,无一不是在这些层面下了苦功夫的。

据悉,华夏基金公司早在2016年就开始与全球领先的MOM/FOF管理人――罗素投资公司开始战略合作,引进先罗素投资丰富的海外资产配置经验,结合华夏基金本土投研优势,探索更优的资产配置方法论。经过长期打磨后,华夏基金FOF团队形成了自己独有的成熟的资产配置策略。华夏基金资产配置团队根据国内情况对美林时钟理论进行优化完善,形成基于宏观(Macro-economy)、估值(Value)、政策(Policy)的MVP分析模型,并据此开发了独树一帜的“货币、信用、流动性、盈利/估值、情绪”的五因素六象限的战术资产配置框架。通过对象限的判断,确定资产价格特征,再根据组合目标波动来指导配置比例。

FOF运作管理的另一个难点是基金挑选,华夏基金也形成了自己特有的基金研究分析方法。比如在基金分类方面,有别于市场上主流的分类方法,华夏基金FOF团队根据基金产品的投资目标和底层资产仓位进一步细化基金产品,涉及指标和因子更丰富。这是从实际投资的角度出发,进行更有实战意义的基金分类。选基金本质是选基金经理,除了积极开展内部分析,华夏基金FOF团队遵循完整的面访流程,常强调与基金经理实地调研交流的重要性,从而以一手资料对定量数据分析形成有益补充。华夏基金FOF团队认为基金经理更了解基金经理,华夏基金身处基金核心圈,在持续追踪、定期调研基金投资策略、基金经理风格、产品特征方面也更具优势。

当前全市场基金数量超8400只,要实现高效的FOF运作管理,更加离不开系统化的研究分析。据悉,华夏基金拥有领先的投研系统,公司重点组建智能投研科技中心,构建业内领先的FOF组合管理及分析系统(CPMS),构建了研究分析、组合管理和优化、基金筛选、大类资产配置、投后管理及尽调管理等六大系统化流程,提高决策的胜率。在团队建设方面,华夏基金的FOF团队有着豪华阵容,由专设的资产配置部负责FOF等配置类组合的投资,包括13人的独立FOF研究团队,背后还有华夏基金近200人的大研究团队给予支持。目前华夏FOF团队的基金研究覆盖面超过95%市场产品。

FOF创新潮起,未来可期!

放眼国际,投资者通过FOF进行基金投资可谓方兴未艾。以美国为例,有研究数据显示,美国的FOF这一品类中从2008年后获得爆发式增长,FOF净资产规模从2008年的4693.3亿元美元飙升至2019年的25430.95亿元美元,期间的规模年复合增长率高达16.6%,是同期美国共同基金规模增速的两倍以上。

在国内,通过4年来优秀业绩赢得投资者口碑后,更多FOF新产品、新类型也不断涌现,比如可以上市交易的FOF-LOF、ETF-FOF已经出现,为投资者提供更丰富、便利的投资工具。而在这方面,华夏基金也是在业界前沿。今年8月16日,华夏基金等5家公司申报的首批ETF-FOF,已被证监会接收。这一创新FOF品种以ETF为主要投资标的,当前我国ETF覆盖不同资产类别、风格、行业、主题、策略和国别,丰富的ETF资源更利于满足FOF多元化的资产配置需求。

值得一提的是,旗下ETF产品多、实力强的基金公司,将在布局ETF-FOF更具优势,而这方面同样是华夏基金的核心优势。华夏基金不仅连续5年获评“被动投资金牛基金公司”奖(2015-2019年度),且目前旗下权益ETF管理规模超2400亿元,是境内首家旗下管理权益类ETF突破千亿和两千亿规模的基金公司,也是唯一一家权益类ETF规模连续17年排名行业第一的基金公司。在丰富的ETF产品矩阵,与突出的资产配置能力相互协同下,未来华夏基金在FOF领域的的表现更加值得期待。