原标题:全球央行观察|欧元区通胀创10年新高,央行官员接连放“鹰”,欧洲版减码要来了?

21世纪经济报道记者吴斌报道欧元区通胀正式迈入“3时代”。

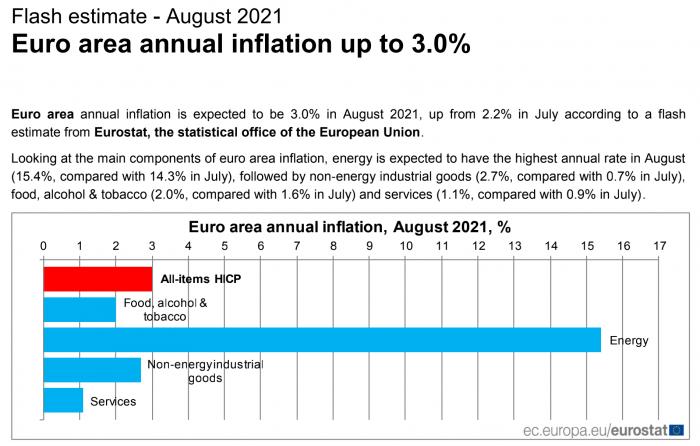

欧盟统计局8月31日公布的数据显示,欧元区8月CPI同比飙升3%,为10年来最高,远高于欧洲央行2%的目标和市场预期的2.7%。此外,剔除波动较大的食品和能源价格的核心通胀率升至1.6%,也高于市场预期的1.4%。

(欧元区通胀正式迈入“3时代”,来源:欧盟统计局)

(欧元区通胀正式迈入“3时代”,来源:欧盟统计局)能源价格成为8月通胀飙升的最大推手,8月欧元区能源价格同比上涨15.4%;食品和烟酒价格同比上涨2%;服务价格同比上涨1.1%;非能源类工业产品价格同比上涨2.7%。

嘉盛集团资深分析师JoePerry对21世纪经济报道记者表示,正如其它大部分发达国家那样,欧盟的通胀上升也是源自疫情后经济活动重启之下旺盛的需求与供应链不畅之间的矛盾。能源价格上涨是通胀上升的元凶。

德法等国通胀率齐飙

相对于欧元区整体数据,德国通胀率更高,其8月消费者物价指数创下13年最大涨幅,在经济从疫情中复苏、企业艰难应对供应短缺之际,价格压力愈发增大。

8月30日德国联邦统计局公布的初步数据显示,德国8月消费者物价指数(CPI)跃升3.9%,创1993年12月以来最高,彼时德国统一后经济蓬勃发展。此外,8月消费者物价调和指数(HICP)上涨3.4%,创下2008年7月以来最高,7月为上涨3.1%。

巴登符腾堡州银行(LBBW)经济学家Elmar Voelker表示,未来几个月通胀将进一步上升,他指出,2020年下半年临时下调增值税税率这一特殊因素和基数效应影响了同比读数。

从长期来看,Voelker补充称,“从2022年初开始,价格压力可能会减弱,但令人关注的问题是,这种减弱趋势的速度和程度会是怎样的。”

除了德国,法国国家统计局(INSEE)8月31日公布的初步数据也显示,法国8月通胀加速上升超过预期,触及近三年来最高水平。INSEE表示,8月消费者物价调和指数(HICP)环比上升0.7%,较上年同期上升2.4%,升幅高于7月的1.5%,创下2018年10月以来的最高值。

欧美国债收益率集体大涨

欧元区通胀飙升也引发了市场连锁反应。通胀进一步上升可能挑战欧洲央行对物价上涨的温和看法,引发了对货币政策可能转变的担忧,8月31日主要欧洲国家股指全线收跌。美国三大股指也集体低开,最终全线收跌。

与此同时,欧洲各国国债收益率31日则全线大涨。德国10年期国债收益率尾盘上涨5.6个基点,报-0.386%,盘中升至逾五周的最高水平;法国10年期国债收益率上涨5.4个基点,报-0.034%;意大利10年期国债收益率上涨9.8个基点,报0.707%;西班牙10年期国债收益率上涨6.2个基点,报0.336%;葡萄牙10年期国债收益率上涨8.8个基点,报0.208%。10年期美债收益率尾盘上涨3个基点报1.313%,收复1.30%大关。

尽管多数投资者更关注美联储,但实际上欧洲央行收紧政策也会对全球市场产生不小影响。

英国央行经济学家Miranda-Agrippino和伦敦商学院的Tsvetelina Nenova本周发表一篇论文,详细解释了欧洲央行政策转变(以类似美联储政策溢出效应那样的方式)会对全球金融环境产生多大影响。

“风险认知、全球资产估值、资本流动和融资成本意味着欧洲央行收紧非传统政策会导致全球经济活动和贸易下降、资本流动缩减、全球股市和其他风险市场下跌。”

欧洲版减码要来了?

欧元区通胀飙升之际,一场“鹰鸽”大战一触即发。欧洲央行9月9日将需要辩论是否维持较高的购债步伐,管理委员会还需要在未来几个月内决定明年3月是否延长或结束其大规模购债计划,以及之后如何继续更传统的QE计划——资产购买项目(APP)。

不得不提的是,在会议开始前一周,本周多位票委都已公开暗示,欧洲版减码(taper)即将到来。

8月31日欧洲央行管委暨奥地利央行总裁霍尔茨曼(Robert Holzmann)表示,欧洲央行可能会考虑削减购债,预计该问题将在央行下周的政策会议上进行讨论。

Holzmann在接受奥地利媒体采访时称,欧元区经济正在如预期全面复苏,这令决策者可以考虑放慢应急计划下的购债步伐,扰乱工业生产的供应链瓶颈不太可能令经济复苏脱轨。“现在我们已经可以考虑如何缩减大流行病特别计划。我认为大家都是这个看法。”

此外,Holzmann还支持欧央行模仿美联储那样,将对购债的前瞻指引与未来加息路径相分开,并称在7月货币政策会议上,“这是管委们一种普遍的感觉”。

与Holzmann类似,荷兰央行行长Klaas Knot也在31日表示,随着经济前景改善,欧洲央行有必要立即减少债券购买,疫情紧急购债计划(PEPP)可立即放缓步伐,并在明年3月按原计划彻底结束。Knot指出,欧洲央行下周公布的利率决定“不应与明年3月停止PEPP购债相矛盾”,这将意味着最早下周可能宣布PEPP购债速度放缓。

但Knot同时也承认,疫情确实存在卷土重来的风险,下周也许不会做出taper具体结论,而是看疫情如何发展。

除了这两位鹰派官员,此前立场偏“鸽”的法国央行总裁维勒鲁瓦德加洛的语气也更加鹰派,他表示,欧洲央行在讨论新冠疫情购债的未来时,应考虑到近期融资状况的改善。这番言论暗示PEPP购债可能即将放缓。

但需要注意的是,欧洲央行内部依旧有大量“鸽”派声音,以欧央行行长拉加德为代表的不少官员们坚持认为,明年欧元区通胀会再度放缓,今年高企只是临时现象。欧洲央行首席经济学家Lane也认为,欧洲央行不急于取消宽松的金融条件,调整PEPP也应该再等等。

总体而言,欧洲央行内部目前分歧不小,对于何时收紧政策意见不一。对于下周的会议,当前市场普遍预期,欧央行9月会议只是会对缩减PEPP进行初步讨论。未来几个月需要决定PEPP是如期于明年3月结束,还是因疫情复燃而再度延长。

JoePerry对21世纪经济报道记者表示,8月欧盟CPI远高于7月读数,欧洲央行鹰派成员随之发表讲话,Holzman和Knot都建议缩减PEPP下的债券购买金额。但现在最大的不确定性是,“这些鹰派成员的立场影响了其他成员甚至央行行长拉加德的看法吗”?

下周欧洲央行的会议整体或仍偏“鸽”派。巴克莱经济学Silvia Ardagna表示,预计欧洲央行下周将继续传达这样的信息——货币政策将长期保持宽松,避免过早收紧融资条件。

(作者:吴斌 编辑:陈庆梅)