原标题:南财快评:美国债务上限问题何去何从?

近期,美国政府债务上限问题再次引发关注。2021年8月1日,债务上限重启,此前两党就债务上限的解决方法各持一方,陷入僵局。近日美国国会夏季休会期(8月9日-9月6日)结束,债务上限将再次成为国会需要重点讨论的问题。根据CBO的预测,10月或11月将面临政府违约风险,时间窗口并不富足,美国两党需要打破现有僵局,共同解决债务上限问题。

一、何为债务上限问题?

债务上限(debt limit)是美国联邦政府可以合法借款以履行其现有法律义务的总金额。达到债务上限后,美国财政部不能再新发国债,只能接替到期债务,政府仅可使用现有资金和财政收入支付账单,如果资金不足,将无法履行其法律义务,包括支付社会保障、医疗保险福利、军人工资、国债利息、退税等。一旦政府无法支付国债利息,将造成美国政府债务违约风险。

1960年以来,美国两党就债务上限问题共发生过78次争议[1],分别采取了“提高上限”、“暂停上限”或“修改定义”等方式以解决问题。2011年8月是美国国会最后一次通过“提高上限”的方式解决债务限额危机,此后均采取“暂停上限”的方案。暂停债务上限后,美国政府可以无限制地发行债券,暂停期结束后,债务上限重新生效,新的限额为上一次限额加上暂停期的累计借款。2019年8月国会通过《2019年两党预算案》,将当时的21.99万亿美元限额的暂停时间延长至2021年7月31日,自2021年8月1日起,债务上限恢复生效。

注:“预计违约日”为CBO预测的美国政府无法支付国债利息,形成技术性违约的时间。

根据美国财政部公布数据,截止7月31日,美国联邦债务总额为28.43万亿美元,债务限额为28.40万亿美元[2]。当前,拜登政府正在推行1万亿美元基础设施法案和3.5万亿美元基础设施建设预算框架,如能顺利通过,预计美国政府债务上限规模将面临约4.5万亿美元缺口。

图1:美国政府负债总额及债务上限

数据来源:Wind

二、历次债务上限问题对资产价格的影响

债务规模受限,将带来财政刺激不及预期、市场风险情绪恶化等负面影响,对全球资产价格构成威胁。历史经验表明,虽然美国债务上限问题频繁出现,但风险持续期内市场波动普遍较小,但2011年和2013年的两次因解决方案的出台与违约日无限临近,甚至2011年8月标普因此下调美国主权评级,引发了市场的恐慌。

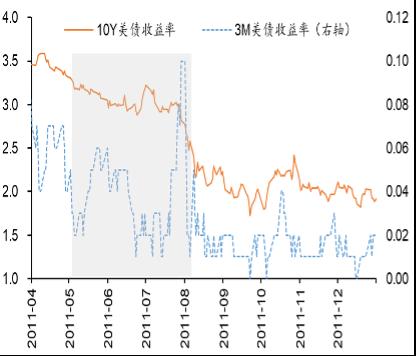

违约风险抬升美债短端利率。2011年8月2日违约日到来之前,因美国国会尚未出台提高债务上限的方案,违约概率大增,引发投资者大量抛售美国短期国债,3个月美债收益率自7月最低点0.01%飙升至8月1日的最高0.10%,8月2日“靴子落地”迅速回落至0.02%中枢震荡。长期限国债收益率变化较小。2013年10月17日推迟债务上限时间的协议通过前后,短期国债收益率的变化趋势和2011年相同。

图2:2011年美债收益率

图3:2013年美债收益率

图3:2013年美债收益率

数据来源:Wind。注:灰色区域为风险持续期

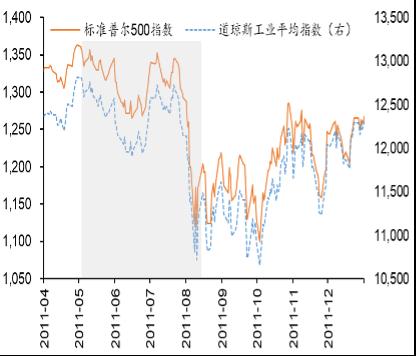

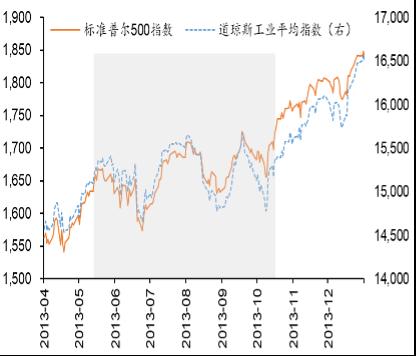

违约风险对美股造成明显冲击。在2011年和2013年债务限额危机风险持续期内,市场情绪逐渐恶化。以标准普尔500指数和道指为例,临近违约日前一段时间,两大股指均大幅下挫,尤其是2011年伴随美国主权评级下调而连续跳水;当债务上限方案通过后,情绪迅速回暖,美股指数逐渐回暖。

图4:2011年美股股指走势

图5:2013年美股股指走势

图5:2013年美股股指走势

数据来源:Wind。注:灰色区域为风险持续期

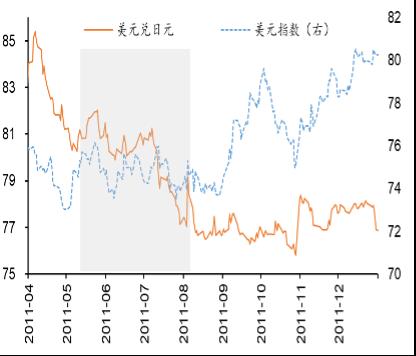

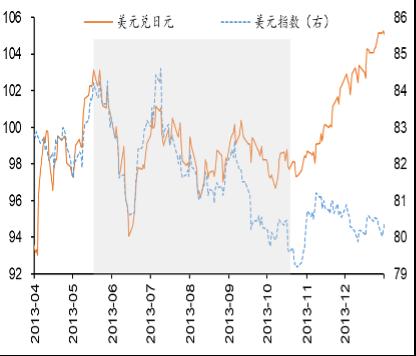

违约风险对外汇市场影响有限。在2011年和2013年债务限额危机风险持续期内,美元指数并未因违约风险提升而走弱,也未因债务上限方案通过而走强。不过避险货币日元在预计违约日临近时有短时间升值趋势。

图6:2011年外汇市场走势

图7:2013年外汇市场走势

图7:2013年外汇市场走势

数据来源:Wind。注:灰色区域为风险持续期

三、民主党和共和党就债务上限问题反复“踢皮球”

历史经验表明,调整债务上限似乎是唯一选项。设置债务上限的本意是为了限制联邦债务无限扩张,但金融危机以来,美国债务规模加速增长,特别是新冠疫情以来,美国联邦政府债务占GDP的比重已超过100%。虽然两党都认同要削减赤字、控制规模,但到了违约关头,必然会通过谈判上调或暂停上限,以防止国债违约、政府关门、财政悬崖等负面情况出现,债务上限实质上已成为两党政治博弈的工具之一。

民主党不愿单独背负纵容政府举债的“罪名”,希望两党合作解决。拜登和耶伦表示希望通过两党协商解决债务上限问题。一方面,民主党不愿为特朗普时期的政府支出买单。新冠疫情以来美国政府共进行了6轮财政刺激计划,总规模高达5.7万亿美元,其中3.8万亿为特朗普政府推行,民主党显然认为共和党应对此负责。另一方面,民主党认为共和党承担不起美国国债违约的责任。债务上限问题无法解决将极可能导致美国国债违约,其后果不堪设想,民主党认为共和党终将妥协。

但共和党人已坚定地表达了反对立场。8月12日,46名共和党议员联名签字,认为民主党应独立完成债务上限上调任务。参议院共和党领袖Mitch McConnell表示,他相信所有共和党人都会投票反对重新暂停债务上限,不会同意给予民主党人无上限举债的额度。此外,阿富汗问题爆发以来,拜登的撤军指令被认为是政策失利,已遭到佐治亚、南卡罗莱纳和马里兰等多州议员的弹劾。虽然政策失利难以成为弹劾成功的理由,但这在一定程度上会影响民主党人对于债务上限问题上的议价能力。

四、本轮债务上限问题解决的政策路径及市场关注

目前,债务上限已经重新生效,美国财政部仍可以用现金余额、财政收入和“非常措施”为政府提供资金。根据CBO的预测,10月新财年开始之前,上述措施能给联邦政府提供8320亿美元的缓冲空间,但很可能在10月或11月耗尽,从而诱发政府违约风险[3]。

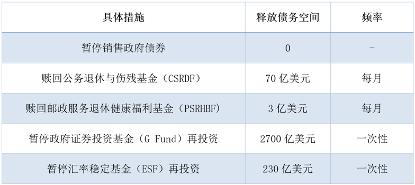

表2:美国财政部的“非常措施”

资料来源:美国财政部

本次债务上限问题的解决,美国国会大概率会通过“提高上限”缓解当前矛盾,需关注期间可能出现的资产价格波动。

首先,两党彻底“撕破脸”造成实质性违约的可能性极低。目前距离美国国会预计的违约日仅有2-3个月的时间窗口,考虑到目前两党不合作的立场,短期内两党达成共识有较大的难度。但当前的巨额债务是两党共同推动的结果,且特朗普在任期间的新增政府债务占60%以上,解决债务限额问题共和党人无法拒绝,民主党人或会削减财政刺激规模做出让步。

其次,解决方式上大概率会通过“提高上限”的方式缓解当前矛盾。共和党人多次公开表示不会允许民主党人无限量举债,“暂停上限”的方式预计将遭到强力反对。同时民主党内部就1万亿基础设施法案和3.5万亿基础设施建设预算框架也有不同意见,直接提高4.5万亿债务上限不切实际,最终国会可能先行通过提高一定规模的现有法定债务上限,以渡过本次危机。

第三,最坏的结果是在接近“违约日”前两党达成一致意见,需关注可能因此出现的资产价格波动。如果因共和党人不配合而造成美国政府实质性违约,危害巨大,共和党人难以担责,最坏的结果就是在类似2011年在接近“违约日”时达成一致。因美债发行持续受限,加之财政一般账户(TGA)余额的不断支出,美元流动性维持充裕,美债收益率将承受压力,资金利率和美债收益率曲线可能整体下移。但若两党最终在接近“违约日”前才达成一致,参考2011年,市场恐慌情绪或将随时间推移加剧,美债短端收益率可能出现跳升,美股承压,相应日元等传统避险货币或将得到追捧。

(作者供职于中国建设银行总行金融市场部)

[1]78次争议中,共和党总统执政时期49次,民主党总统执政时期29次。

[2]现有限额为2019年21.99万亿限额加上暂停期间的累积借款。28.43万亿联邦债务总额中,约2628亿美元负债不属于美国政府债务,不受债务上限限制,包括未摊销的折价、联邦金融银行借款以及少量其他债务,因此截至7月31日的法定债务限额为28.40万亿美元。

[3]CBO预测认为,美国财政部可能在下一个财政年度(从2021年10月1日开始)的第一季度的某个时候耗尽现金,最有可能的是在10月或11月;同时,未来几个月,收入和支出的时间和规模可能明显不同于当前掌握的信息,因此实际“违约日”可能早于也可能晚于CBO的预估。

(作者:曹誉波 编辑:李靖云)