原标题:睿远基金傅鹏博、赵枫三季报:万华化学、吉利汽车获一致青睐 来源:澎湃新闻

10月26日,睿远基金旗下2只公募基金发布的三季报显示,万华化学(600309.SH)、吉利汽车(00175.HK)获一致青睐,明星基金经理傅鹏博和朱璘共同管理的睿远成长价值基金以及赵枫管理的睿远均衡价值三年持有基金均在三季度增持了这两只标的股。

傅鹏博重点配置TMT、化工建材、新能源

整体来看,三季度,睿远成长价值基金与睿远均衡价值三年持有基金的股票持仓均较上季度有所提高。其中,睿远成长价值基金的股票持仓占净比为93.05%,睿远均衡价值三年持有基金的股票持仓占净比为89.1%。

此外,两只基金的港股持仓也均有所提升,其中,睿远成长价值基金港股持仓占净值比从21%以上提升到23%以上,而睿远均衡价值三年持有基金则是从二季度末的不到42%进一步提升至接近43%。

两只基金的前十大重仓股新面孔不多。

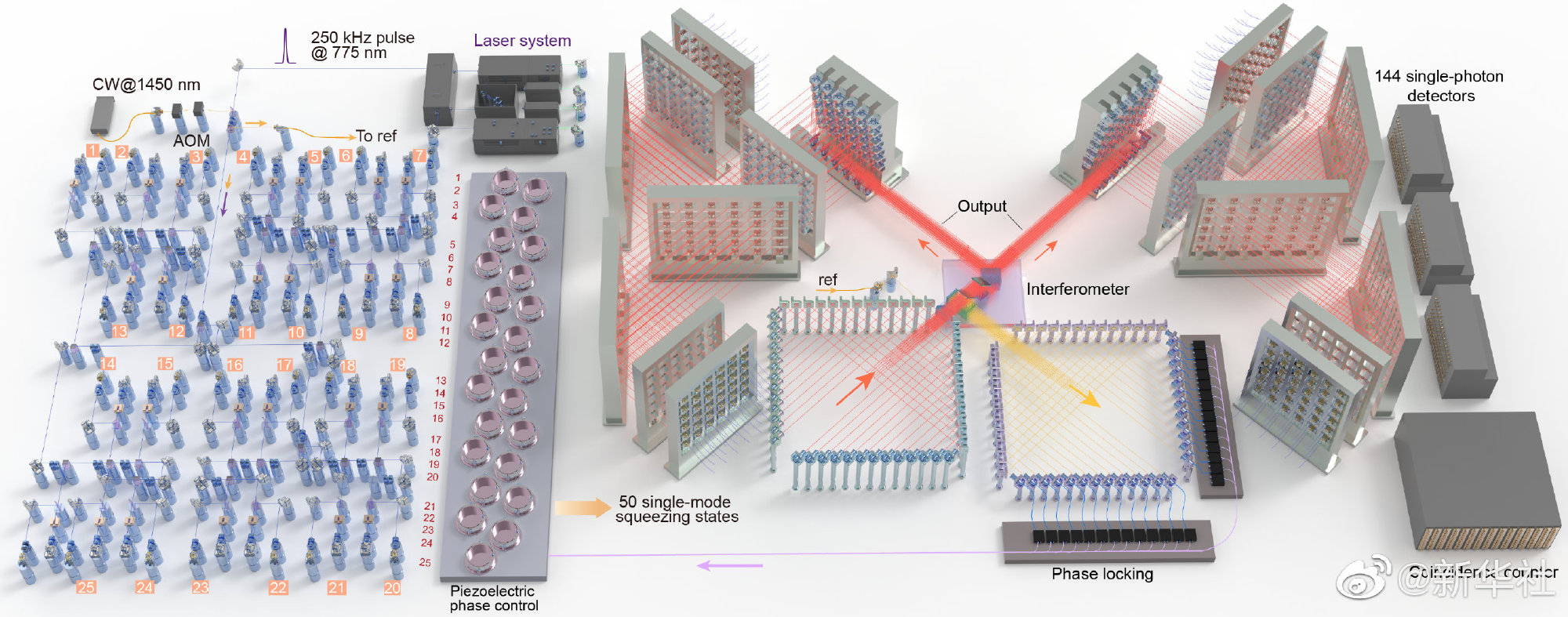

睿远成长价值基金的三季报显示,截至9月末,该基金前十大重仓股为立讯精密(002475.SZ)、中国移动(00941.HK)、三安光电(600703.SH)、东方雨虹(002271.SZ)、卫宁健康(300253.SZ)、万华化学、新宙邦(300037.SZ)、先导智能(300450.SZ)、吉利汽车、大族激光(002008.SZ)。

其中,立讯精密、三安光电、卫宁健康、万华化学、吉利汽车、大族激光获得增持;而中国移动、东方雨虹、新宙邦、先导智能遭到减持。此外,6月末的“腰部持仓”个股大族激光由于持仓数量大增,新入三季报前十大重仓股,而新宙邦虽然持仓数量单季度下滑,但由于该股在三季度大涨逾50%,因此其也出现在三季报前十大重仓股中;位列二季报前十大重仓股的国瓷材料、思摩尔国际则在三季报中跌出前十。

从行业分布看,睿远成长价值基金在组合中重点配置了TMT、化工建材、新能源等板块,组合也包含了医药和消费标的。

睿远成长价值三季报基金前十大重仓股,来源:wind

睿远成长价值三季报基金前十大重仓股,来源:wind赵枫大幅增持港股中国移动、吉利汽车

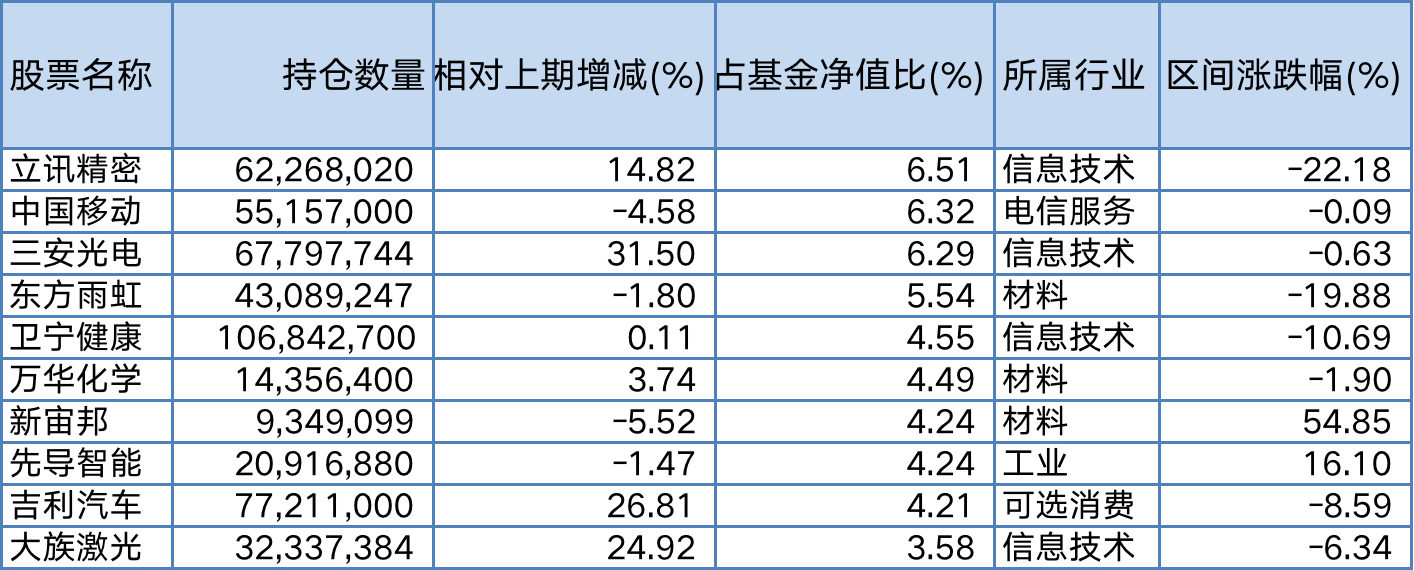

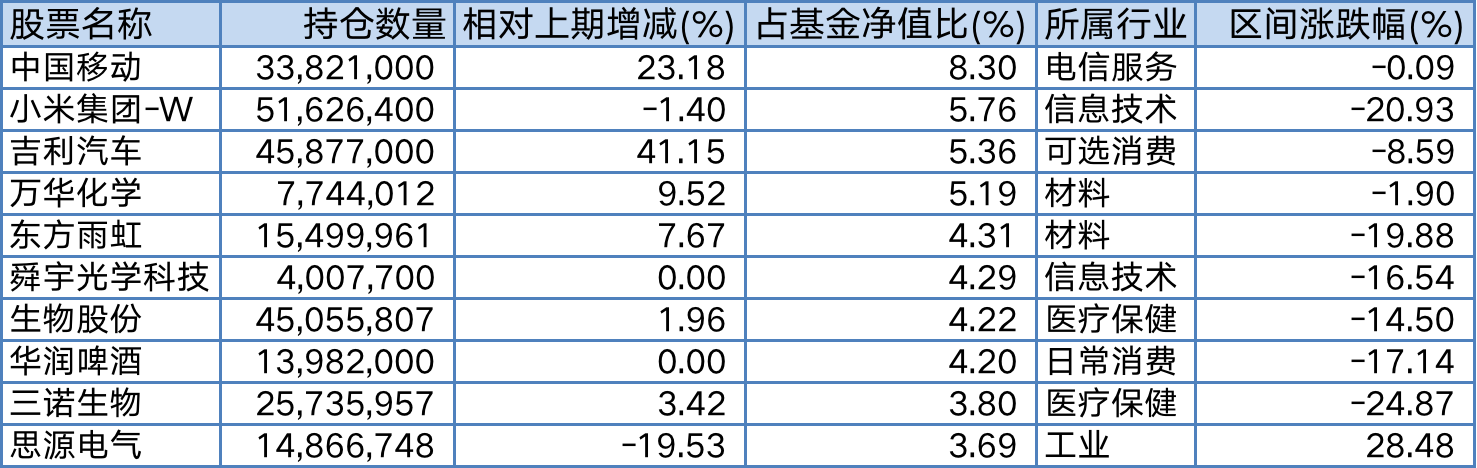

赵枫管理的睿远均衡价值三年持有基金三季报显示,截至9月末,该基金前十大重仓股为中国移动、小米集团-W(01810.HK)、吉利汽车、万华化学、东方雨虹、舜宇光学科技(02382.HK)、生物股份(600201.SH)、华润啤酒(00291.HK)、三诺生物(300298.SZ)、思源电气(002028.SZ)。

不难看出,相比二季度末,睿远均衡价值三年持有基金的大部分重仓股均有加仓,其中,中报第11位的个股思源电气新入前十大重仓股,而中报第9大重仓股威高股份未出现在三季报十大重仓股中。

此外,赵枫的三季报十大重仓股有4只与傅鹏博、朱璘重合。万华化学、吉利汽车获得2只基金的一致青睐,中国移动和东方雨虹则是赵峰“买”、傅鹏博“卖”。

睿远均衡价值三年持有基金三季报前十大重仓股,来源:wind

睿远均衡价值三年持有基金三季报前十大重仓股,来源:wind三季度业绩均跑输基准

从业绩表现来看,截至三季度末睿远成长价值A基金份额净值为1.9814元,三季度该类基金份额净值增长率为-8.48%,同期业绩比较基准收益率为-5.02%;截至三季度末睿远成长价值C基金份额净值为1.9616元,三季度该类基金份额净值增长率为-8.57%,同期业绩比较基准收益率为-5.02%。

截至三季度末睿远均衡价值三年持有混合A基金份额净值为1.6041元,三季度该类基金份额净值增长率为-8.34%,同期业绩比较基准收益率为-6.51%;截至三季度末睿远均衡价值三年持有混合C基金份额净值为1.5964元,本报告期内,该类基金份额净值增长率为-8.41%,同期业绩比较基准收益率为-6.51%。

傅鹏博将聚焦先进制造业中“专精特新”公司的投资机会

总结过往,傅鹏博和朱璘在睿远成长价值三季报中提到,7、8月份,在限电限产、区域电力供应紧张、高耗能行业减产停产的背景下,钢铁、有色金属,化工资源品等周期板块表现强势,相关产品价格快速上涨,但剔除以上行业后,其它板块的亮点有限。9月,消费和医药板块触底反弹,从市场表现看大盘优于中小盘,以上证50、沪深300为代表的大盘价值的板块涨幅居前,而科创50、中证1000等偏成长的板块出现了回调。

傅鹏博和朱璘进一步指出,9月PMI数据在荣枯线之下,制造业景气水平有所回落。7月和8月消费表现低迷,最新的PMI来看,该数据触底有所反弹。政府采取了一系列措施以缓解煤炭等大宗商品上涨,但相关商品价格回落到"合意"区间仍需时日。

展望四季度,傅鹏博和朱璘认为,货币政策或保持稳定宽松,未来总需求能否修复,供给能否重回增长,中游企业盈利能否修复,是需要密切关注的变量。

“三季度,基金仓位和上半年的水平接近,重仓标的其净值占比有增有减,但品种保持稳定。市场调整过程中,我们对基本面向好的公司加大了配置,基本面转弱的公司降低了持仓。”傅鹏博和朱璘表示,从个股来看,管理层是否锐意进取,所处行业是否符合国家支持的产业发展方向,是考量的核心因素。如果将投资时间维度延长,能源结构变化中相关的投资机会,先进制造业中"专精特新"公司的投资机会,都需要加强研究和聚焦。

赵枫重点关注业绩稳定、现金回报较高且符合社会变迁方向的优秀成长型企业

赵枫在睿远均衡价值的三季报中表示,在多重因素的影响下,三季度沪深300指数整体呈现震荡调整,港股市场则出现了一定幅度的下跌。面对能源价格的上涨、消费数据的疲软、房地产市场的下滑、疫情的反复等多重不确定因素,市场给予了确定性较高的溢价,同时投资者也面临着选择的困难:景气前景确定且业绩良好的企业估值持续高启,反之,静态估值较低的企业则大多面临增长的风险。

赵枫谈到,市场的这种状态也给他们的投资选股带来相当的挑战。从社会发展历程看,技术的进步是在加速发生的,从而使得越来越多企业面临变革的挑战和被颠覆的风险,与此同时,也使得挑战者和颠覆者有可能获得巨大的回报。从长期的视角去看待,符合社会进步方向、长期创造价值的公司仍会持续带来回报,但高估值和长周期也会带来具体标的选择风险。此外,从市场整体看,回报越来越集中在少数存活下来的优秀企业上,这种情况有可能会在未来继续上演。社会和市场的这些演进,对投研工作提出更高的要求和挑战。

“展望未来,宏观经济仍然存在较大的不确定性,但伴随着资本市场广度和深度的提升,宏观因素对市场的影响在减弱。此外,伴随着资本市场日益成为居民财富的重要配置方向,业绩稳定、现金回报较高且符合社会变迁方向的优秀成长型企业,是未来投资研究的重点方向。”赵枫表示。