原标题:首只“专精特新”基金来了!景顺长城基金经理深度解析“不依赖分析师的能力圈、突出成长和创新性、智能选小巨人”的量化策略

北交所11月15日正式开市,面对这一历史性的机遇,机构投资人厉兵秣马,积极备战,将目光对准“专精特新”企业,以期获得“小巨人”成长过程中的超额收益。

目前,工信部公布的“专精特新”小巨人名单中共有323家A股上市公司。随着北交所的开市和相关产品的落地,更多符合条件的创新型企业将登陆资本市场,获得直接融资,“专精特新”企业迎来黄金时代。

11月5日,市场上首只获批的“专精特新”主题基金—景顺长城专精特新量化优选正式发行。据悉,该基金将借助量化选股的优势,选取更具成长性和发展潜力的专精特新“小巨人”,为投资者分享中小企业成长的机会。

“专精特新这类公司大部分处于第一阶段成长赛道期,分析师的覆盖率偏低,因此我们也对传统的量化模型进行了调整和优化。”景顺长城专精特新量化优选拟任基金经理徐喻军表示,除了坚持原有的情绪、价值、质量和趋势等相关维度,新模型更突出成长性和创新性两个方面,着重刻画这类公司在细分领域的优势。

掘金“专精特新”

“专精特新”企业是指在专业化、精细化、特色化、新颖化四方面表现突出的公司,背后体现的是政策对中小企业发展路径及定位的变化。

随着相关政策扶持力度加强,“专精特新”中小企业迎来加速发展。

“专精特新中小企业具有高Beta收益。”景顺长城专精特新量化优选拟任基金经理曾理表示:“未来产品的收益是两部分收益的叠加,一个是专精特新的高Beta收益,另外是增厚一部分收益超额收益。”

曾理从四个维度具体分析:

第一是从政策上来看,北交所以新三板精选层为基础组建,相较于深交所创业板、科创板,北交所更加突出“中小”特点。北交所的开板,进一步打开专精特新“小巨人”企业的发展空间。

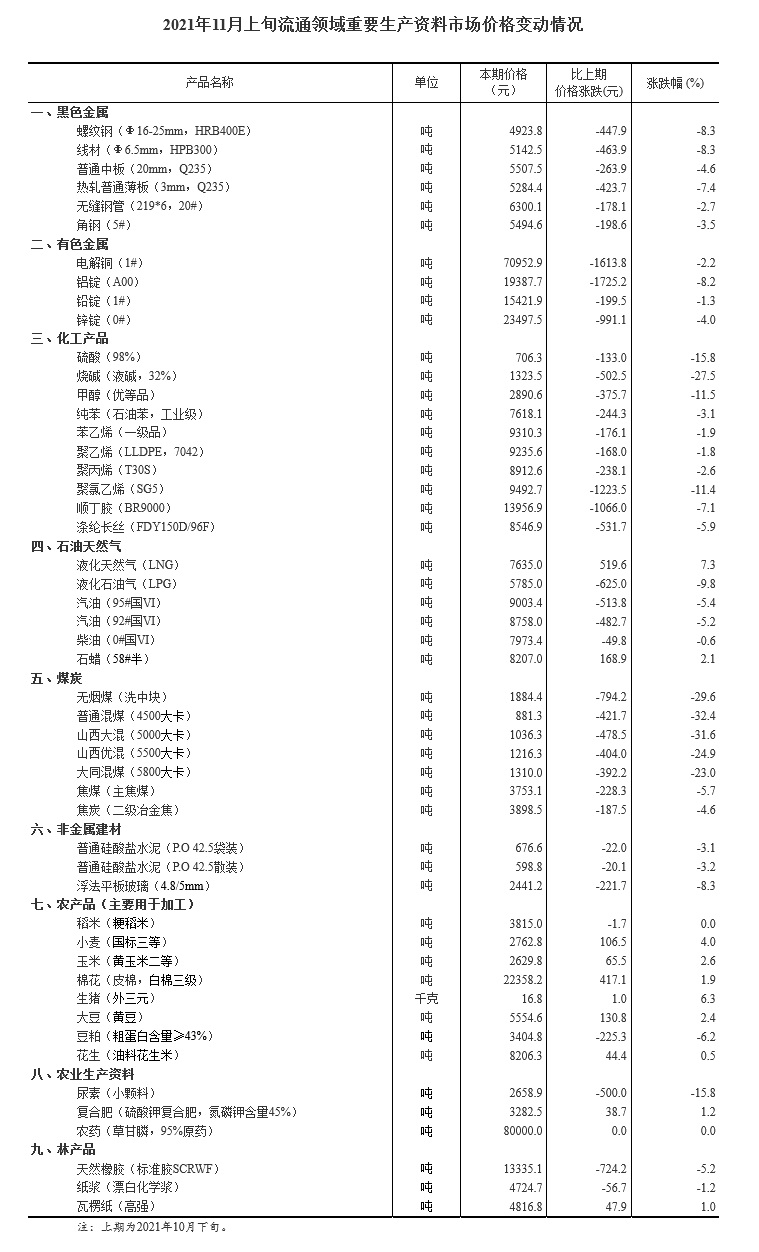

第二是从行业分布来看,三批专精特新“小巨人”分布集中于科技、医药与先进制造领域,按申万一级行业分类的前五大行业(机械、 化工、医药、电子、电气设备)数量计占比达到71%。从过往A股涨幅来看,科技、医药与大制造领域也是“大牛股”的集中营。

第三是从资本市场融资结构来看,反映了宏观产业结构转型升级的方向。在A股市场过往15年的运行轨迹中,各行业融资扩张的趋势有着明显变化:2005-2009年,融资总额占比前五的行业是银行、非银、 采掘、地产、交运;而2010-2018年,融资总额前五的行业是非银、公用事业、化工、电子、银行;进入2019-2021年,融资总额前五的行业是电子、化工、医药、机械设备、电气设备。专精特新的前五大行业也正是当前中国宏观产业结构转型升级产业。

最后是产业周期上,当下国内经济结构向高质量、高效能的制造、科技、服务业迈进是宏观经济最核心的一个趋势。随着经济结构转型深化,信息科技与先进制造业进入上行周期,专精特新企业多数处在行业第一阶段的成长赛道期,具有较强的成长性。

量化“智能”选股

目前工信部三批专精特新“小巨人”总计评选出4922家公司,其中A股上市公司共计323家,包括创业板137家、科创板96家、主板90家。

据Wind数据,“专精特新”上市公司中75%的公司市值小于100亿元。

“专精特新”企业不但数量多、市值小,而且从企业生命周期来看,这类企业往往处在行业第一阶段的成长赛道期,未来不确定性高。如何进行投资,获取超额收益呢?

徐喻军分析认为,根据专精特新企业的特点,量化投资能更好地发挥其“智能性”的优势,“通常情况下,量化策略平均持仓100-200只股票,单只股票持仓比例较低,对交易成本不那么敏感。”

因为,量化选股可不局限于市值范围,不过度依赖于分析师的能力圈。其次,量化选股因子覆盖广,针对高尖新的高成长企业可选择适用性强的因子,对成长相关的因子也可以赋予更高的权重。此外,量化投资具有持股分散性高、策略容量大的特点,而且数量分析也有助于快速捕捉新纳入企业的投资机会,因而更适合数量多、市值小的专精特新主题投资。

事实上,截至2021年3季度,景顺长城量化团队管理的量化公募产品共14只,总规模为140亿元,其中主动量化策略产品已有7只,总规模近40亿元。

在主动量化产品,景顺长城量化精选和景顺长城量化小盘的超额收益非常显著。

成立于2015年的景顺长城量化精选瞄准中证500指数,成立以来基金份额净值增长率108.54%,期间中证500涨24.46%,基金业绩超越中证500指数84.07%。

景顺长城量化小盘于2018年成立,瞄准中证1000指数,成立以来基金份额净值增长率72.71%,期间基准收益率为14.50%,中证1000指数数涨14.60% ,基金收益超越中证1000指数58.11%。

据了解,目前,景顺长城量化模型主要采用超额收益模型、风险模型、交易成本模型三大类量化模型分别用以评估资产定价、控制风险和优化交易。

作为市场上首只获批“专精特新”量化产品,为了更好将量化模型运用到专精特新主题投资中,徐喻军表示,团队会对现有量化模型进行优化,以求更贴近于专精特新这类公司大部分处于第一阶段成长赛道期、分析师覆盖低等特质,“除了坚持原有的情绪、价值、质量和趋势的维度,新模型更突出了成长性和创新性两个方面,着重刻画这类公司在细分领域的优势,去选取跑赢业绩比较基准的专精特新小巨人。”

(投资有风险,理财需谨慎)