主要研究结论:

1.新注册市场主体数量保持持续高速增长。2013年商事制度改革以来,我国年均新增市场主体超过千万户。尽管受到疫情冲击等多重因素影响,2020年新增注册市场主体数量仍呈现逆势增长势头,全年新增市场主体23576507户,同比增速21.95%,相较于2019年仅略降了0.44%。

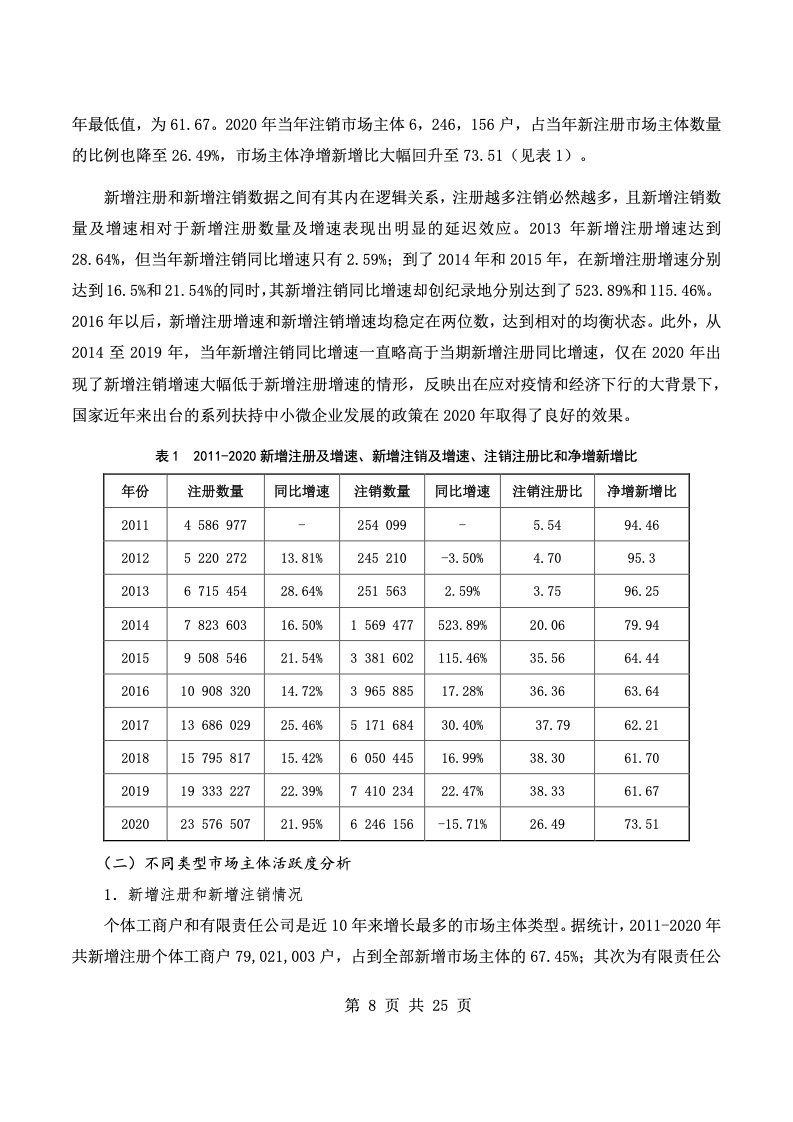

2.市场主体活跃度总体保持在70%左右。从2013年到2019年,受到经济下行等内外部综合因素影响,市场主体注销数量也出现了持续大幅增长。2014年以来注销增速整体呈现下降趋势,2019年降至22.47%。2020年虽然受到疫情冲击,但在国家“六保”“六稳”等一系列政策支持下,新注销市场主体数量较2019年同比下降了15.7%。2013年以来,在新增和注销市场主体数量呈现出“大进大出”态势的同时,反映市场主体活跃度的净增新增比整体呈现“先降后升、大降大升”的态势。2019年市场主体净增新增比降至近10年来最低值,为61.67,2020年市场主体净增新增比大幅回升至73.51。

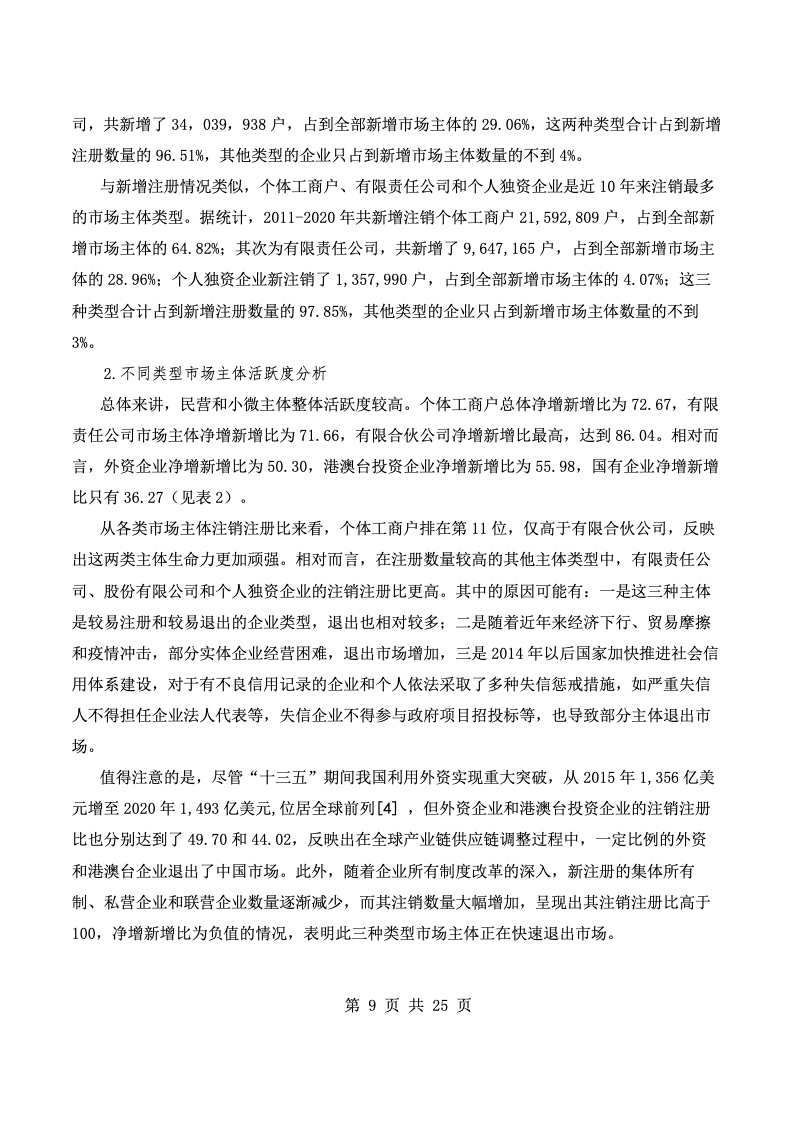

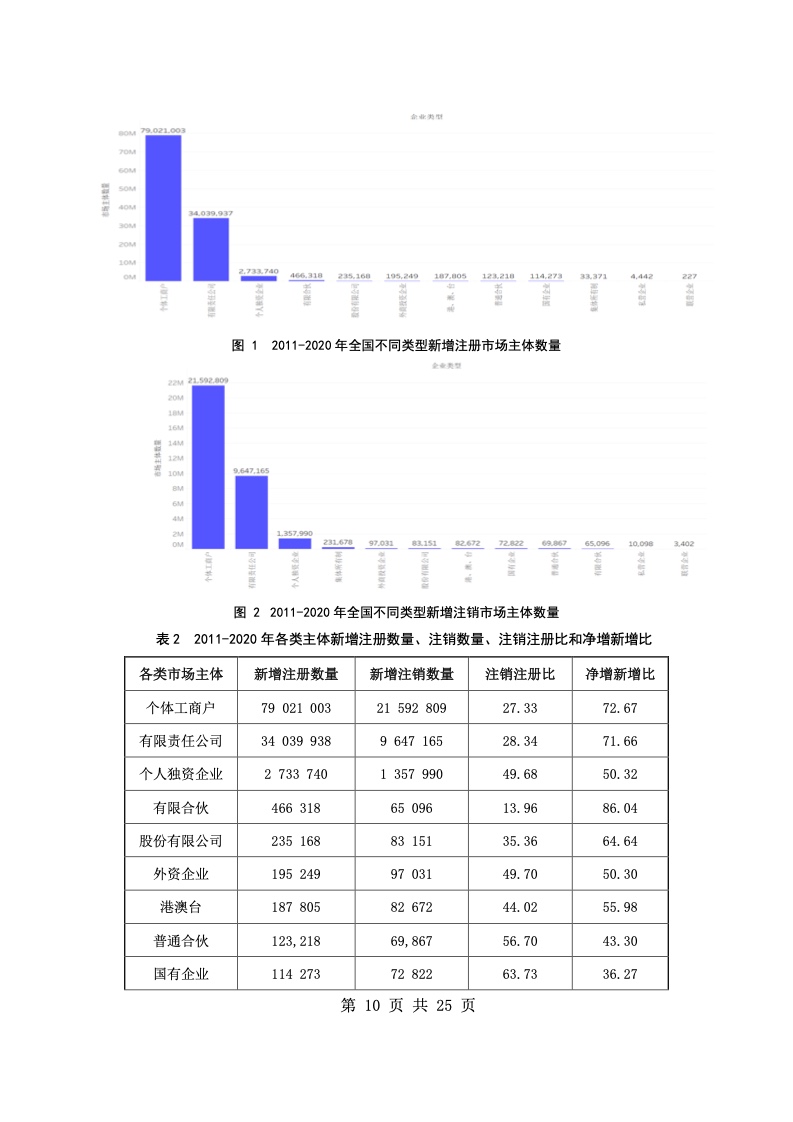

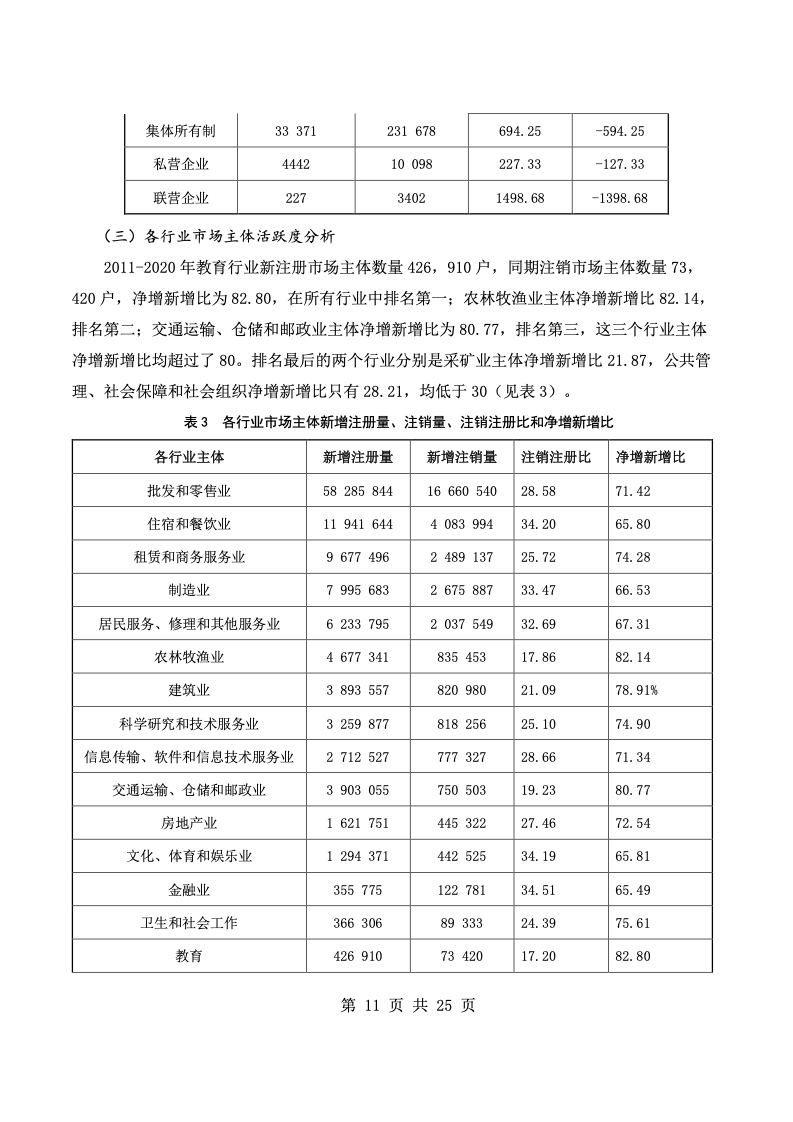

3.小微市场主体和民营企业整体活跃度较高。个体工商户和有限责任公司是近10年来增长最多,同时也是注销最多的市场主体类型。有限合伙公司净增新增比达到86.04,个体工商户总体净增新增比为72.67,有限责任公司净增新增比为71.66,排在前三位。相对而言,外资企业净增新增比为50.30,港澳台投资企业净增新增比为55.98,国有企业净增新增比只有36.27。

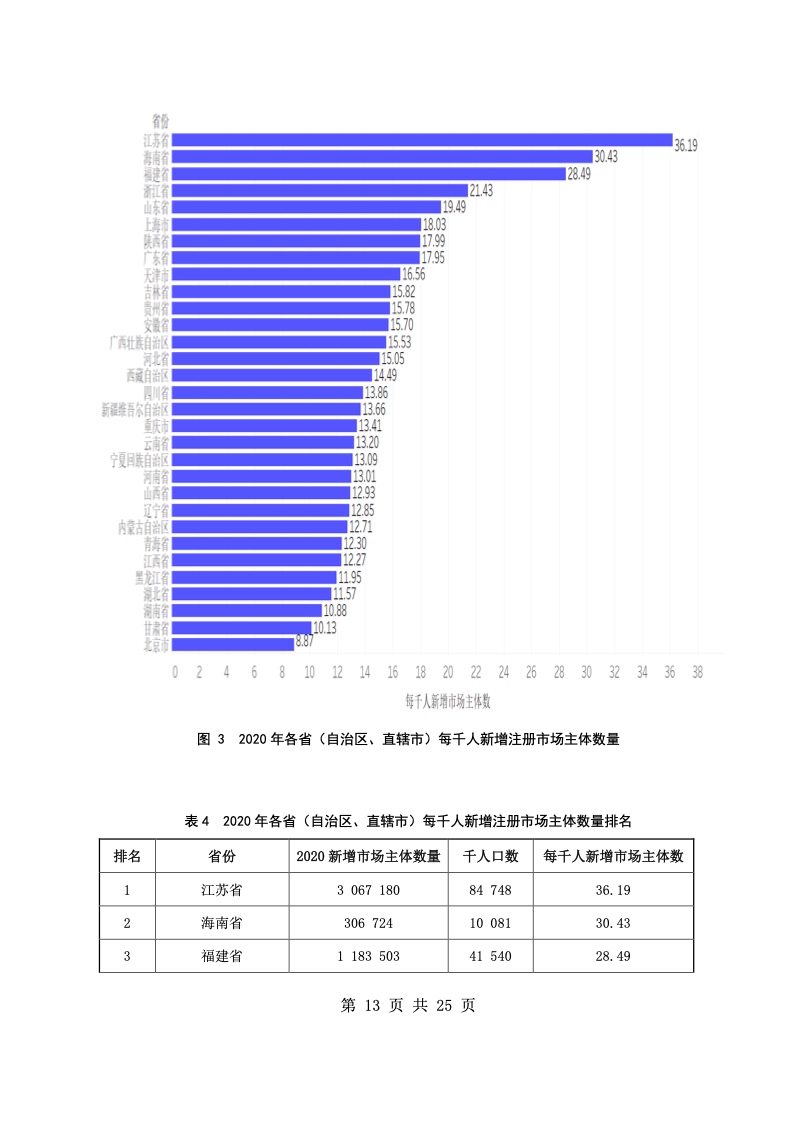

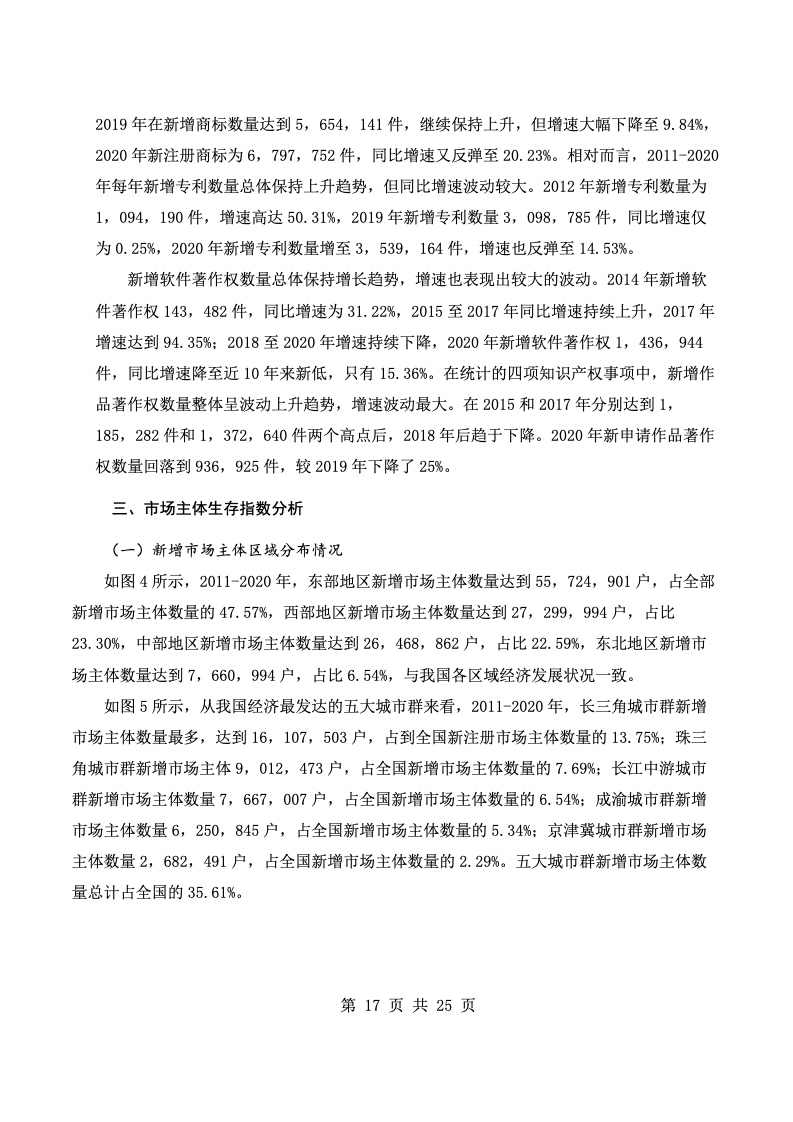

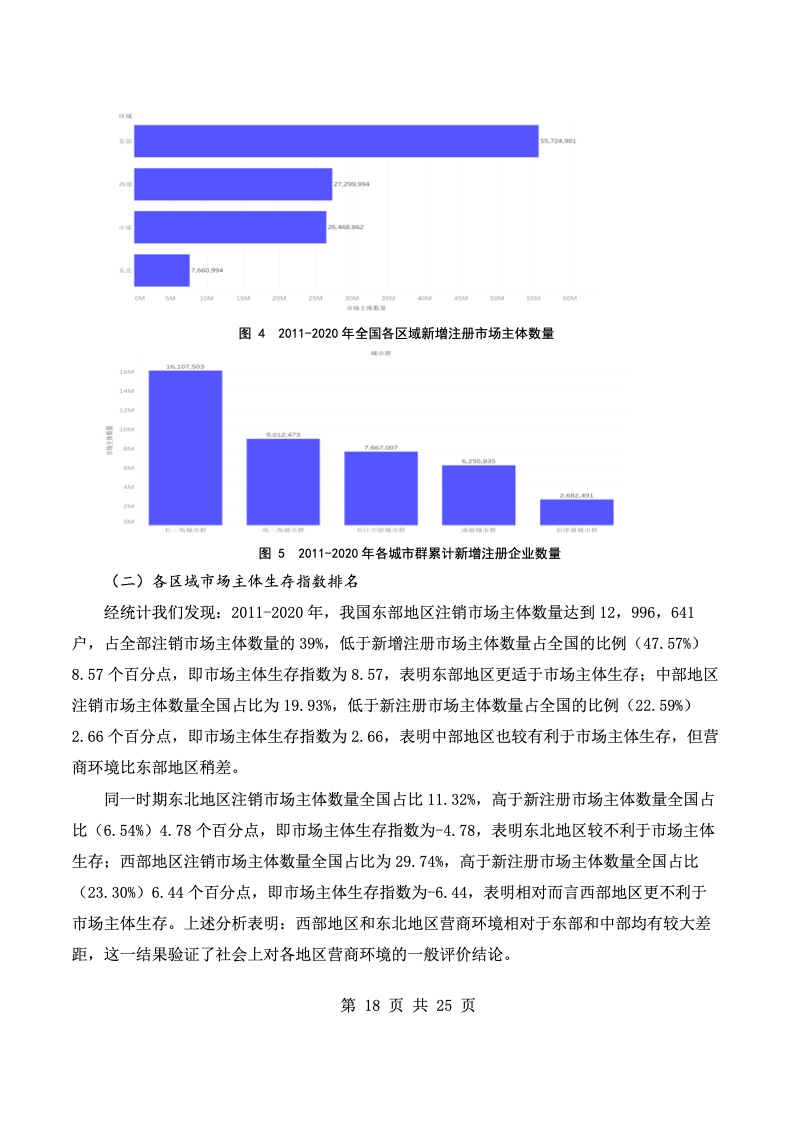

4.东部地区和五大城市群新增市场主体占比较高。东部地区新增市场主体数量占全国的47.57%,中部地区占比22.59%,西部地区占比23.30%,东北地区占比6.54%。长三角、珠三角、京津冀、长江中游和成渝五大城市群新增市场主体数量总计占全国的35.61%。

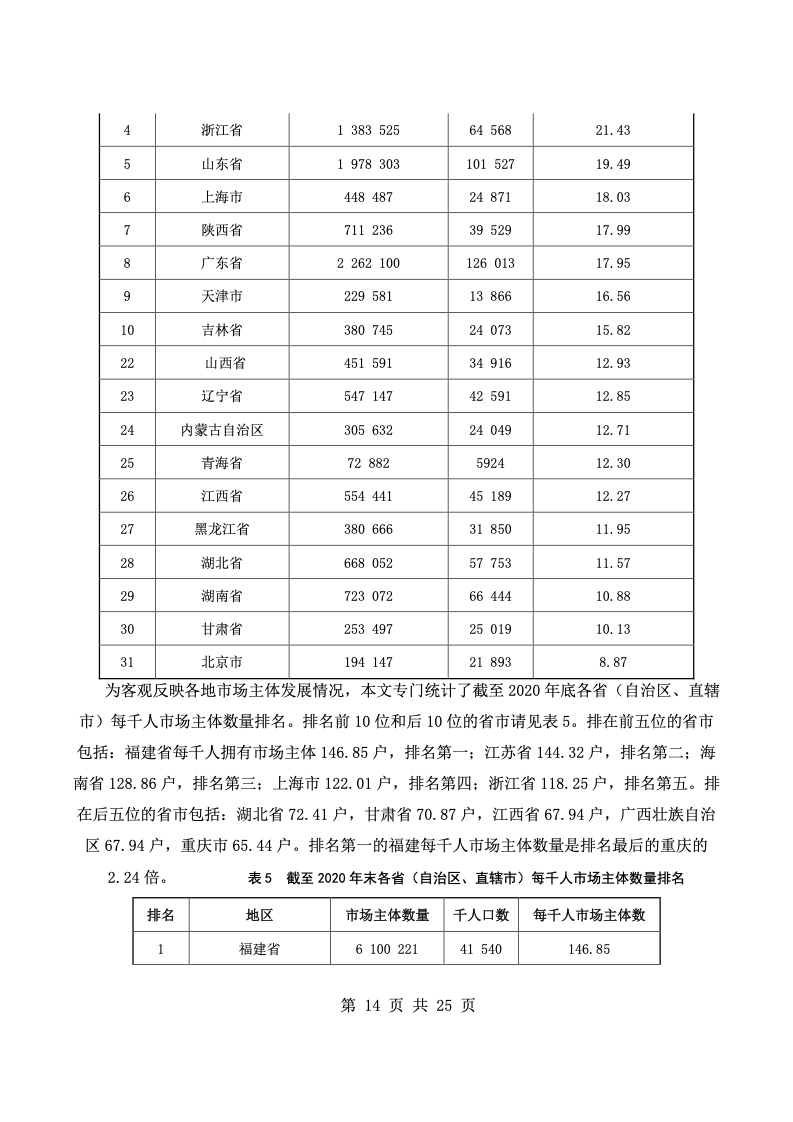

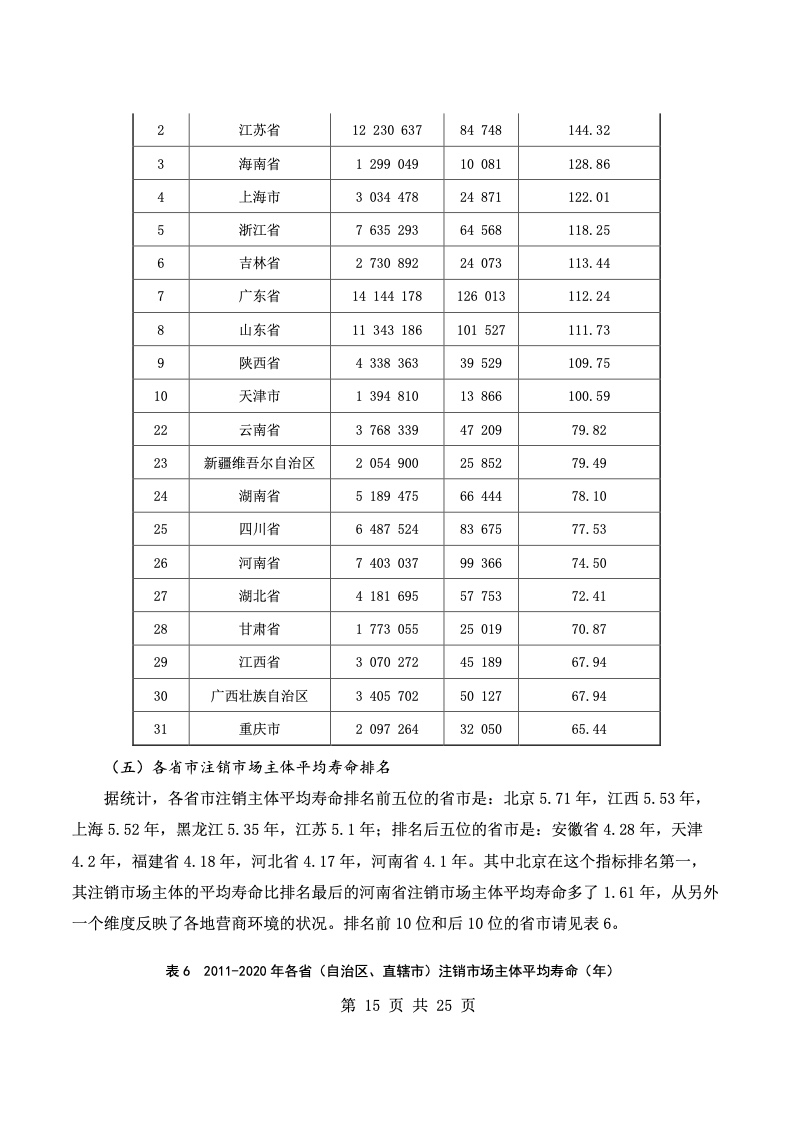

5.东中西部地区每千人拥有市场主体数量差距较大。截至2020年底,福建省每千人拥有市场主体146.85户,江苏省144.32户,海南省128.86户,上海市122.01户,浙江省118.25户,排名前五。湖北省72.41户,甘肃省70.87户,江西省67.94户,广西壮族自治区67.94户,重庆市65.44户,排在最后五位。排名第一的福建省每千人拥有市场主体数量是排名最后的重庆市的2.24倍。

6.东部地区和珠三角城市群最适于市场主体生存。东部地区市场主体生存指数为8.57,中部地区为2.66,东北地区为-4.78,西部地区为-6.44,表明西部地区和东北地区市场主体生存较为不易,营商环境相对于东部和中部仍有较大差距。珠三角城市群市场主体生存指数为3.35,长三角城市群市场主体生存指数为0.87,长江中游城市群市场主体生存指数为0.15,较适于市场主体生存。成渝城市群市场主体生存指数为-0.92,表明市场主体生存较为不易,一定程度上反映了南北城市群和东西部城市群营商环境之间的差异。

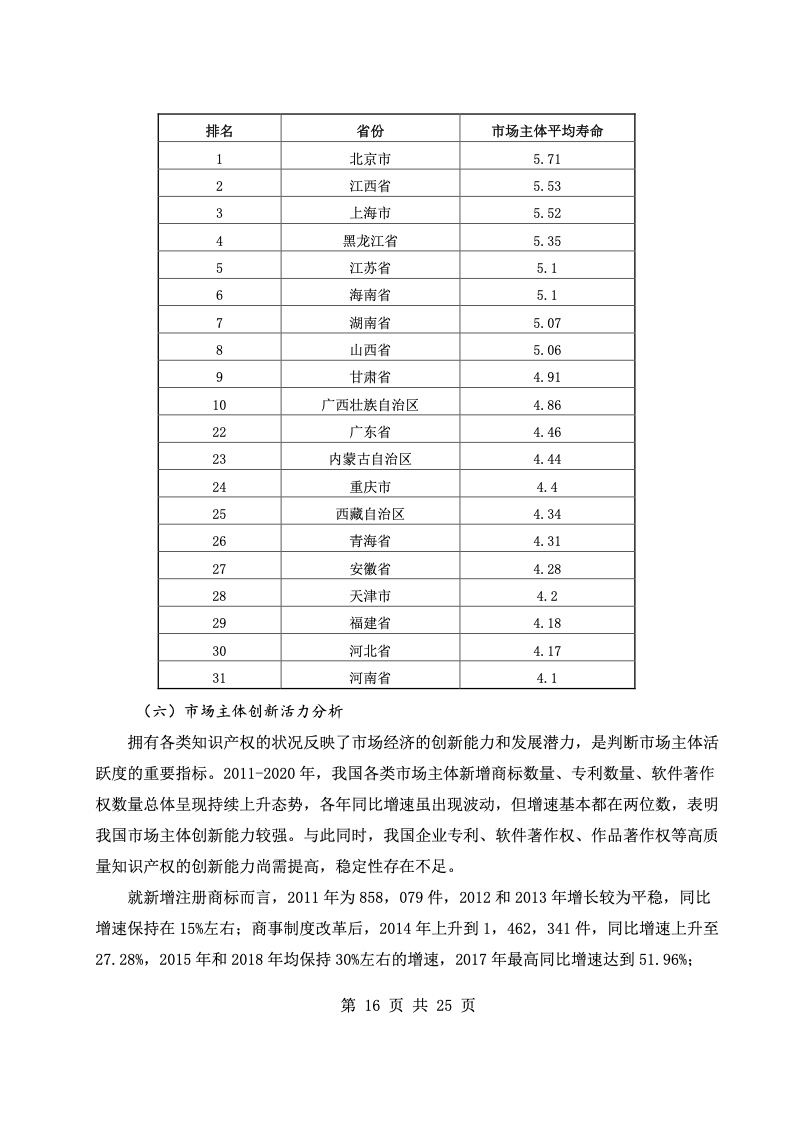

7.北京市场主体寿命最长。北京已注销市场主体的平均寿命为5.71年,江西5.53年,上海5.52年,黑龙江5.35年,江苏5.1年,排名前五位;安徽省已注销市场主体的平均寿命为4.28年,天津4.2年,福建省4.18年,河北省4.17年,河南省4.1年,排名后五位。其中北京市已注销市场主体的平均寿命比河南省已注销市场主体的平均寿命多了1.61年。从另外一个维度反映了各地营商环境之间的差异。

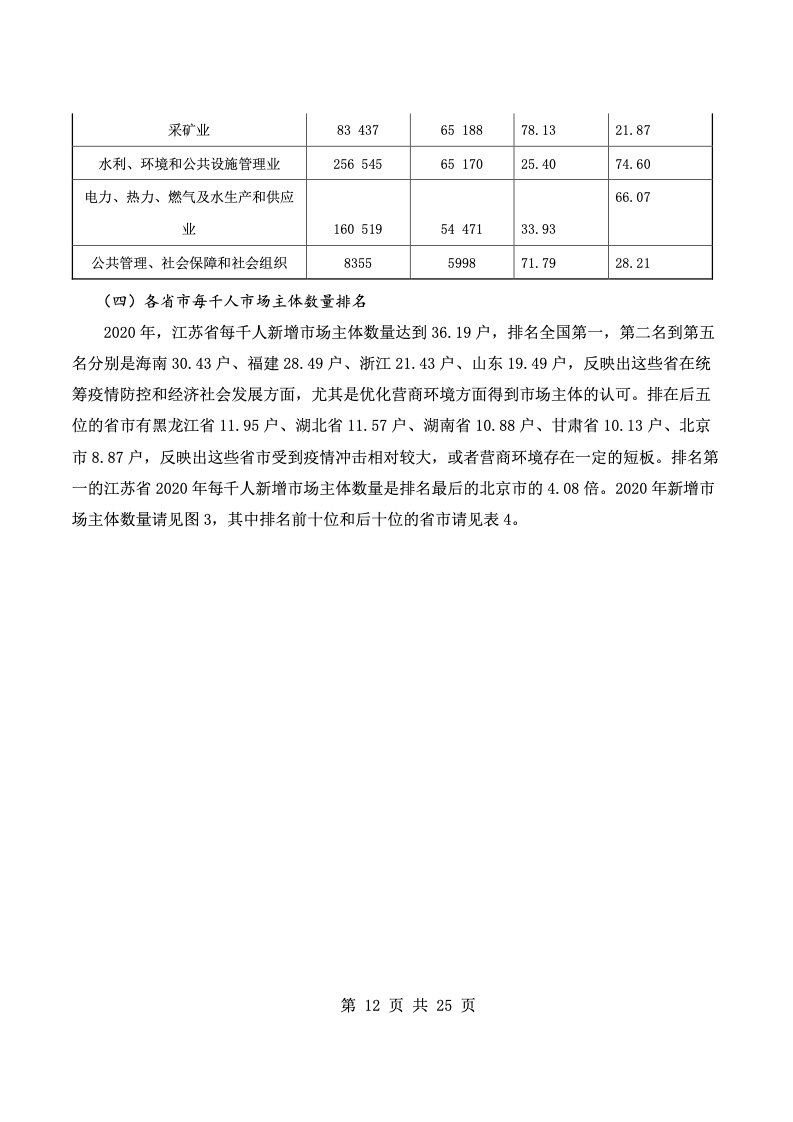

8.传统生活性服务业和制造业生存不易。从行业生存指数排名来看,最不易生存的6大行业为:住宿和餐饮业(-2.07),制造业(-1.21),居民服务、修理和其他服务业(-0.8),批发和零售行业(-0.26),以及文化体育娱乐业(-0.23)和信息技术及服务业(-0.10),主要是传统生活性服务业和制造业。较容易生存的6个行业为:农林牧渔业(1.48),交通运输、仓储和邮政业(1.08),建筑业(0.86),租赁和商务服务业(0.79),科学研究和技术服务业(0.32),以及房地产业(0.04),主要是第一产业和生产性服务业,说明我国第一产业和生产性服务业存在较大的发展空间,同时也反映出我国产业正在向高端服务业转型的趋势。

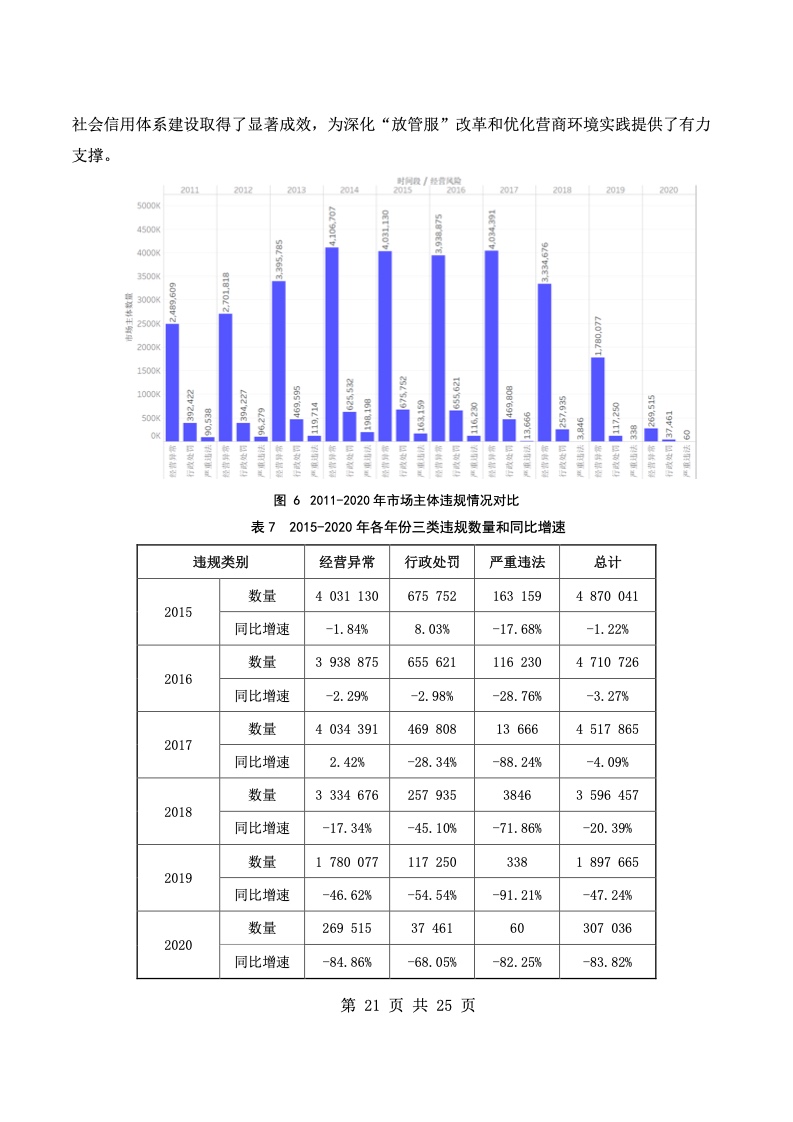

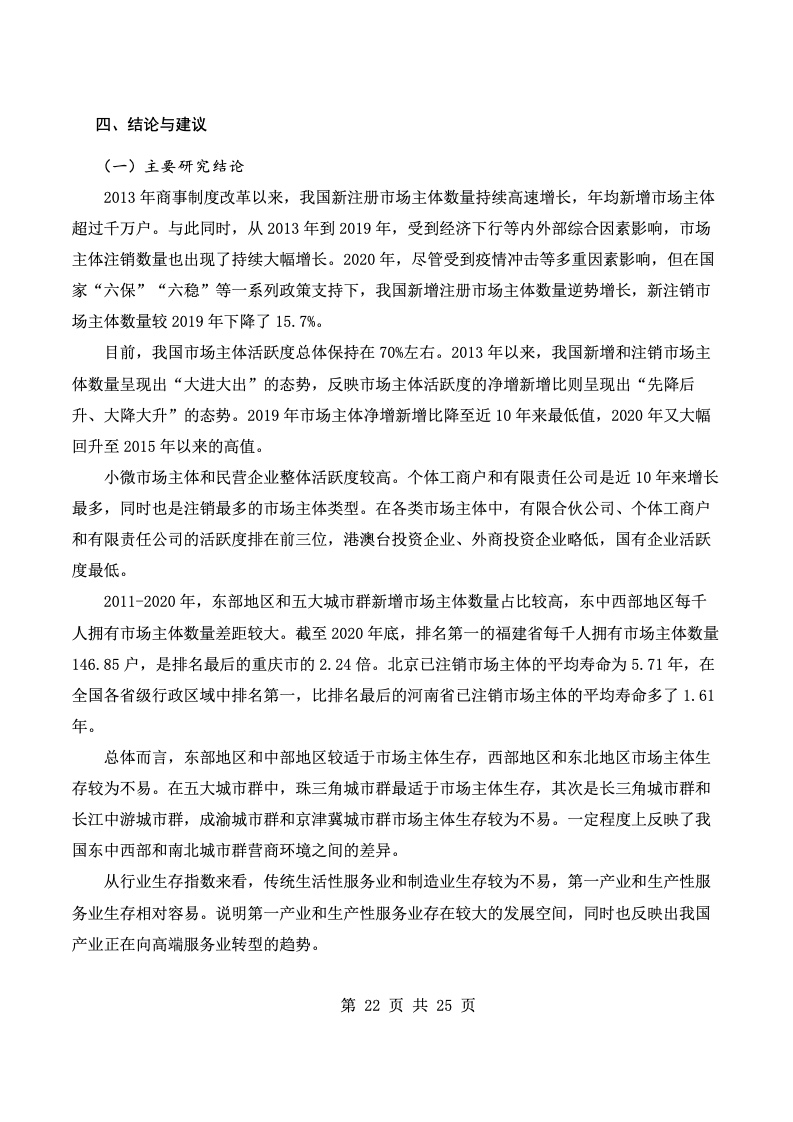

9.社会信用体系建设成效显著。2011-2014年,我国市场主体违规数量持续上升。2015年除行政处罚案件数量同比上升了8.03%以外,经营异常和严重违法案件同比增速分别下降了1.84%和17.68%,总体违规数量下降了1.22%。2016年以后三类违规数量呈现同方向持续下降,且下降速度越来越快,表明我国《社会信用体系建设规划纲要(2014-2020年)》发布实施后成效显著。

10.市场主体创新活力强劲。2011-2020年,我国各类市场主体新增商标数量、专利数量、软件著作权数量总体呈现持续上升态势,各年同比增速虽有波动,但增速基本都维持在两位数,表明我国企业知识产权创造、运用和保护意识和能力得到大幅提升。