恢复性增长快结束了,快消市场会去往哪个方向?

特约记者 " 王一越 编辑 | 刘心力

过去一年,资本对消费市场倾注了热情。拉面、速溶咖啡、保健食品……每隔一段时间,就有某个传统品类会冒出新鲜名字。逐渐被互联网方法论渗透的消费品领域里,人们积极寻找着下一个三顿半、元气森林或三只松鼠。

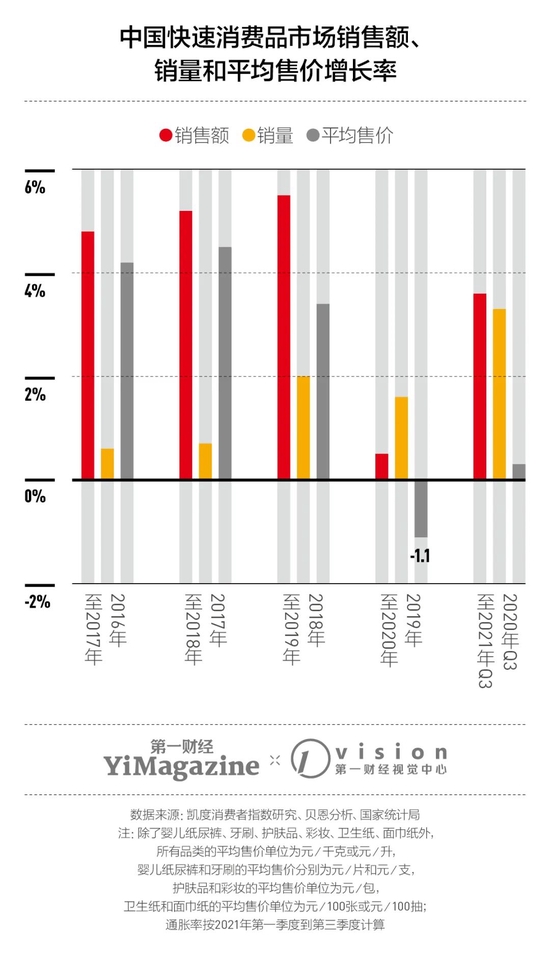

但再多的资本助力,品牌业绩最终还是要落实到消费者的购买行为上。从数据来看,消费者正在变冷静。贝恩公司与凯度消费者指数联合发布的《2021年中国购物者报告,系列二》(以下简称《报告》)显示,经历了2021年第一季度和第二季度的高速增长后,中国快速消费品市场销售额在第三季度较2020年同期同比下跌0.8%。前两季的增速,很大程度上有赖于2020年下半年疫情缓解后消费复苏的延续。

2021年,消费品供给端并不好过。“品牌、平台减少活动推广,碳中和的政策导致能源供给紧张,上游会受到一些影响。”凯度消费者指数大中华区总经理虞坚分析。

但整个快消品市场依然保持了稳健的基本面。2021年前三个季度,国内快消品的销量和销售额分别实现了增长3.3%和3.6%的温和复苏,但平均售价仅增长0.3%。“虽然整个行业的上游价格压力都非常大,目前看还没有特别强地传导到下游。”虞坚说。

带来愉悦感的消费品长期受欢迎

按照个人护理、家庭护理与食品饮料三大类别来看,食品饮料的增长略逊色于其他两类。其中,不少适合宅家囤货的品类在经历强劲增长后,不可避免地回落了,比如方便面、饼干等包装食品。一些适合外出或社交场合的品类,比如饮料则呈现出恢复性增长。如果饮料产品打出健康的招牌,更容易受到消费者青睐,“0糖、0卡、0脂”几乎成为饮料品牌近两年的新品标配。

个人护理用品,尤其是美妆品类,2021年收获了较强的恢复性增长。当人们解除隔离走出家门,好好装扮一番的需求又回来了。家庭护理用品的销量增长态势不错,但由于低价折扣和促销,平均售价下降了1.7%,销售额只有4.8%的增长。

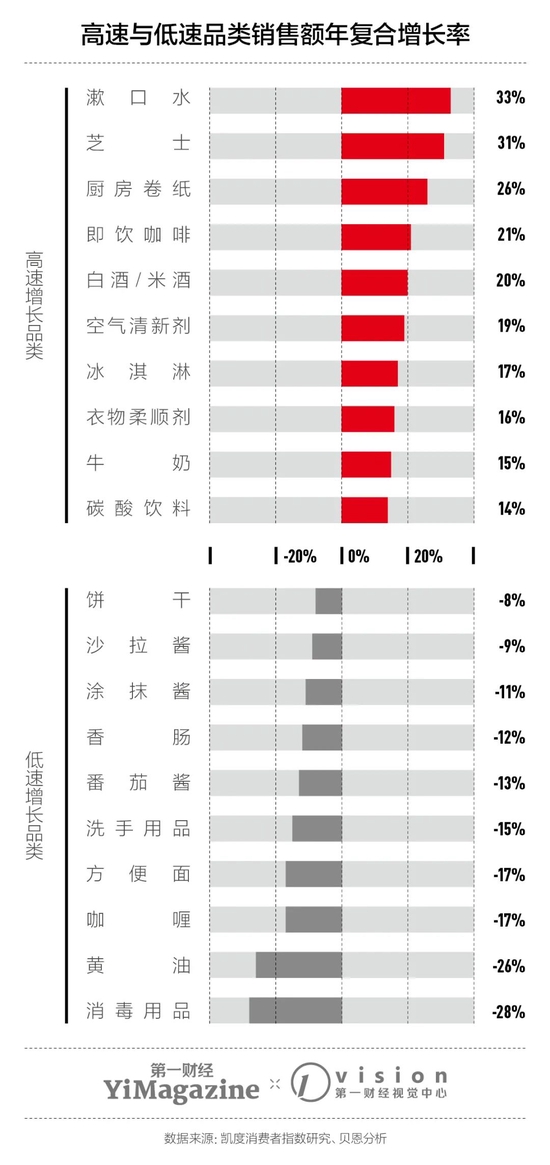

具体而言,众多快消品类别的表现分化明显,有的品类以两位数速度增长,有的却以同样速度下降。《报告》区分了高速增长和低速增长的消费品类,总体上,与改善生活品质有关的品类增长较快,例如芝士、即饮咖啡、空气清新剂,而速食品、消毒用品等大多在隔离期间短暂需要的产品,销售额迅速回落。

“长期来看,高品质的、可以给消费者带来健康、愉悦的品类仍然具备长期发展的确定性,这也是投资的方向。”虞坚说。

线上渠道继续分流

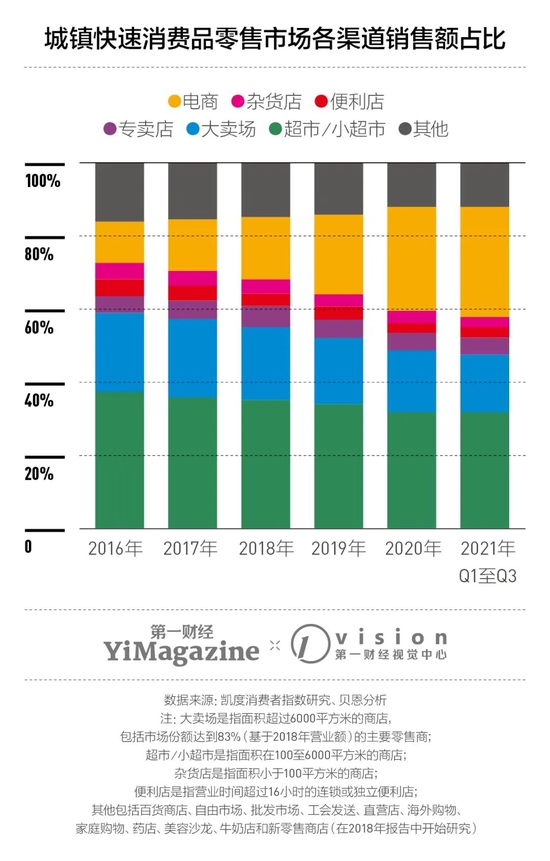

中国零售渠道的变革还在继续。在所有渠道中,电商依然最强力,渗透率和销售额在2021年前三季度双双增长,份额几乎占据了快消品整体销售额的1/3。

不过,电商渠道的增长速度也出现放缓,从过去5年约32%的平均增速,降低到过去3年的24%左右。

各平台间的电商业务竞争十分激烈。2020年,阿里巴巴为电商渠道的增长贡献了49%,2021年这一比例降低到35%,其他份额被拼多多、抖音、快手、小红书等平台瓜分。

直播电商自2020年起也在战局中拥有一席之地。达人直播在疫情较严重期间异军突起,但2021年年末几位头部主播接连因为售假、偷税漏税等事件而遭受处罚,主播和平台之间的矛盾同时被放大。不过,直播电商培养了用户习惯,品牌自播的潜力值得继续挖掘——既保有了直播的优势,又规避了找达人“带货”的高昂成本,品牌方得以与消费者直接互动。

相比之下,其他实体渠道承受的转型压力更大。2021年前三季度,大卖场的市场份额占比增速为-7%,超市/小超市为-3%,杂货店则是-13%。实体渠道也在努力通过数字化转型来保留自己的位置,加入热门的O2O浪潮中,让消费者在手机端下单,由门店、前置仓配送到家或是自提点。

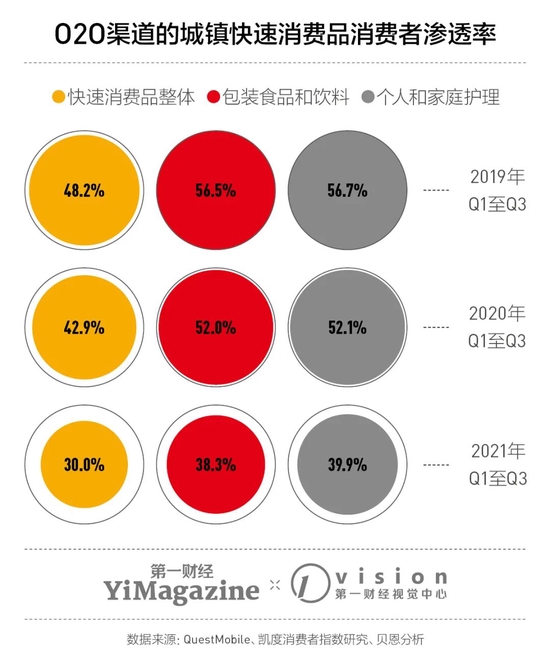

O2O模式曾在隔离政策下吸引到了大批新用户,其存续性难免受到质疑。但起码2021年的数据说明,新用户并没有流失,消费者渗透率依然保持在50%以上。对于不需要多加挑选的日常刚需用品,如纸巾、瓶装水等,消费者偏爱使用O2O,以便在一小时内迅速收到并使用。

O2O领域的平台竞争是2021年的热点之一。销售额占比最高的为饿了么、美团等与零售商合作的综合性平台,同时每日优鲜、叮咚买菜等垂直类生鲜电商增长强劲。一度站上风口浪尖的社区团购就有些起伏不定了,销售总额从2021年第二季度的548亿元下滑到第三季度的483亿元。

从社区团购的消费者渗透率看,自第一季度的27.2%上升到第三季度的48.3%,说明这一模式还是受消费者欢迎的。但由于早期依赖高额补贴和激进促销跑马圈地,社区团购商业模式的可持续性受到大公司和投资人的怀疑。2021年,部分社区团购创业公司消失或被并购,政府也加大了针对价格和舆论的监管力度。

一些在风头上紧急入局的大公司,开始探索更稳健的模式。《报告》提及,淘菜菜就试图打通阿里系现有的资源,将第三方批发商、经销商改为阿里系的供应商,把杂货店、小超市改为阿里官方的提货点,并招募全职站长,代替过去的兼职团长一职,还会在淘宝App首页增设入口来导流。

新品牌,花无百日红?

回顾2021年的明星公司,在不同领域迅速冒尖的新消费品牌占据不少位子,吸引到大量消费者尝鲜。然而,完成0到1的突破之后,1到100的长途跋涉更考验一家公司长期发展的能力。

这在《报告》中有迹可循。贝恩公司和凯度消费者指数曾在2018年追踪46个新型品牌,其过去3年的销售额复合年增长率超过10%,快过所在品类的整体增速。等到2021年,只有17个品牌保持了原有的增长态势,多数则经历了增长放缓甚至下跌。

中国的快消品市场中,品牌以极快的速度更新换代,消费者也习惯了喜新厌旧。以较早起势的彩妆品类为例,2016年到2021年间,约有30%的品牌退出市场,同时有40%的新品牌加入。与之类似的护肤品领域,大约有12%的品牌退出,35%的品牌加入。2018年还被当成案例研究的玛丽黛佳,到了2021年声量便不及“后辈”品牌花西子等。

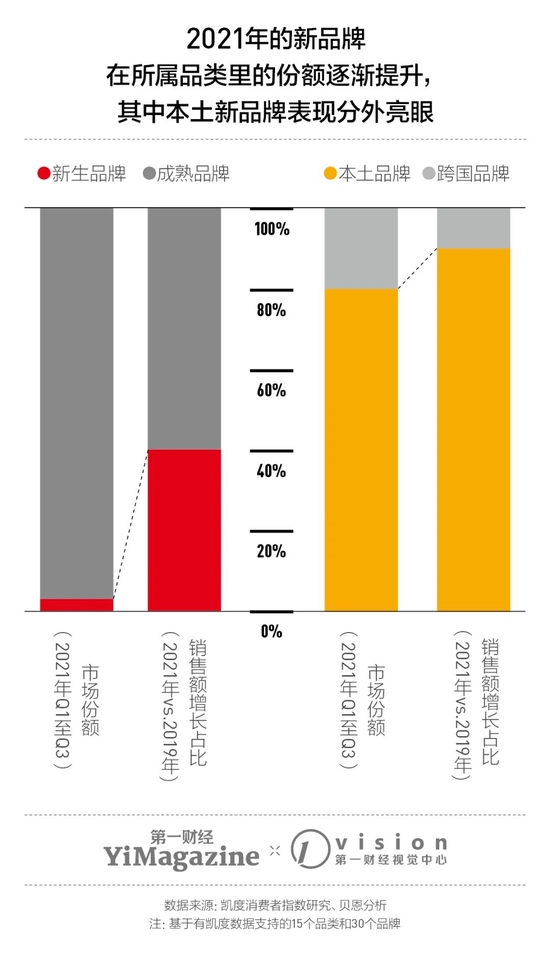

2021年,这份《报告》又选出了69个品牌做追踪,名单相较2018年版本已是大换血。新的名单品牌不仅包括创业品牌,还有大品牌通过并购或孵化方式推出的新品牌。相较2018年新品牌6%的市场份额,2021年的新品牌仅有3%。然而,在对品类销售额增速的贡献方面,2018年的新品牌占比约20%,2021年的新品牌却达到了40%。这说明,现今新兴品牌数量更多、竞争激烈,对整体市场的贡献也更大了。

本土品牌在2021年新品牌中的占比约80%,并贡献了90%的销售额增长。特意使用“国潮”元素,强调对国内消费者的洞察成为新品牌的卖点之一。

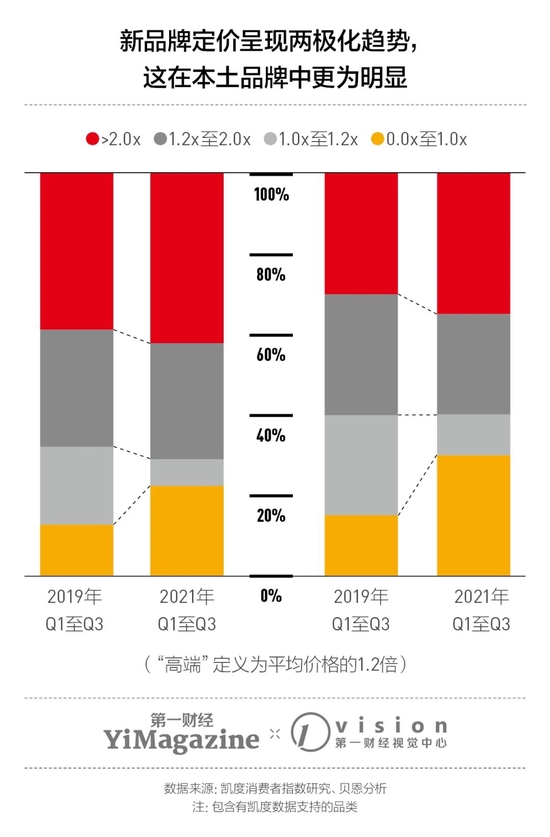

一个趋势是,2021年的新品牌在定价上趋向两极分化,或是走高端路线,或是以性价比定位,两端的占比较过去3年都更高。这似乎印证了消费者群体中消费升级与消费降级并存的局面。

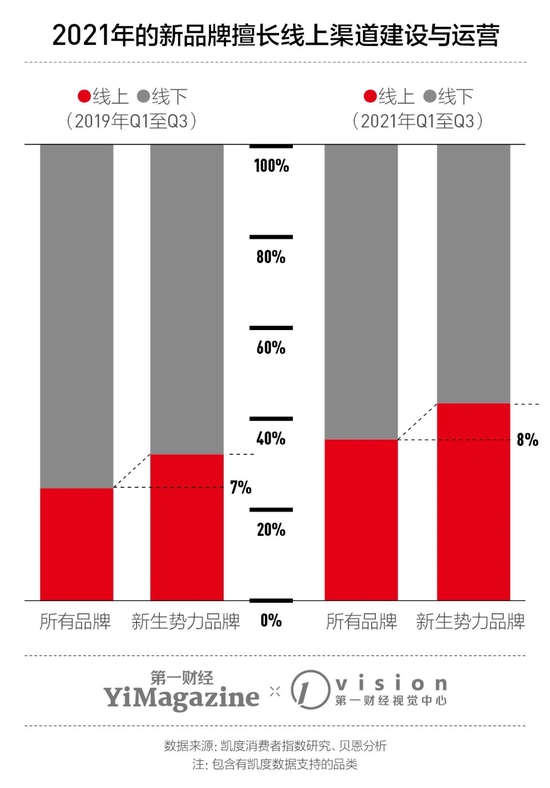

2021年的新品牌明显更重视线上销售,毕竟很多创业品牌正是从线上起家的。相较3年前,大品牌内部的新品牌也紧跟步伐,对线上渠道的重视程度与创业品牌差异不大。

这一届新品牌的崛起,与互联网思维对消费行业的“入侵”相伴相生。根据《报告》的分析,它们从0到1的成功离不开所谓的“互联网法则”:小步试错、用快速迭代的方式推出新品、用A/B测试代替层层筛选的工作方式、跨职能形成创新小组的扁平化组织架构等等。

但是再回看一下2018年那份幸存者已不多的新品牌名单,它会提醒我们,在残酷的市场竞争中,想要在持久战中坚持下来,短期制胜的法宝未必能解决未来的问题——从线上起家后,加入线下的全渠道覆盖该怎么做?销量上去了,过去轻资产的生产模式能满足吗?作为一个品牌如何建设忠诚的消费者关系?往长远看,新消费品牌依然需要向成熟品牌学习吸收下一步的思路。