文:向善财经

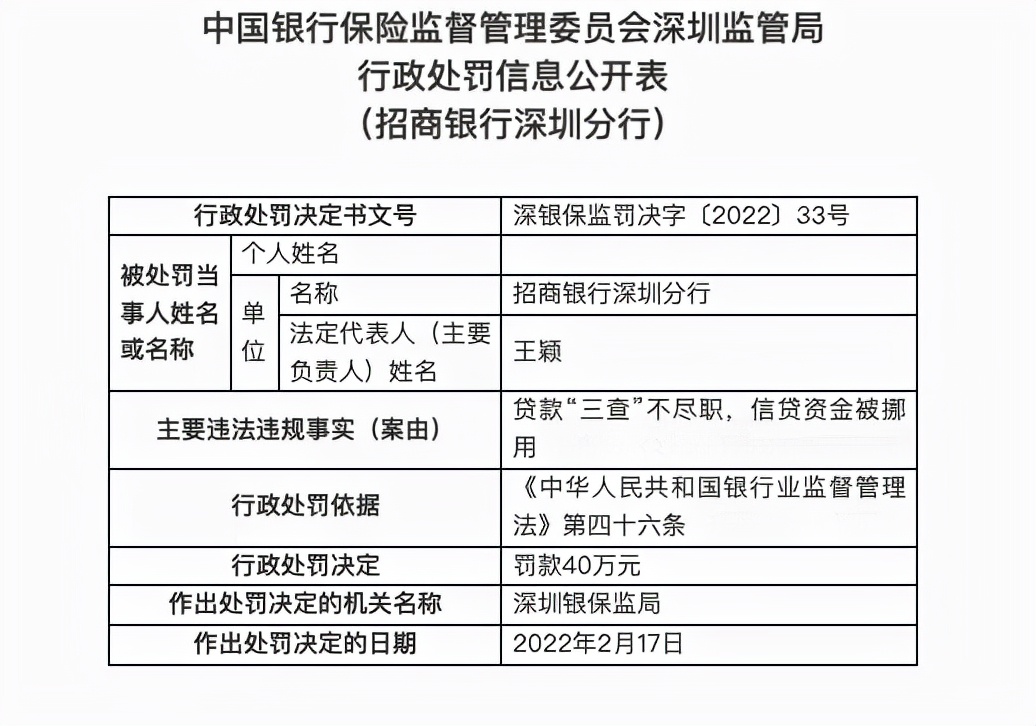

据银保监会官网2月28日消息,中国银保监会深圳监管局公布的行政处罚信息公开表显示,招商银行深圳分行因贷款“三查”不尽职,信贷资金被挪用,深圳监管局依据《中华人民共和国银行业监督管理法》第四十六条,对其罚款人民币40万元,处罚日期2022年2月17日。

虽然银行违规被罚并不算什么新鲜事,但值得玩味的是,招商银行总部就在深圳,而其深圳分行却依然能出现信贷资金被挪用的问题,这实在不令人担忧招商银行内部的资产风险安全管理。

除此之外,据南都记者梳理,深圳银保监局发布在2021年上半年银行业消费投诉【进入黑猫投诉】情况的通报中,深圳的股份制商业银行在深分行投诉量的中位数为36件。其中,招商银行深圳分行上半年在深圳投诉量居股份行首位,投诉量为126件,占股份制商业银行投诉总量的22.58%。

从分行违规到总行被罚,招商银行有钱“任性”?

事实上,抛开此次的招商银行深圳分行违规被罚事件不谈,不少招商银行地方分行也都出现过因违规而被银保监局行政处罚的经历。

如2021年6月18日,银保监会网站公告,青岛银保监局于6月8日对招商银行青岛分行作出罚款22万元的行政处罚决定,主要违法违规事实(案由)为:向借款人转嫁押品评估费。

而就在该处罚决定作出的前一天,6月7日,北京银保监局对招商银行北京分行作出责令改正并予以50万元罚款的行政处罚。主要违法违规事实(案由)为:个人经营性贷款业务严重违反审慎经营规则。

同年的12月17日,中国银保监会潍坊监管分局发布潍银保监罚决字〔2021〕18号行政处罚决定,招商银行股份有限公司潍坊分行因贷后管理严重违反审慎经营规则被罚款50万元。

本以为经过招商银行一年的整改和调整,地方分行可能会有所收敛和改变。然而才刚过去三个月,招商银行的地方分行又迎来了新一轮的违规处罚。

今年1月13日,据中国银保监会苏州银保监分局公布的行政处罚信息显示,招商银行股份有限公司苏州分行个人贷款业务管理不到位,被罚款人民币40万元。

紧接着1月28日,重庆银保监局行政处罚信息公开表(渝银保监罚决字〔2022〕1号)显示,招商银行股份有限公司重庆分行因保理业务管理不尽职、资金被挪用,根据《中华人民共和国银行业监督管理法》第四十六条,重庆银保监局对其罚款40万元。

令人意外的是,招商银行重庆分行还曾在2018年1月因违反有关反洗钱规定的行为,被处以罚款60万元,同时对1名相关责任人员处以万元罚款。

从招商银行多地分行因违规被罚,到现在眼皮底下的深圳分行因贷款“三查”不尽职,导致信贷资金被挪用,这似乎很难再用“灯下黑”等理由来掩盖招商银行内部可能存在的管理问题。

但众所周知“亡羊补牢,为时不晚”,从去年到现在,招商银行有着充足的内部整改时间,而如今地方分行却依然处罚不断,这究竟是地方分行不愿改变还是招商银行另有隐情,目前无人知晓。

不过在向善财经看来,地方分行的违规行为之所以屡罚不止或许与招商银行本身并不“干净”有关。

2021年5月,银保监会公告显示,针对招商银行并表管理不到位并通过关联非银机构的内部交易违规变相降低理财产品销售门槛,同业投资、理财资金等违规投向地价款或“四证”不全的房地产项目等27项违法违规行为,依法予以罚款7170万元,对1名责任人员予以警告处罚。

而在2021年11月,招商银行信用卡中心又存在未按照保险公司提供的销售合同条款全面、客观揭示所代销保险产品风险的违法违规事实,银保监会上海监管局责令其改正,并处罚款20万元。

俗话说上梁不正下梁歪。透过招商银行上述事件,似乎已经很难再把地方分行多次出现的违规行为单纯地归咎于内部管理不到位

事实上,去年人民网曾发出锐评:有个别银行一边“虚心”认错,一边屡罚屡犯。如此尴尬的局面看似令人费解,实则背后自有原因。截至2021年5月末,我国银行业金融机构总资产达324.27万亿元。一些大银行年营业收入动辄以千亿计,交纳区区几百万、几千万罚款,无异于罚酒三杯。

而据天眼查APP数据显示,如今招商银行的市值早已突破万亿,2021年第三季度的归属净利润也达到了936.2亿元。相比之下,银保监会的罚款确实不值一提。不过银行作为金融的重要支柱,向上关乎宏观经济,向下连接千家万户,这就意味着银行合法合规经营既是政策红线,也是百姓的利益线。

而对“有钱”的招商银行来说,想要在时代的浪潮中实现更高质量的发展,其前提或许就是一方面加强对地方分行的内部管理,另一方面则是牢牢守住合规经营的安全底线,也只有这样才可能帮助其平稳地穿过市场的波动期。

金融形势严峻,招商银行并非高枕无忧

抛开招商银行存在的诸多违规行为不谈,仅从业绩发展上看,招商银行的确是个优质标的。

据招商银行1月15日公布的2021年财务快报显示:去年招行完成营业收入超过3300亿元,同比增长14%,净利润则同比增长23.2%至近1200亿元。去年末,该行资产规模约9.27万亿元,较年初增长10.9%,其中客户贷款总额增长10.8%至5.57万亿元。

至此,招商银行也成功迈入“9万亿俱乐部”。

但在向善财经看来,随着黑天鹅事件乌俄战争的爆发,以及我国经济增长模式的转变,我国乃至世界的经济金融格局都面临着严峻的形势,这就意味着如今“风光”的招商银行并非高枕无忧,在未来同样也存在着巨大的潜在风险。

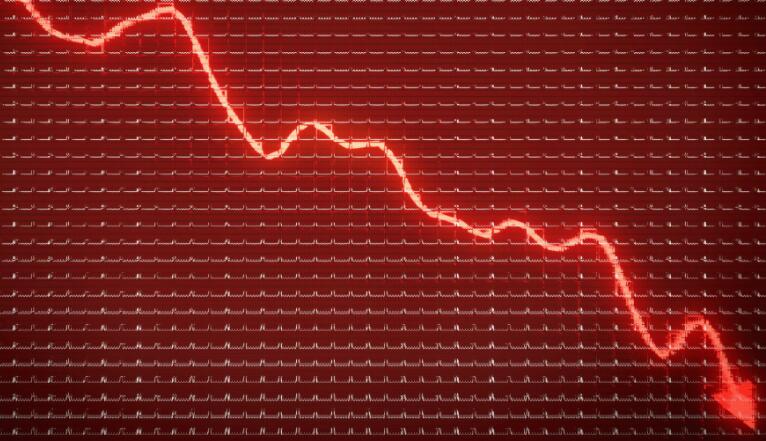

一方面2022年2月乌俄战争爆发,随后全球股指集体跳水,其中A股市场更是有将近4000只个股集体下跌,全球金融市场形势严峻。而随着乌俄地缘危机的持续升温,欧美各国纷纷选择对俄实行更加严厉的经济制裁,这又进一步加剧了全球金融市场的不确定性。

而银行作为金融市场的支柱,往往承受着更大的金融压力,即使我国一直奉行稳健的经济政策,但被誉为“银行茅”的招商银行几乎很难完全置身事外,同样要时刻面临来自全球金融市场带来的动荡考验,而近段时间招商银行一路震荡下滑的股价或许就是其承压的直接表现。

另一方面随着我国经济从增量主导时代进入存量主导时代,增长模式也正在告别以地产和基建为代表的投资驱动时代,经济增长动能正在切换。而我国宏观经济环境的变化对商业银行的经营发展也提出了两大新要求:

一是资产端,随着经济发展的进一步转型,科技创新类、高端制造类企业成为新的增长动力,而传统的房地产行业则在“房住不炒”和疫情影响的双重打击下,从去年下半年开始持续萎靡。

这对以招商银行为代表的商业银行来说,如何在新的经济环境下尽快优化分配好房地产类和科技创新类企业的融资贷款需求,将成为未来对公业务的重点。

在这种情况下,银行更应审慎合规地对待贷款业务,优化稳定银行的资产结构配置。但招商银行之前出现的违规问题却多集中于贷款业务。而且据招商银行第三季报数据显示,招行对公房地产贷款余额高达3,588.74亿元,较上年末增加165.54亿元,同时不良贷款余额为513.02亿元,而逾期贷款余额虽然较上年末减少了2.73亿元,但仍高达562.95亿元。

二是负债端,随着居民理财意识的增强,再加上“房住不炒”和地产行业降温,居民的资产配置将更多从地产转向资本市场,这一过程往往需要银行等专业金融机构的协助。因此,居民大财富管理、资产配置将成为银行下一阶段负债端竞争的重点。

但在“资管新规”全面实施后,银行理财市场历经巨变,理财产品净值化转型和统一监管标准,促进银行理财子公司与其他资管机构同台竞技成为关键。这就导致银行理财产品市场竞争日趋激烈,不少银行和理财子公司都在争相打“价格战”。如理财销售服务费、托管费“打五折”,甚至还有理财公司将部分产品管理费、申购费降至0。

尤其是招商银行自2022年1月以来,其官网产品公告栏仅1月28日和29日两天,就连发十多条产品费率优惠的公告,涉及旗下多只理财产品。不少产品销售费率更是打了五折。

不过值得注意的是,对理财用户来说,无论银行理财的托管费率优惠力度有多大,其理财前提必然是建立在对银行的信誉基础上的,而招商银行从总行到分行都屡屡出现信贷资金被挪用、虚假宣传和故意降低理财门槛等一系列违规违法行为,这或许会直接影响到部分理财用户对招商银行的选择,进而导致招行在这场银行理财价格战中丧失先发优势,更长远的还可能会影响到招行大财富管理的主业务阵地。

毕竟风起于青萍之末,浪成于微澜之间。对现在的招商银行而言,如何进行内部管理变革,守住合规经营的基本底线,从而修复自身的信誉基础或许才是招商银行顺利度过内外动荡考验的关键。

声明:

股市有风险,入市需谨慎。文中信息及作者观点不构成投资建议,投资与否须自行甄别。另:所涉企业信息,均来自于企业的法定公开披露信息。

特别声明:本文为合作媒体授权DoNews专栏转载,文章版权归原作者及原出处所有。文章系作者个人观点,不代表DoNews专栏的立场,转载请联系原作者及原出处获取授权。(有任何疑问都请联系[email protected])