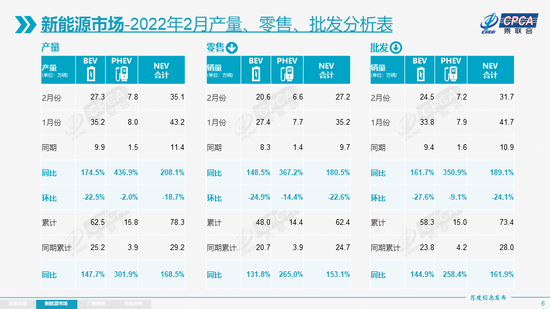

受俄乌局势造成的供应趋紧担忧加剧的影响,以镍为代表的多种原材料金属价格7日飙涨至历史高点。市场人士预计,由于当前供应链脆弱局面仍将持续,市场巨幅波动状况将可能对多个产业造成较大冲击,能源、半导体、电动车领域或将面临周期性压力。

用于生产不锈钢和锂电池的镍,7日在伦敦金属交易所(LME)盘中价格一度暴涨90%到每吨55000美元,创35年以来最高纪录,成为该交易所有史以来最极端的价格波动之一。

市场人士称,由于多家银行削减对俄罗斯大宗商品供应商的风险敞口,以及主要航运商规避俄罗斯业务,镍价上周已上涨19%。

镍市场的流动性近期急剧恶化,卖家纷纷离场,空头仓位持有者慌忙平仓,导致交易价格飙升。

花旗集团分析师估计,镍市场处于2000年大宗商品周期开始以来的最紧张时刻。

镍的惊人涨幅只是能源和大宗商品市场本周动荡开端的一部分。俄乌紧张局势持续,油价飙升以及对供应冲击的忧虑扰乱原材料市场,铜和铝在亚洲和伦敦市场盘中都创下历史新高。LME铜价一度攀升到每吨10845美元的历史新高,但收盘下跌。钯金价格也大涨,LME现货钯金的价格一度上涨14%,因为俄罗斯是该金属全球最大生产国之一,出口风险正在上升。

道明证券大宗商品策略全球主管麦雷克表示,其他金属市场也可能发生与镍类似的空前价格波动。

法国外贸银行7日发布报告称,俄乌冲突的影响会延伸至多个产业供应链,将体现在能源、半导体、电动车、农业、海运和空运等行业。物流公司DHL表示,该公司业务从亚洲到欧洲主要途经俄罗斯和白俄罗斯,受局势影响,DHL在俄罗斯和白俄罗斯的铁路服务已暂停。

总体来看,俄罗斯与乌克兰仅占全球贸易的2%。但在部分商品上,两国占有举足轻重的市场份额,例如氖气(70%)、钯(37%)、天然气(17%)、小麦(13%)、石油(12%)和镍(9%)。这意味着两国在上游行业扮演着关键角色,对全球中下游行业将不可避免地会产生影响,特别是能源、科技、农业和运输等行业。

市场人士表示,当前对供应链的担忧情绪弥漫在全球多个行业,企业成本压力空前,选择本地化战略的跨国企业反而在这一轮供应链冲击下有望缓冲经营风险。

纽约联邦储备银行1月公布了通过运输费用和时间来衡量供应链混乱程度的“全球供应链压力指数(GSCPI)”,数据显示压力仍在历史高位盘旋。

《日本经济新闻》文章称,企业对供应链稳定性愈发担忧,而跨国企业立足于本地化的战略可能对冲风险。日本贸易振兴机构(JETRO)向日本企业的东南亚法人询问了他们对供应链问题的展望。调查结果显示,企业已经停止做出判断,回答供应链混乱和运费高涨问题“很难预料何时消除”和“不清楚何时才能消除”的比例加起来达到45%。

文章指出,供应链构建的新常态并不是将库存减少到极限并追求效率的传统“准时制”,而是有备无患。如果经营者不发挥预见性和领导能力来重构供应链的话,就可能会被好几年都买不到商品的消费者抛弃。当然,投资者也会被迫退场。疫情后,在日本股市中受到好评的是索尼集团和基恩士等顾客遍布全世界的企业。要稳定地满足全球顾客的需求,在消费者附近生产商品的“地产地消”方式是强有力的解决方案。

另外,在动荡局势下的政策风险也可能加大供应链成本和风险。

《日本经济新闻》称,如今的世界正走向危险境地。接受新常态是多么困难的事情,这也能从现任美联储主席鲍威尔的观点看出来。2021年11月之前他一直认为高通胀是暂时性的。当局和投资者可能会再次判断失误,大宗商品市场的混乱或将持续。