Arm“曲线救国”,转让安谋科技股份,剥离出财务审计范畴。

作者|程茜 编辑|Panken

来源:芯东西

据日经新闻报道,英国芯片设计巨头Arm已将其中国合资企业安谋科技的股份转让给一家Arm与日本软银集团共同持有的公司,此举可能会加快其上市的计划。

此后,Arm将通过股份转让后的公司继续持有安谋科技的股权,并且转让的这家公司并不具有发行目的。

早在2016年7月软银就以320亿美元收购了Arm,这也是当时日本公司最大的海外企业收购事件。

此前,英伟达2020年宣布计划收购Arm,但今年因监管审计原因宣告这笔交易流产。今年2月,软银首席执行官孙正义称,在英伟达因“重大监管挑战”而放弃收购该公司的计划后,Arm“最有可能”在纽约纳斯达克上市。

Arm转让安谋科技全部股份

2020年6月,安谋科技突然发生夺权纷争。Arm以《公司章程》和《合资合同》为依据,内部解除安谋科技董事长兼CEO吴雄昂在安谋科技的董事和董事长身份,但吴雄昂拒绝接受这一决议。双方各发几份声明隔空对峙后,这一纷争明面上暂时没了后文。

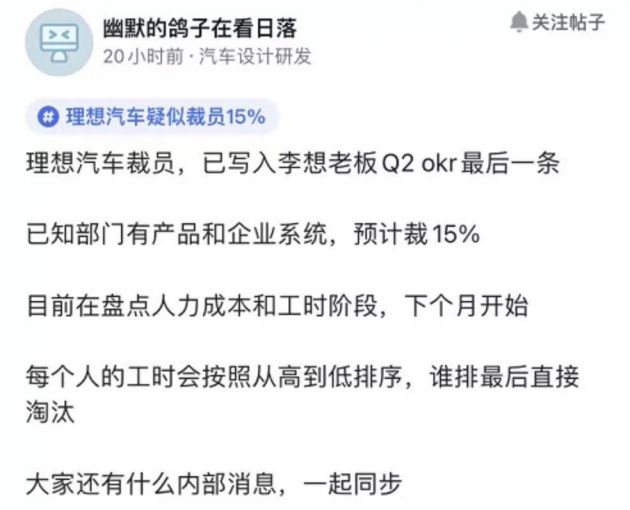

不过据外媒报道,在过去两年间,Arm一直在努力夺得安谋科技的控制权。

外媒曾发文称,Arm无法审计安谋科技的账目,而一个关键业务部门的财务状况缺乏透明度,可能令投资者难以对安谋的业务进行估值,从而成为Arm IPO路上的障碍。对此安谋科技发言人予以回应,他们将继续向Arm提供财务信息,并且是Arm业务增长的关键贡献者。

美国证券交易委员会称,基于《外国公司问责法案》(HFCAA),如果外国上市公司连续三年未能提交美国上市公司会计监督委员会所要求的报告,SEC有权将其从交易所摘牌。

因此,如果Arm无法向美国审计部门提供安谋科技财务的访问权限,将使它们面临未来从美国证券交易所退市的风险。

Arm在发给媒体的一份简短声明中称,Arm转让其在安谋科技股份的决定是在考虑“accounting reason(会计理由)”后做出的。Arm在声明中还谈道,此举不会改变安谋科技作为Arm授权其IP给中国客户的主要分销商的角色,这也意味着它将继续从安谋科技处获得许可收入。

在声明中,Arm并没有解释会计问题的重要性,但美国凯腾律师事务所(Katten Muchin Rosenman)的合伙人Han Lijie透露,Arm将安谋科技的股份转让给一种不属于发行的特殊目的公司,将使其能够间接持有安谋科技股票。这也意味着在报告财务状况时,它可以将安谋科技视为投资而不是合资公司。

Han说,将股份转移到其他公司的举措,可能是软银用来应对Arm与安谋科技之间僵局的深思熟虑的选择。

公司法人未变更

股份转让进展未知

一位消息人士告诉媒体,Arm还没有与安谋科技的其他股东或相关监管机构讨论股份转让,以加快首次公开募股的相关事情,而这有可能会使其估值达到600亿美元。因为如果Arm和安谋科技的争端再次发生,可能会使得投资者对其上市失去信心。

消息人士补充说,软银希望首次公开募股在2023年3月底之前进行,这意味着按照上市程序,Arm需要在今年6月至9月期间完成审计。

目前,安谋科技在深圳商业登记部门的法定代表人姓名仍然是吴雄昂,并未按照Arm的要求更换,深圳市的法院也没有就吴雄昂能否继续掌舵安谋科技举行听证会。

事实上,吴雄昂仍然持有安谋科技交易所需的公司印章,然而,关于Arm股份转让事宜是否得到吴雄昂同意仍处于未知。

在转让之前,Arm是安谋科技的最大股东,直接持有其47.33%的股份。Arm首席执行官Rene Haas在2月份接受媒体采访时称,2021年Arm在中国取得了出色的财务业绩,当时安谋科技的收入比2018年成立时增长了250%。他将增长归因于中国对数据中心和汽车芯片的强劲需求。