日前,毕马威发布《中国内地及香港IPO市场2022年第一季度回顾》报告。报告数据显示,受地缘政治、全球货币政策收紧等因素影响下,全球IPO市场今年一季度募资金额下滑近五成,信息技术、媒体及电信业、医疗保健及生命科学和工业市场表现最为突出。不过,与全球市场相比,A股市场IPO在一季度表现相对理想,募资项目数量有所下降的同时,募资金额同比增超100%。

全球市场方面,毕马威数据显示,截至2022年3月31日,全球IPO市场有超过330宗交易,集资总额约547亿美元。与2021年第一季度相比,以上市宗数及募集金额计按年分别下跌33%及51%。

“在全球经济及地缘政治的不确定性以及货币政策收紧下,全球市场气氛持续受到影响,短期内导致IPO项目延迟上市,从而令首季新股市场放缓。”毕马威中国资本市场咨询组合伙人刘大昌对《经济参考报》记者表示,企业对业务发展的资金需求仍在不断增加,构成充裕的上市申请量,有助稳定主要新股市场的发展势头。与此同时,在科技、生物科技公司以及创新及可持续发展企业增长的带动下,随着种种不确定因素逐渐释除,全球集资活动有望转向乐观。

值得注意的是,与海外市场相比,第一季度A股市场表现相对理想。据毕马威统计,以全球排名计,上海证券交易所与深圳交易所在全球证券交易所中,IPO募集资金额分别排名第一及第三位。尽管与去年同期相比,A股市场集资宗数有所减少,但募资总额达到人民币1839亿元,较去年第一季度增长142%,创第一季度历史新高。其中一家大型流动网络营运商的募集金额达人民币560亿元,占2022年首季度A股市场募资总额的30%。

而香港IPO市场第一季度则有所放缓。毕马威数据显示,今年一季度,香港IPO市场合计交易项目数为15宗,募资总额达138亿港元。

行业方面,毕马威报告显示,信息技术、媒体及电信业、医疗保健及生命科学和工业市场继续为全球IPO领先行业,而这一表现与去年基本一致。“以上行业占美国、香港和A股IPO市场第一季度的募资总额约88%,较去年同期的83%有所提升,预期这些行业将继续引领全球主要新股市场的发展势头。”刘大昌表示。

对于未来IPO市场增长情况,毕马威整体态度较为乐观。

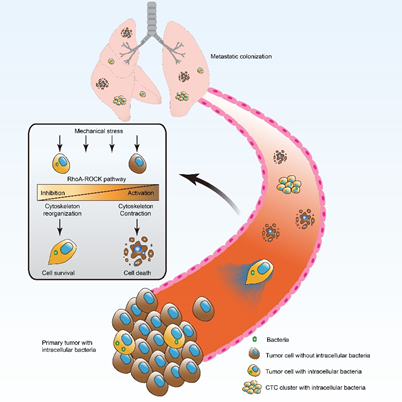

“短期IPO宗数或将继续受限,然而,A股市场目前有超过770宗IPO申请项目,显示市场的募资需求稳定,并维持在较高水平。随着未来疫情等负面因素改善,A股IPO市场或将变得更为活跃。”刘大昌预计。在他看来,受惠于“十四五”规划下政府的持续支持,预期医疗保健及生命科学和高端制造业将持续增长,并继续成为A股IPO市场的主要动力。此外,A股IPO市场全面注册制的计划已在年初公布,在此制度下市场将进一步迈向市场导向及注重信息披露的质量,这将深化中国内地资本市场的开放性、活力和竞争力,从而巩固A股市场作为位列全球领先交易所之一的地位。

在港股市场方面,毕马威认为,中概股回归和生物科技公司上市仍然是市场焦点。毕马威表示,作为亚洲最大及全球第二大的生物科技筹资枢纽,香港的生物科技筹资和投资生态系统不断增长。截至3月24日,共有30家医疗保健及生命科学公司申请上市,其中包括12家未盈利生物科技公司申请,反映市场兴趣稳固。