图片来源视觉中国

图片来源视觉中国▎上市11年,28次股权交易、营收暴涨7倍、实控人累计套现1.4亿,处在“东数西算”成渝节点的依米康,究竟拥有多少“算力”?

作者/李瑞娜,编辑/崔文官

来源:钛媒体

筹谋11年,历经28次股权交易,偏安西南的依米康(300249.SZ)终于写出一个“等风来”的资本故事。

2月21日,国家发展改革委员会、中央网信办、国家能源局等部门联合印发通知,被誉为“数字时代南水北调”的“东数西算”战略正式启动。一时之间,众多IDC、云计算、基础软件等上市公司纷纷借这一概念迎来股价涨停。其中,也包括处于“东数西算”成渝节点的依米康。

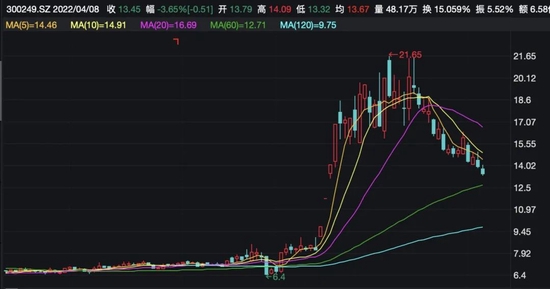

彼时,依米康趁势股价暴涨超2倍。然而,令人错愕的是,高位状态尚未维持几天,来自实控人之女的挥刀收割便令投资者们措手不及。Wind数据显示,截至4月8日收盘,依米康股价已从21.65元/股高位,回落至13.45元/股。

依米康

依米康日前,依米康发布2021年年报,归属上市公司的净利润同比118.19%的增长率再度将其拉回大众视线。但钛媒体梳理依米康上市以来历份公告发现,其年轻而庞大的数据产业竟与之前的28次股权交易密不可分,来自市场的业绩虚胖担忧也件件有迹可循……

并购来的“大数据”

在依米康官网上,“通过并购等措施,发展集团大数据业务,实现业绩发展”已经被列入公司经营的战略要点。

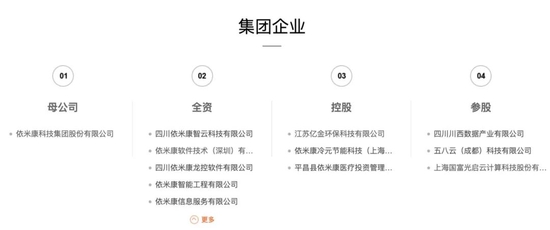

也正是通过不断并购,使得依米康从过去一家全资子公司桑瑞思,发展成麾下5家全资、3家控股、3家参股的集团企业。

依米康目前集团组成 数据来源:依米康官网

依米康目前集团组成 数据来源:依米康官网时间回到2010年,彼时的依米康全称还叫“四川依米康环境科技股份有限公司”,前身为设立于2002年的四川依米康制冷设备有限公司,以经营精密空调设备生产和精密环境工程承包为主业,当年营收仅为1.8亿元。

为扩大生产,依米康将目光瞄准刚刚于2009年开张的深圳创业板,并于2011年一举成为行业内首家A股上市企业,募集资金净额2.97亿元,超过计划募集资金1.57亿元。随后,这笔超募资金也成为依米康并购扩张的第一批粮草。

2011年,通信数据产业新一轮爆发袭来,完成上市的依米康依靠超募资金一路开挂:2011年分别耗资151万元、3315万元将四川多富与深圳龙控两家公司纳入报表;2012年,斥资450万元收购上海虹港30%股权,2013年,豪掷4233.00万元收购西安华西51.07%股权,并在收购后对其进行相应增资扩股。

2014年,超募资金耗尽后,依米康决定增发1611万股公司股份购买江苏亿金53%股权,并以 15.70 元/股的价格发行 306万股公司股份募集配套资金4807万元,为江苏亿金做增资准备。

为配合公司扩张计划,2018年2月,依米康甚至将公司名称由“四川依米康环境科技股份有限公司”变更为“依米康科技集团股份有限公司”,并在2015年至2021年,以平均每年4起并购交易的速度又将深圳龙控、上海虹港、西安华西的剩余股权,以及RFT、上海国富光启、北京资采、腾龙资产、华延芯光、VBT、北京数建、RTL、深圳龙控、云晟数据、川西数据等大数据产业链企业相关股权收入囊中。

钛媒体梳理发现,自2011年上市至今,依米康所进行的股权交易事件已达28次,涉及购买资产支出超4亿元,公司主业从过去的制冷设备一跃跨入信息数据领域。依米康在2021年年报中表示,公司已成为数据中心基础设施建设整体解决方案领导者,当年营收实现14.5亿元,是上市之初的8倍。

蹊跷的股权交易

值得一提的是,在上述28起股权交易中,却处处透露着令人不解的诡异。

钛媒体注意到,2016年5月,依米康无偿受让任少龙等人持有的腾龙资产100%股权后,又收到来自实控人孙屹峥、张菀夫妇一笔股票质押而来的2亿元借款,用于帮助腾龙资产收购华延芯光100%股权,收购总价款2.22亿元。

然而,5年后,依米康表示,因资金回笼需求将腾龙资产出售给腾龙数据,而后者实控人正是腾龙资产前东家任少龙。按照承债式转让方式,上述交易价款合计3.5亿元。

依米康直言,经初步测算,本次股权交易投资收益预计在5466.39-6260.26万元之间,对公司年度经营业绩具有积极影响,而从2016年收购腾龙资产到本次以股权转让的方式实现退出,这一交易预计为公司贡献收益累计约1亿元。

不过,依米康能否达成所愿尚未可知。根据2021年年报,这一交易仍在推动中,且交易对手腾龙数据2020年末净资产为-2.6亿元,2020年度净利润为-1.48亿元。庞大的资金压力下,龙腾数据要想筹措3.5亿元的本钱并非易事。

如果说一切顺利的前提下,腾龙资产的交易可以让依米康稳赚不赔,那么其关于北京资采的股权买卖就显得过于卑微。2016年2月,依米康宣布使用现金1530万元收购吴伟所持有的北京资采51%股权,以快速切入大数据技术及服务领域。2018年2月,北京资采又无偿受让北京数建100%股权,并对其增资400万元。

然而,9个月后,依米康却表示要将北京资采的全部股权卖回吴伟。根据2018年11月公告,这一交易转让价格跌至760万元,仅为当初购买时的5折。而截至2022年1月,这一交易已经完成。

对此,钛媒体发现,依米康当时并未对这一定价做出具体解释,只是出示信息,截至2018年9月底,北京资采营收规模从2016年底的1129.67万元上升至1242.46万元,但净利润则由2016年的58.10万元下降至-264.53万元。

与上述两家企业一样,股权被卖回原老板的还有依米康第一家全资子公司桑瑞思。2007年11月,依米康耗资800万从实控人孙屹峥、张菀夫妇手中取得注册资本同样为800万元的桑瑞思全部股权。从此,桑瑞思开始承担起公司精密环境工程承包及后来的医疗健康领域业务。

经过13年的发展,到2020年,桑瑞思的注册资本已经增加至1亿元,但依米康却在同年6月宣布,因“集中资源发展信息数据领域业务”,将其作价5137.38万元转让给孙屹峥、张菀夫妇。

公告显示,截至2020年4月30日评估基准日,桑瑞思账面资产价值3.45亿元,账面负债总额2.99亿元,所有者权益4617.68万元。

令人诧异的是,依米康与孙屹峥、张菀夫妇约定在2020年底前完成全部股权转让款的支付,但在2021年3月19日发布的2020年年报中,依米康表示已归还桑瑞思债务1亿元。

也就是说,孙屹峥、张菀前脚买走一个看似赔本500万元的企业,后脚就收到债务人良心发现送回的1亿元欠款,可谓“财运亨通”。

业绩“虚胖”烦恼

并购可以让上市公司快速做大,但不一定做强,依米康的烦恼也正基于此。

钛媒体梳理发现,尽管依米康营收已经由上市之初的1.8亿元跃居2020年的13.5亿元,但其合并报表上净利润却常年在低位徘徊,甚至在2019年与2020年连续两年亏损,亏损额分别为300万元、2.17亿元。

对于亏损原因,依米康分别归纳为工期较长、在建项目较多、应收账款回款低于预期、融资成本加大;以及信用减值损失、资产减值损失增加及本期毛利率下滑。这些均与长年并购落下的后遗症有关。

而日前依米康披露的2021年年报数据显示,报告期内业绩一举实现扭亏,营收、净利润、归属于上市公司的净利润分别为14.5亿元、1169.5万元、3020万元,同比增长7.67%、105.39%、118.19%。

不过,依米康的扭亏原因却并非经营能力大幅提升。依米康解释,2021年公司减少了应收账款、存货等资产项目减值损失的计提,同时在营收增长7.67%的情况下,营业总成本仅同比增长0.76%。

至于其一度推崇的“东数西算”概念,依米康则坦承:“东数西算”工程目前仍处于起步阶段,短期来看,目前工程的启动未对公司业务产生直接影响,长期来看,其对公司业绩的影响也存在较大的不确定性。

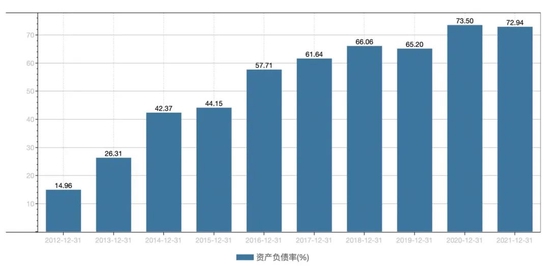

然而,长期为开拓信息数据领域的债务付出已经让依米康压力倍增。钛媒体统计,2012年至今,依米康资产负债率已经由2012年的14.96%攀升至2021年的72.94%。

近10年依米康资产负债率情况 数据来源:wind

近10年依米康资产负债率情况 数据来源:wind为缓解资金压力,除了变卖公司股权,依米康还试图发行可转换公司债券。2019年4月4日,依米康董事会会议通过了可转债议案,并于10月19日公布可转债预案(修订稿),拟募资2.98亿元,用于绿色精密空调和磁悬浮冷水主机智能制造建设项目、“绿色智慧云计算数据中心”产品和技术研究开发中心项目,以及补充流动资金。

遗憾的是,修订稿披露不足一周,依米康便于10月25日宣布“综合考虑市场环境的变化,结合公司目前的实际情况”,已向中国证监会申请撤回相关申请文件。

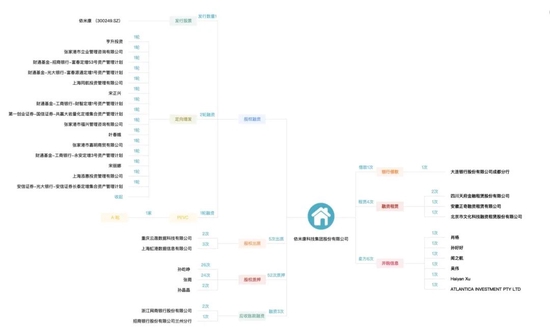

没了可转债的助力,依米康只得将融资手段伸向银行授信、定向增发、股权质押以及融资租赁等市场。Wind数据显示,上市以来依米康募集资金累计已达12亿元,其中直接融资5.35亿元,间接融资6.72亿元。

依米康融资图谱 数据来源:wind

依米康融资图谱 数据来源:wind奇怪的是,在技术立身的大数据领域中,依米康并没有将多少资金投入研发部门。年报显示,5年来,依米康研发投入一直维持在6000万元左右,营收占比分别为3.91%、5.25%、5.39%、4.57% 、4.02%。

谁在收割股市?

无论如何,经过一连串的股权交易之后,依米康的信息数据产业规模不断累积,甚至可以在未来的“东数西算”成渝节点中首屈一指。

2月21日,“东数西算”战略正式启动。“东数西算”中的“数”指数据,“算”指算力,即对数据的处理能力。类似于“西电东送”、“西气东输”、“南水北调”工程,自此,“东数西算”则将东部算力需求有序引导到西部正式提上日程。

风来了,投资者们纷纷把热情撒向包括依米康在内的概念股,其股价一度经历疯狂涨停。其中,2月8日至3月16日,依米康累计涨幅达到了203.3%。这一喜人的涨势也被依米康股东迅速捕获。

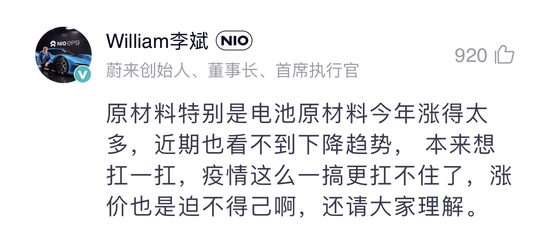

依米康股价变化 数据来源:wind

依米康股价变化 数据来源:wind2022年2月22日、2月23日、2月25日,依米康实控人孙屹峥、张菀之女孙好好,以集中竞价交易方式减持公司股份 321.61万 股、53.75万股、4万股,合计占公司总股本比例 0.87%,三天时间共套现超5500万元。

事实上,这并非来自实控人家庭的第一次减持。钛媒体注意到,2020年,孙好好与孙屹峥共计14次减持依米康股票,其中,孙好好累计套现1161.3万元,孙屹峥累计套现7267万元。

与此同时,作为改制设立发行人时,持股5%以上的主要发起人上海亨升,也在依米康的减持浪潮中“战绩”斐然。公开信息显示,2016年至2021年,上海亨升共计24次减持依米康股票,累计套现1.13亿元。

粗略计算可知,截至目前,来自依米康实控人家庭的股票减持所得约为1.4亿元,与主要股东上海亨升合计减持套现达2.53亿元。

反观依米康近五年来的分红额度,却从未有过如此大手笔。钛媒体注意到,2017年至2021年,依米康现金分红总额分别为1115万元、669万元、0元、0元、875万元,共计2659万元。