21世纪创投研究院 赵娜

近期,21世纪创投研究院团队从行业、地区、阶段三个维度分析今年一季度公开披露的693笔投融资交易。统计结果显示:

从融资企业所在行业看,科技与制造企业获得资本关注度最多,已披露的投融资交易中,有过半(54.26%)发生在该板块。

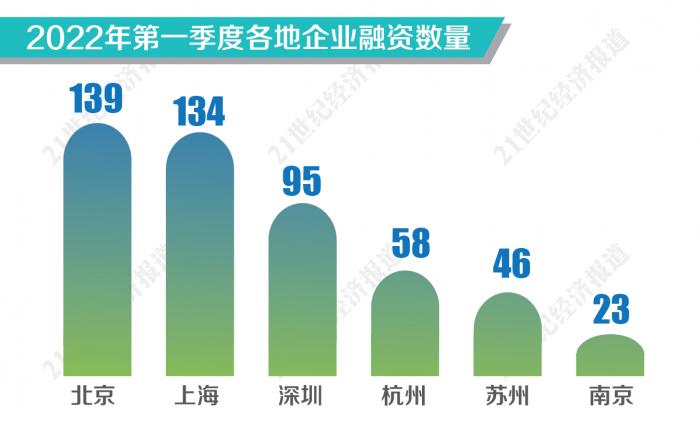

从企业区域分布看,长三角地区吸金效应明显,投融资交易数量占总量的超四成(44.16%),区域内的上海、杭州、苏州、南京均有超20笔新融资发生。

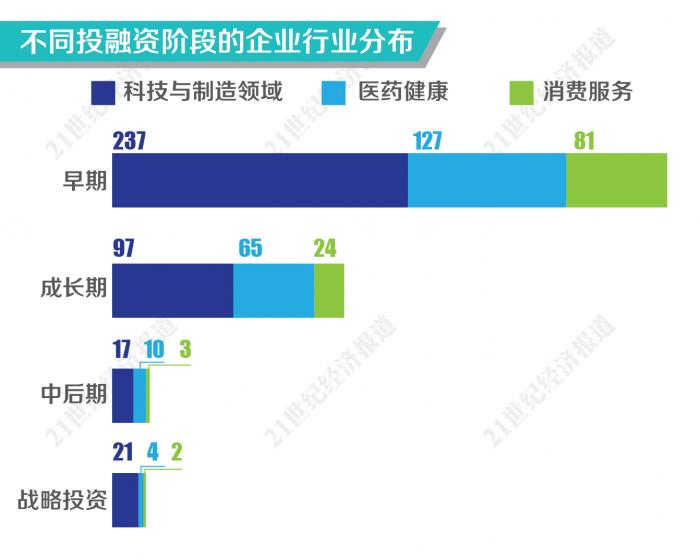

按投融资阶段分析,超六成(64.78%)的融资交易在A轮及以前的阶段。各阶段融资交易最多的都为科技与制造领域企业。

科技与制造占半壁江山

从资本流向的角度,当一二级市场估值倒挂,各路资金蜂拥至科技赛道,项目估值随之水涨船高,甚至刚浮出水面的创业公司就能获得上亿元的估值。

在科技和制造领域,随着国家加大对“专精特新”企业的培育力度,资金、人才、孵化平台搭建等方面的支持正在迅速铺开。在已培育的4762家国家级专精特新“小巨人”企业中,制造业相关企业数量占比超过七成。

在医药健康投资领域,生物医药以及整个生命健康大领域的投融资热度不减。与此同时,数字技术为医疗健康行业带来全新的增量。多重变革的推动下,医疗健康产业与数字世界进入深入耦合阶段。

在消费投资领域,诸多盛极一时的新消费品牌面临增长困境,融资步伐逐渐放缓。与此同时,米面油、肉蛋奶为代表的基础食材赛道,仍有诸多新品牌逆势获得资本的青睐。

今年一季度已披露的投融资交易中,有376笔发生在科技与制造领域,医药健康领域新融资为205笔,112笔为消费服务项目。值得注意的是,科技与制造领域投融资交易最多的地区是上海市,医药健康领域投融资交易最多的地区是北京市、消费服务领域投融资交易最多的地区是广东省。

各领域企业的详细区域分布看:

科技与制造领域,上海市共有80笔投融资交易,北京市、广东省均有73笔投融资交易,江苏省、浙江省、山东省分别有40笔、38、11笔新融资。

医药健康领域,投融资交易数量为北京市46笔、江苏省42笔、上海市35笔、广东省32笔、浙江省29笔。

消费服务领域,投融资交易数量为广东省28笔、北京市20笔、上海市19笔、浙江省11笔。

(2022年第一季度三大领域融资数量,据21世纪创投研究院不完全统计)

(2022年第一季度三大领域融资数量,据21世纪创投研究院不完全统计)长三角地区吸金效应明显

长三角是我国经济最发达的区域之一,近年对科技创新企业的支持力度持续加强,区域内企业投融资活跃。

按照城市看,北京、上海、深圳作为创新企业的重要聚集地,仍是最为热门的资本汇聚地。与此同时,杭州、苏州、南京的新产业新业态已成规模,区域内创新企业引来包括PE/VC在内的创新资本关注。

从资本流向角度,国家大力培育的“专精特新”小巨人企业是具有重要产业链价值的中小企业代表,这些企业也正在迎来创新资本的持续关注。目前已培育的4762家国家级专精特新“小巨人”企业中,注册地在长三角的企业占比超过1/4。

长三角地区吸金效应明显,上海、江苏、浙江、安徽三地分别有134、87、78和7笔新融资。区域内城市中,投融资活跃度排前列的为上海(134笔)、杭州(58笔)、苏州(46笔)、南京(23笔)。

京津冀投融资交易方面,北京市以139笔的数量绝对领先,天津市和河北省的投融资交易数量分别为6笔和3笔。

粤港澳地区企业共完成134笔新融资。最为活跃的城市是深圳市,区域内企业共披露95笔投融资交易。

其它资本多有关注的地区中,

山东省内企业已披露的投融资共14笔,其中包括7家青岛企业的新融资,且有6家为科技与制造企业。

西部地区的投融资主要发生在成都,共有11笔交易出现;西安的投融资交易有3笔,均为科技与制造领域企业。

湖北省内披露投融资交易的均为武汉企业。5笔投资融资交易中,有4家企业为科技与制造企业,1家为医药健康企业。

(据21世纪创投研究院不完全统计)

(据21世纪创投研究院不完全统计)企业早期融资占比超六成

近年来,PE/VC投资范式和投资逻辑在发生重大变化,一二级资本估值倒挂,资本套利红利不再,倒逼投资机构向早期阶段布局。

以提供股权融资为代表的早期风险投资机构能够为高成长性中小科技企业融资发挥作用。在投资人看来,无论从科技革命的迭代规律还是国家政策支持的动员能力来看,市场都正在迎来早期科技投资的“黄金时代”。

在前述分析多次提及的专精特新领域,科创板、北交所对专精特新企业投资退出具有重要意义。北交所拓宽了早期专精特新类高科技初创企业的退出渠道,进而降低了早期项目的投资风险。

已披露融资轮次的交易,早期投资(种子轮到A轮)融资共计445笔,成长期(B轮、C轮)融资共计185笔,中后期(D轮及以后)融资30笔,战略投资27笔。

从各融资阶段的企业行业分布看:

已披露融资主要是早期融资(占比64.78%),交易数量分布为科技与制造237笔、医药健康127笔、消费服务81笔。

成长期融资中,三大领域的分布情况为科技与制造97笔、医药健康65笔、消费服务24笔。

中后期融资中,三大领域的分布情况为科技与制造17笔、医药健康10笔、消费服务3笔。

战略投资中,三大领域的分布情况为科技与制造21笔、消费服务4笔、医药健康2笔。 (据21世纪创投研究院不完全统计)

(据21世纪创投研究院不完全统计)(作者:赵娜 编辑:林坤)