“(二三线企业)如果没有形成自己独具优势的技术和优质产品,仅凭扩大产能和低价策略参与竞争,对整体竞争态势不会有明显影响,关键还是要看技术看产品。”中国汽车工业协会副秘书长师建华对时代财经称。

编者按:

作为新能源车的“心脏”,动力电池的产业格局正加速重构。

一边厢,头部效应依然明显,宁德时代、比亚迪牢牢占据市场大头。在电池装机量激增背后,除了利润的大爆发,还有忙得像陀螺般的电池厂工人。另一边厢,资本正加速涌入这一赛道,不仅电池概念越来越香,且在车企和科技大厂的投资下,二三梯队的电池企业正酝酿更大的变局。玩家增多,电池厂间抢人大战也愈演愈烈。而在电池技术、市场风向不断演变下,不少“高校天坑专业”正在被唤醒。

时代财经汽车频道推出专题“风口下的电池行业:一场关于钱和人的战事”,一起看尽动力电池江湖的“刀光剑影”和“快意恩仇”。

二三梯队的动力电池企业,正在拼命追赶“宁王”。

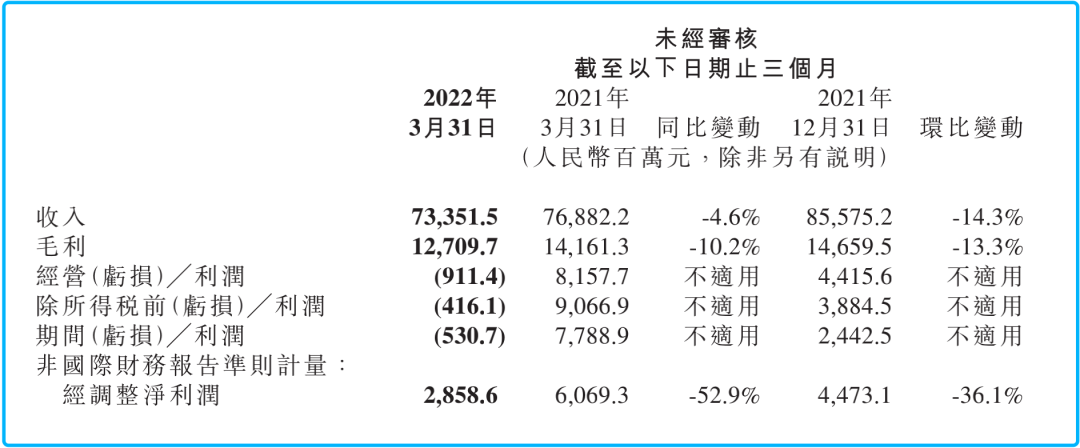

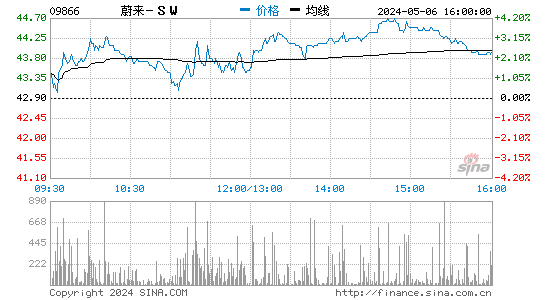

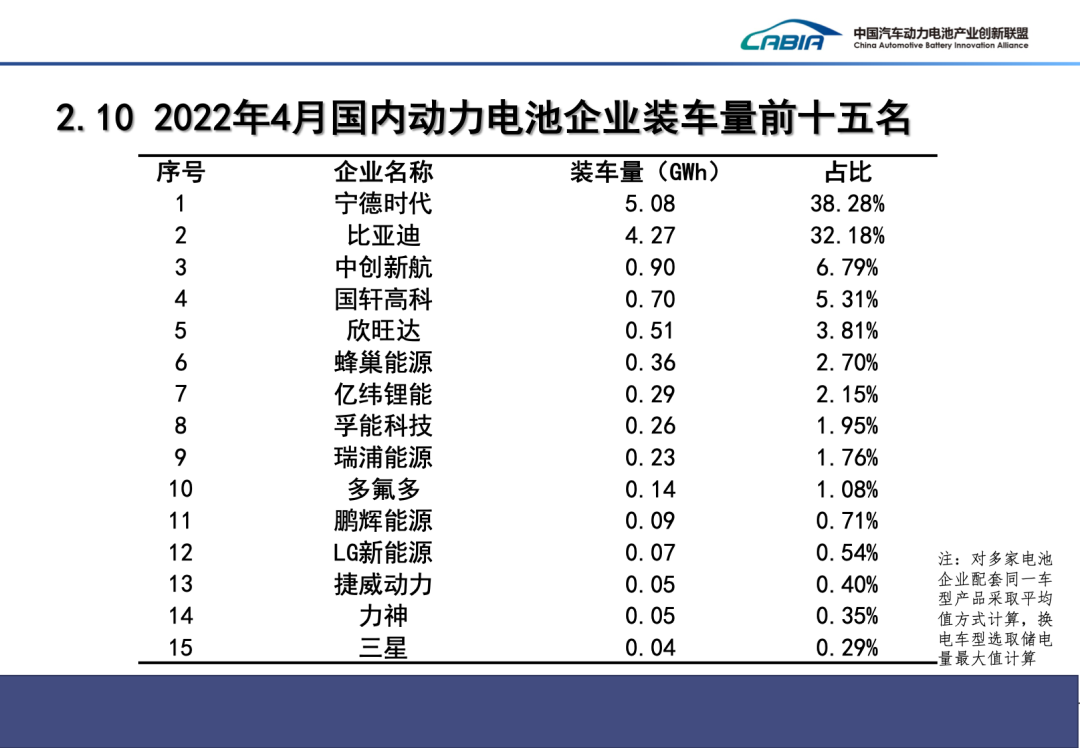

中国汽车动力电池产业创新联盟发布数据显示,今年4月,宁德时代国内动力电池装车量仍位居第一,但占比下滑,比亚迪紧随其后,两者市场占比只相差6%。第二梯队的中创新航、国轩高科等动力电池企业市场份额也有了明显的提升,排名前十的动力电池企业合计市场份额达到92.5%。

面对追兵,宁德时代如何接招,谁会是“宁王”的对手?

4月,比亚迪成最大黑马

4月国内动力电池企业装车量前十名中,宁德时代仍位居第一,但已不再具有绝对优势。

数据显示,或受疫情影响,4月宁德时代动力电池装车量为5.08GWh,市场占比38.28%,相比以往50%左右的比重有所下降。

户外液冷储能柜EnerOne。图片来自宁德时代官网

户外液冷储能柜EnerOne。图片来自宁德时代官网比亚迪则成为最大黑马。2021年,比亚迪动力电池装车量占比仅为16.2%,今年前3个月,这一占比达到21.24%。4月装车量更是达到4.27GWh,占比达32.18%,与宁德时代只差6%,步步紧追。

排名三到五位的,分别是中创新航、国轩高科和欣旺达。其中,中创新航动力电池装车量为0.9GWh,占比6.79%;国轩高科动力电池装车量为0.7GWh,占比5.31%;欣旺达动力电池装车量0.51GWh,占比3.81%。

此外,蜂巢能源、亿纬锂能、孚能科技、瑞浦能源、多氟多也入围4月国内动力电池企业装车量前十,占比分别为2.7%、2.15%、1.95%、1.76%、1.08%。

资本市场上,宁德时代的“追兵们”纷纷补充弹药,准备大干一场。

凭借长城汽车的背书,2021年,蜂巢能源完成了197.8亿元的融资,其估值已达460亿元。今年年初,蜂巢能源完成科创板IPO辅导备案,只等上市敲钟。

今年2月,欣旺达发布公告称,引入了19名投资者,造车新势力三强的“蔚小理”赫然在列。

3月份,中创新航提交赴港上市申请,计划筹集15亿美元的资金。这家公司发展走势迅猛,营收从2019年的17.34亿跃升至2021年的68.17亿元。

国轩高科也发布公告,将筹划境外发行全球存托凭证(GDR)并在瑞士证券交易所上市。此次筹资主要用在全球产业布局,计划在欧洲、北美等海外市场加大动力电池产能建设和配套产业建设,建设自己的动力电池生产线。

为了获得规模优势,各家企业纷纷扩产。按照规划,宁德时代的产能在2025年将达到670GWh,比亚迪和蜂巢能源的2025年产能规划目标将达到600GWh,中创新航2025年的产能目标为500GWh。仅这四家动力电池企业的产能之和在2025年就超过2300GWh。

图片来自中国动力电池产业创新联盟。

图片来自中国动力电池产业创新联盟。专利战与价格战打响

不过,二三梯队要撼动宁德时代霸主地位,绝非易事。动力电池企业之间除了争夺客户外,也在技术和人才等方面展开竞争。2021年宁德时代的研发费用为76.91亿元,在行业内仅次于比亚迪的106.27亿元,并推出了钠离子电池等新品,而比亚迪推出的刀片电池、中创新航为广汽供货的弹匣电池、蜂巢能源的无钴电池也都在应用上不断加速。

在装机量前十的动力电池企业中,蜂巢能源属于后起之秀,其2021年公布了多次扩产计划,并将2025年的产能目标上调至600GWh,这一目标直追宁德时代。

但在2022年初,蜂巢能源却因为“挖墙脚”被宁德时代告上法庭。宁德时代认为,2018年至2019年间,9名宁德时代员工在离职后分别加入保定亿新咨询服务有限公司和无锡天宏企业管理咨询有限公司,为蜂巢能源提供服务,违反了与其签订的《保密和竞业限制协议》,宁德时代要求这9名员工各赔偿违约金100万元。

上述9名员工在宁德时代分别担任过主任工程师、制造工程师、助理工程师和市场专员等职位,与宁德时代签订的竞业限制期在3个月至2年不等。

宁德时代德国工厂。图片来自宁德时代官网

宁德时代德国工厂。图片来自宁德时代官网时代财经梳理发现,从2017年至今,宁德时代作为原告的司法案件有30起,主要涉及竞业限制纠纷与专利纠纷。

2021年7月,宁德时代在此前以专利侵权为由起诉江苏塔菲尔并赢得诉讼后,随即向法院起诉中创新航专利侵权,其中涉及五项中国专利,涉及正极极片及电池、防爆装置等技术,并向对方索赔1.88亿元,而中创新航2021年全年利润仅为1.13亿元。

中创新航在招股书中称其缺乏依据,不会对公司产生重大不利影响。此外,2021年8月初,中创新航发布公告显示公司已向国家知识产权局申请上述五项专利权无效,正由后者进行审阅。

中创新航在装机量方面排名第三,是宁德时代的有力竞争者。在国内前十大动力电池企业中,中创新航也是唯一一家连续三年同比增长率超过100%的企业,处于高速发展期。

但在装机量迅速攀升的背后,中创新航却面临增收不增利的尴尬。随着补贴退坡和锂电池涨价,车企需要将成本进一步降低,为了拿到订单,二三线电池企业不得不打起价格战。

中创新航招股书显示,2021年中创新航动力电池销售均价为0.65元/Wh。而宁德时代2021年财报显示,动力电池系统营收914.91亿元,动力电池系统销量116.71GWh,动力电池系统均价为0.78元/Wh,明显高于中创新航。

以2021年动力电池的销售成本57.29亿元、销量9.31GWh测算,中创新航动力电池的成本为0.62元/Wh,其动力电池利润仅为0.03元/Wh。

据中创新航招股书分析,倘若原料价格继续攀升5%,2021年公司净利润将调减2.71亿元,直接变盈为亏。可见,中创新航对原材料价格上涨的抵御能力或已经很弱。

中创新航的另一个风险在于,其客户集中度较高,目前第一大客户为广汽集团。过去,广汽集团主要电池供应商为宁德时代,2020年下半年开始,广汽埃安新申报的车型中不再搭载宁德时代的电池,而以中创新航电池为主。

中创新航亮相欧洲智慧能源展。图片来自中创新航官网

中创新航亮相欧洲智慧能源展。图片来自中创新航官网中国汽车工业协会副秘书长师建华向时代财经表示,目前动力电池行业的竞争已经较为激烈,行业集中度不断上升,如果没有优势明显的产品推出,二三线企业挑战宁德时代的机会不大。“如果没有自己独具优势的技术和优质产品,仅凭扩大产能和低价策略参与竞争,对整体竞争态势不会有明显影响,关键还是要看技术看产品。”

宁德时代的全球对手:LG新能源与特斯拉?

除了国内动力电池企业外,在全球范围内,宁德时代还有更强的竞争者——LG新能源。

今年1月27日,LG新能源在韩交所上市,截至当日收盘,股价暴涨68%,总市值高达6240亿元人民币,成为仅次于三星电子的韩国市值第二高企业,从体量上来看,也是宁德时代真正意义上的对手。

2021年全年,LG新能源的总营收为17.85万亿韩元(约合949.52亿元),同比增长42%,营业利润为7685亿韩元(约合40.88亿元),营业利润率为4.3%。根据LG新能源的规划,其将在2022年实现8%的同比增速,总营收将达到19.2万亿韩元(约合1021.34亿元)。

LG新能源的业绩与宁德时代相比还有一定差距。宁德时代2021年归属于上市公司股东的净利润为140亿-165亿元,同比增长151%-196%;扣非净利润为120亿-140亿元,同比增长181%-228%。

但更加国际化的LG新能源仍是宁德时代的劲敌。截至目前,LG新能源在中国、韩国、美国、加拿大等地均布局了生产基地。按照规划,LG新能源在2025年的产能将达到430GWh。

有业内人士表示,宁德时代在2025年的规划产能为670GWh,但产能主要集中在中国市场。随着欧洲市场和北美市场叫停燃油车的销售,这将利好新能源汽车。LG新能源在全球布局方面优势明显,未来有机会在局部挑战宁德时代。

除了电池企业外,下场造电池、自建电池厂的主机厂会否成为“宁王”的劲敌?据时代财经梳理,包括特斯拉、广汽、大众等车企均布局了电池业务,前两家还都是宁德时代的客户。

2018年7月,广汽宣布和宁德时代在动力电池领域共同组建两家合资公司。与此同时,广汽开始加快自研电池工厂的布局。今年3月,广汽埃安自研动力电池试制线开建,项目总投资3.36亿元,预计于今年年底建成。公司表示,未来广汽埃安30%的高端电池将自研自产,而70%的中低端电池由外部电池企业代工。

特斯拉Model Y。图片来自特斯拉官网

特斯拉Model Y。图片来自特斯拉官网今年1月,特斯拉加州试点工厂生产出了第100万块4680锂电池,标志着新型电池已经进入规模量产阶段。而在近日,特斯拉向得州超级工厂附近的Model Y预订者发出邮件,告知其可以更改订单,选择将其订单改为配备4680电池和结构化电池组的Model Y全轮驱动版。

据NHK报道,松下计划在美国建设一座大型动力电池工厂,该工厂的投资金额高达数十亿美元,可能将为特斯拉生产4680电池。

特斯拉力推的4680电池是否会影响行业竞争态势?对此,乘联会秘书长崔东树向时代财经表示,特斯拉4680电池不仅在成本上有明显优势,在续航和充电上也有较大提升,是动力电池行业能量密度大幅提升的一种趋势。

“目前不少动力电池企业在扩大产能,但是行业趋势已经出现变化,如果盲目扩产可能会变得被动。建议企业谨慎扩产,而是把精力放在技术的提升上,跟上国际潮流趋势,防止被边缘化。”崔东树称。

宁德时代的“追兵”能否挑战“宁王”?一切尚未揭晓。