上市公司投资理财偏好已发生明显变化,银行理财产品认购金额占结构性存款的18%,占比大幅缩水。业界分析,这部分源于银行理财产品净值化转型,“打破刚兑”间接提升了配置风险及今年频频出现的理财产品破净

文|严沁雯

编辑|袁满

上市公司利用闲置资金进行理财从来不是新鲜事,但常因为种种原因备受市场关注。

今年以来,先有头部券商中信证券(600030.SH)斥资90亿元存定期获关注,后有行业龙头宁德时代(300750.SZ)拟以230亿元定增所募资金现金管理引争议。

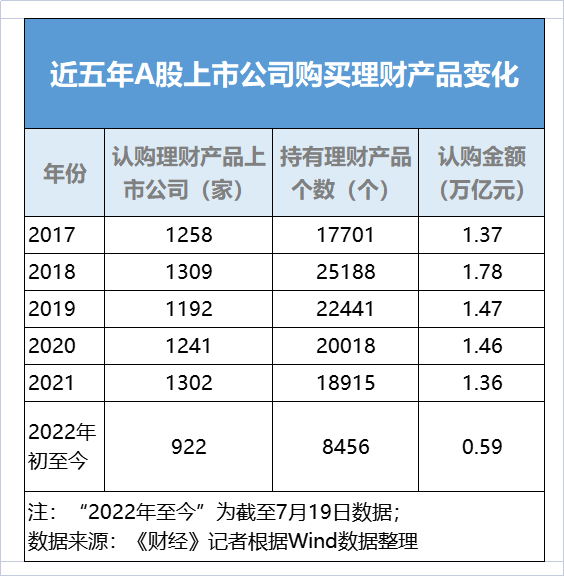

据《财经五月花》根据万得(Wind)数据梳理,年初至今(截至7月19日),A股共922家上市公司持有理财产品,数量为8456个,认购金额合计5895.19亿元(记者注:此处“理财产品”为根据Wind分类,既包括结构性存款等存款类产品,也包括银行理财、券商理财、信托等资管类产品,下同)。

上市公司为何热衷进行现金管理?什么产品最受青睐?近年来上市公司的资产偏好是否发生改变,当下又呈现出哪种趋势?

6000亿元理财金额买了啥?

据Wind数据显示,今年以来(截至7月19日),持有理财产品的A股上市公司共有922家,合计持有8456个理财产品,认购金额达5895.19亿元。

以当前认购金额大小排序,相较资管类产品,存款类产品更受欢迎。结构性存款以3851.08亿元的认购金额位居“榜首”,有747家上市公司购买了该类产品;在此之后的是银行理财,认购金额为704.03亿元,有228家上市公司购买;第三为证券公司理财,认购金额354.10亿元,有208家上市公司持有。

分公司来看,在持有产品数量方面,持有20个(含)理财产品的上市公司共有98家。在此之中,维科科技(301196.SZ)、江苏国泰(002091.SZ)、爱婴室(603214.SH)三家公司持有数量超过了100个。

在认购金额方面,认购金额在10亿元(含)以上的上市公司有155家,在此之中,江苏国泰及中国电信(601728.SH)两家公司的认购金额超过了100亿元。

具体来看,持有数量及认购金额均位列前茅的江苏国泰,热衷于购买结构性存款。Wind数据显示,年初至今,该公司所持148个产品皆为结构性存款,认购金额达179.98亿元,预计收益率在1.57%-5.52%之间。

认购金额突破100亿元的中国电信仅持有4个产品,皆为通知存款,认购金额达101.70亿元。Wind数据显示,预计收益率在1.85%-2.1%左右。

持有理财数量最多的维科科技“没有把鸡蛋放在一个篮子里”,其持有的200个产品既包括存款、结构性存款、通知存款等存款类产品,还包括银行理财、投资公司理财等资管类产品。Wind数据显示,合计认购金额29.57亿元,平均预计收益率在0.63%-2.46%之间。

爱婴室则是将资金投向银行理财、证券公司理财及投资公司理财三类产品。Wind数据显示,合计认购金额为13.62亿元,平均预计收益率在2.78%-3.4%左右。

上市公司为何钟情理财?

对于上市公司热衷理财的原因,不会有人比投资者更关心。

在“上证e互动”搜索“买理财”关键词,共出现598个问答。部分投资者质疑,公司投资理财产品为“懒政”,不利于公司经营发展。同时,有公司利用募集资金理财,有“圈钱”之嫌。

今年以来,有多家上市公司利用闲置资金进行现金管理的行为引发市场热议。最近一次是本就“自带流量”的行业龙头宁德时代。

根据其于6月27日晚间发布的公告,宁德时代计划使用不超过230亿元进行现金管理,投资安全性高、流动性好的保本型投资产品。拟投资的产品品种包括但不限于保本型理财产品、结构性存款、定期存款或大额存单等,持有期限不超过12个月。

按照原有计划,上述230亿元来自宁德时代定增所募资金,将用于扩产能和新技术等方向,并不包括现金管理,此举引发部分投资者质疑。

“投资项目的建设需要一定周期,利用闲置资金理财属于正常行为。”多名市场人士告诉《财经五月花》。

不过亦有业内人士指出,“企业投资行为会受到经济周期的影响,经济不景气时有一些企业会谨慎投资项目,将闲置资金进行理财,提高资金使用效率及现金投资收益。”

就在今年3月22日,工业富联(601138.SH)曾在公告中宣布,计划使用最高额度不超过476亿元闲置自有资金投资银行、银行理财子公司等金融机构发行的安全性高、流动性好、中短期(不超过一年)、保本的理财产品和结构性存款。

彼时,工业富联首席财务官兼董事会秘书郭俊宏在2021年度业绩报告媒体交流会上回应,全球经济正面临通货膨胀、经济周期性波动等风险,公司相关财务安排旨在提高资金使用率,对冲宏观风险。

另一方面,中信证券曾于今年2月在华夏银行购买共计80亿元定期存款。5月12日晚间,中信证券发布公告称,截至5月11日,公司已赎回其购买的所有固定期限存款,实现总收益3660.67万元。同时,中信证券表示将继续用10亿元购买中信银行的定期存款,预计存款利率为2%,预计收益为511.11万元。

中信证券对此表示,对暂时闲置的募集资金适时进行现金管理,可以提高资金使用效率,增加公司现金投资效益,为公司股东谋取更多的投资回报。

理财规模缩水24%,

银行理财产品已不是最爱

值得注意的是,A股上市公司对于理财产品的认购热情自2019年以来实际有所减退。

Wind数据显示,在认购理财产品上市公司数量变化不大的情况下,上市公司持有理财产品个数和认购金额均在2018年达到最高值,随后便呈下降趋势。年初至今,上市公司理财产品的整体认购规模更是较2021年同期出现明显下降。

2021年初至当年7月19日,共有1090家上市公司购买理财产品。其中,持有理财产品10534个,认购金额合计7823.55亿元,今年同比分别下滑约19.72%和24.36%。

对此,上海金融与发展实验室主任曾刚认为,除了有资产偏好改变的原因,受疫情等因素影响,当前上市公司整体现金流状况不及此前可能是主要原因。

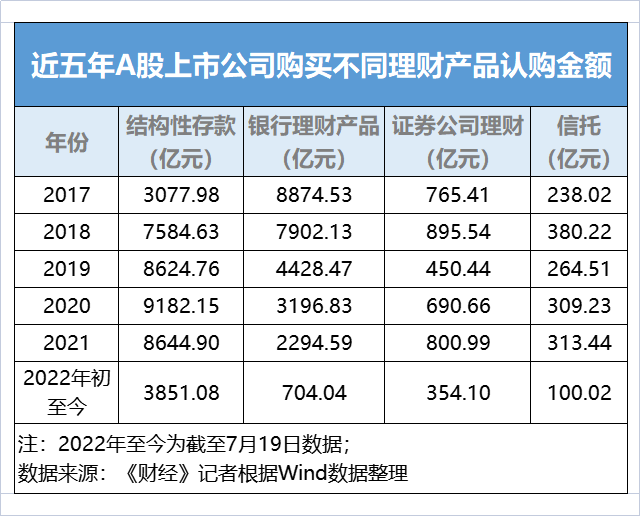

从当前情况来看,上市公司进行理财选择的产品以存款类产品居多,但回顾近五年的情况,A股上市公司资产偏好已发生明显变化。

《财经五月花》梳理了近五年来A股上市公司认购金额合计较大的四类产品,分别为结构性存款、银行理财产品、证券公司理财以及信托。值得注意的是,公司最青睐的理财方式逐渐由购买银行理财产品转变为结构性存款。

Wind数据显示,2017年A股上市公司对银行理财产品认购金额合计为8874.53亿元,彼时结构性存款认购金额为3077.98亿元,不及前者的一半;而在2019年之后,后者认购金额逐渐超过前者,到了2022年(截至7月19日),上市公司的银行理财产品认购金额仅为结构性存款认购金额的18%。

与此同时,年初至今,上市公司对信托类产品的认购金额也出现大幅下降,与2021年同期对比(193.73亿元),下滑幅度达48%。

曾刚告诉《财经五月花》,在资管新规之前,银行理财等资管类产品都能获得较高收益的固定回报。但在资管新规过后,一方面受非标投资限制等影响,收益出现下降,特别是信托类产品下降显著;另一方面在净值化转型下,“打破刚兑”间接提高了公司持有部分产品的风险。

“在此背景下,凸显了其他产品的优势,结构性存款产品可能更能满足企业的保本的理财需求。”曾刚进一步指出。

招联金融首席研究员、复旦大学金融研究院兼职研究员董希淼则表示,对于上市公司来说,稳健是首要考虑。年初以来上市公司认购金额等方面出现下滑,与资管类产品的净值波动有较大关系。“特别是4月份之前,受到资本市场波动加剧的影响,部分产品出现‘破净’现象,所以会减少这方面配置。”

今年3月下旬以来,受“股债双杀”影响,资管类产品因“破净”(记者注:净值低于1)备受市场关注。

Wind数据显示,截至7月19日,剔除近六个月无净值产品,在全市场32006只资管类产品中,900只产品“破净”,占比约为2.8%。相较3月时(近8%“破净”),“破净”状况已有明显改善。

(作者为《财经》记者)

题图来源| Pexels

版面编辑 | 李郝钰