目前又出现“硅料为王”的局面,也成为投资光伏行业无法绕过去的重要变量。

“别让硅料烫伤了整个光伏行业!”业内人士的警惕,没能阻挡今年硅料价格继续一路飙升。中国有色金属工业协会硅业分会7月20日发布的数据显示,该周国内单晶复投料价格区间在28.8万元/吨至31.0万元/吨,成交均价为29.76万元/吨,周环比涨幅为0.92%,进一步刷新前高。 相比2021年初8万元/吨的价格,硅料价格已经涨了2.5倍多,也越来越成为行业的不可承受之重。7月1日,关于光伏组件大厂(为抵抗上游涨价)停产的消息在市场迅速传播,引发了光伏板块的整体大跌。虽然隆基绿能、晶澳科技方面否认了这一说法,但确有二线组件厂向媒体证实了减产消息,侧面印证了部分组件厂亏损的艰难处境。不仅下游组件厂“绷不住了”,就连财大气粗、背负稳增长任务的央企客户也感受到了压力。根据通威7月25日公布的最新光伏电池片价格(涨价4-5分/瓦),如果下游光伏组件跟随涨价,则一线单晶组件的价格将全面超过2.1元/瓦。这一数字已经超过了不少下游电站投资商的投资收益率底线,亦有多位央企电站投资商人士在接受媒体采访时表示,因为高价组件降低了实际装机的进度。在7月的行业会议上,中国光伏行业协会的名誉理事长王勃华表示“(光伏产业链)价格问题已经给我们行业带来了严重的影响。”他还透露称,工信部已在牵头有关部门协调这一问题,“目前正在紧锣密鼓地进展之中。”从以上表态中足以看出光伏产业链失衡问题之严峻。回顾过往,2000年以来光伏行业已经历了“电池片为王”“硅片为王”等阶段,目前又出现“硅料为王”的局面,产业链失衡好像行业魔咒一般始终伴随和影响着行业的发展;也成为投资光伏行业无法绕过去的重要变量。光伏大年,需求超预期虽然遭遇了硅料价格暴涨,产业链失衡问题,但2022年仍将大概率是个光伏“大年”。根据国家能源局发布的全国电力工业统计数据,6月光伏新增装机7.17GW,同比增长131.2%;1-6月光伏累计新增装机30.88GW,同比增长137.4%。出口方面,王勃华在7月中国光伏行业协会主办的会议上披露,今年上半年我国光伏产品出口总额约259亿元,同比增长约113%。据此,光伏行业协会预测,2022年我国光伏新增装机量预计为85-100GW,同比增长将达到60%-89%,较此前预测调高10 GW。

相比2021年初8万元/吨的价格,硅料价格已经涨了2.5倍多,也越来越成为行业的不可承受之重。7月1日,关于光伏组件大厂(为抵抗上游涨价)停产的消息在市场迅速传播,引发了光伏板块的整体大跌。虽然隆基绿能、晶澳科技方面否认了这一说法,但确有二线组件厂向媒体证实了减产消息,侧面印证了部分组件厂亏损的艰难处境。不仅下游组件厂“绷不住了”,就连财大气粗、背负稳增长任务的央企客户也感受到了压力。根据通威7月25日公布的最新光伏电池片价格(涨价4-5分/瓦),如果下游光伏组件跟随涨价,则一线单晶组件的价格将全面超过2.1元/瓦。这一数字已经超过了不少下游电站投资商的投资收益率底线,亦有多位央企电站投资商人士在接受媒体采访时表示,因为高价组件降低了实际装机的进度。在7月的行业会议上,中国光伏行业协会的名誉理事长王勃华表示“(光伏产业链)价格问题已经给我们行业带来了严重的影响。”他还透露称,工信部已在牵头有关部门协调这一问题,“目前正在紧锣密鼓地进展之中。”从以上表态中足以看出光伏产业链失衡问题之严峻。回顾过往,2000年以来光伏行业已经历了“电池片为王”“硅片为王”等阶段,目前又出现“硅料为王”的局面,产业链失衡好像行业魔咒一般始终伴随和影响着行业的发展;也成为投资光伏行业无法绕过去的重要变量。光伏大年,需求超预期虽然遭遇了硅料价格暴涨,产业链失衡问题,但2022年仍将大概率是个光伏“大年”。根据国家能源局发布的全国电力工业统计数据,6月光伏新增装机7.17GW,同比增长131.2%;1-6月光伏累计新增装机30.88GW,同比增长137.4%。出口方面,王勃华在7月中国光伏行业协会主办的会议上披露,今年上半年我国光伏产品出口总额约259亿元,同比增长约113%。据此,光伏行业协会预测,2022年我国光伏新增装机量预计为85-100GW,同比增长将达到60%-89%,较此前预测调高10 GW。 在今年整体经济增速放缓、不确定性增加的大背景下,光伏赛道的高增长实属难得,这也是光伏能够获得资本市场追捧的关键原因之一。公开数据显示,光伏ETF(515790)自4月低点以来最高反弹了75.2%,大幅跑赢大盘。为何在硅料价格高位且持续上涨的背景下,国内外市场的光伏需求还能够快速增长、高度景气?实际上,今年的光伏下游需求超出不少人的预期,这与今年特殊的市场环境不无关系。在国外市场,突发的俄乌战争导致了欧洲能源成本和电价飙升,光伏发电的收益率由此得以提升,经济性更强。在传统能源受限的背景下,欧洲各国继续加大新能源建设的意愿也更加强烈。据统计,欧洲各国2022年5月的电价较2021年初上涨达到100-330%。对应一季度,欧洲进口我国光伏组件达到了16.7GW,和去年同期的上年6.8GW相比,增长了145%。在国内市场,双碳战略引导下,央企的光伏电站的建设本身就带有一定的政治任务色彩;而今年以来,中央经济工作会议释放“适度超前开展基础设施投资”信号下,“新基建”政策的主要方向落在了新能源电力建设上,央企为完成任务选择“牺牲”一定的收益率,也带动了光伏装机量的快速增长。去年市场普遍预计,随着2022年新增产能落地,硅料价格将会大幅下滑,带动整个行业的繁荣。这一点在通威股份的股价上也有所反应,由于今年硅料降价的悲观预期,其股价曾一度受到压制。但最终,俄乌战争带来的欧洲光伏需求、新基建政策带来的国内光伏需求一起,造成了光伏产品需求的增长,硅料价格非但没有下降,反而继续飙升,最终影响到了整个行业。拥硅为王,产业链负重今年以来,硅料价格持续上涨,成为“行业热点中的热点”。这不仅仅因为其高价影响下游需求,还因为其作为当前产业链中话语权最高的瓶颈环节,会深刻影响到光伏产业链其他环节玩家的业绩表现。目前光伏产业链四大重要环节——硅料、硅片、电池片和组件中,除了硅料严重供不应求外,其他环节则处于产能相对过剩的状况,因此对于上游硅料的涨价并不能做到很好的传导,利润也会因此受到程度不一的影响。根据已披露的中报预告,硅料厂商通威股份2022年上半年归属于上市公司股东的净利润预计120亿~125亿元,同比增长304.62%~321.48%;大全能源2022年上半年归属于上市公司股东的净利润为94亿~96亿元,同比增长335.03%~344.28%,可谓赚得盆满钵满。相比之下,“光伏茅”隆基绿能差距立现。隆基绿能走一体化路线,在硅片、电池片、组件环节均有布局,今年上半年,其预计归母净利润63亿~66亿元,仅同比增长26%~32%。这一数据不仅远落后于国内装机量增速,也落后于其营收增速。也因此有业内人士感叹,“光伏全产业链60%(的利润)都被硅料赚走了。”需要指出的是,当下玩家们的业绩是在上半年光伏需求高度景气的背景下实现的。目前硅料价格仍居高位,下游需求受到抑制,下半年的装机量必然受到影响,全年的装机目标也有可能无法完成,这也会反过来影响到光伏厂商的业绩表现。因此虽然从长期来看,当下的“拥硅为王”只是光伏星辰大海中的小小浪花,但从短期来看,硅料价格暴涨,对未来半年整个行业的景气度和其他环节的利润,都存在明显的负面影响。且硅料价格目前仍未出现明显下跌的趋势。7月27日,硅业分会公布的多晶硅料最新报价显示,本周硅料价格不变,但硅业分会同时指出,7月由于硅料产量出现年内首次下降,供不应求的程度只增未减。当下市场对于对年内硅料价格走势也观点不一。看空者认为今年下半年或四季度硅料价格将逐步回落。而看多者如通威股份董事长谢毅曾表示,“今年,(甚至)可能明年硅料供给都将处于偏紧状态”。一般而言,产业链的自我调节机制是会通过下游下调开工率来倒逼上游降价,目前也有部分二线组件厂商传出减产的消息,但究竟何时作用于上游硅料,仍需时间验证。据PV InfoLink预测,2022年初、2022年底和2023年底的硅料环节的产能规模分别为264GW、442GW和663GW,今年和明年的增幅分别将达67%和50%。博弈背后,利益的失衡对于硅料涨价这一“热点中的热点”,行业内人士众说纷纭:有观点认为,上游硅料厂家涸泽而渔,行业“苦硅料久矣”,监管应该出手干预,使价格回归合理区间。也有观点认为,料行业并没有垄断现象,价格是由供需关系形成的,供需关系变了价格自然会下降。此前硅料企业也曾长期承受亏损,因此应该尊重市场机制。据王勃华透露,工信部已在牵头有关部门协调(硅料涨价),或许能够一定程度上缓解产业链失衡的问题。市场机制也已经在发挥其调节作用。除了老玩家纷纷扩产外,硅料环节的高利润已经吸引了青海丽豪、润阳股份、宝丰集团、新疆晶诺、合盛硅业、信义玻璃等新玩家入场投资,不过由于硅料厂从建设到达产一般需要一年半以上时间,新产能要投入市场仍需时日。长期来看,在快速发展的行业中,产业链各环节之间产能不匹配的问题会普遍且长期存在。如前文所言,在硅料、硅片、电池片和组件四个环节中,自2000年以来光伏行业已经先后经历了“电池片为王”、“硅片为王”、“硅料为王”的局面,硅料不是第一个,也不会是最后一个。当下也有不少业内人士担忧,目前多晶硅投资过热将会导致产能过剩,进而导致硅料企业退出倒闭,将对行业再次造成伤害。在此背景下,无法强行改变市场运行机制,能做的就是合理引导,探索建立供应链协调保障的长效机制,避免单一环节过冷和过热。

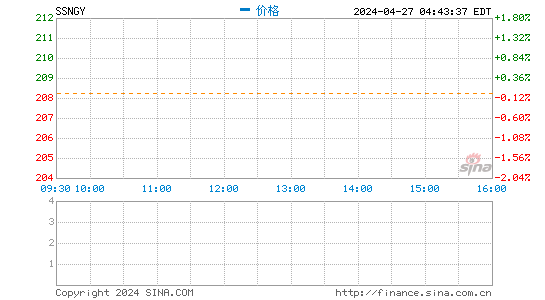

在今年整体经济增速放缓、不确定性增加的大背景下,光伏赛道的高增长实属难得,这也是光伏能够获得资本市场追捧的关键原因之一。公开数据显示,光伏ETF(515790)自4月低点以来最高反弹了75.2%,大幅跑赢大盘。为何在硅料价格高位且持续上涨的背景下,国内外市场的光伏需求还能够快速增长、高度景气?实际上,今年的光伏下游需求超出不少人的预期,这与今年特殊的市场环境不无关系。在国外市场,突发的俄乌战争导致了欧洲能源成本和电价飙升,光伏发电的收益率由此得以提升,经济性更强。在传统能源受限的背景下,欧洲各国继续加大新能源建设的意愿也更加强烈。据统计,欧洲各国2022年5月的电价较2021年初上涨达到100-330%。对应一季度,欧洲进口我国光伏组件达到了16.7GW,和去年同期的上年6.8GW相比,增长了145%。在国内市场,双碳战略引导下,央企的光伏电站的建设本身就带有一定的政治任务色彩;而今年以来,中央经济工作会议释放“适度超前开展基础设施投资”信号下,“新基建”政策的主要方向落在了新能源电力建设上,央企为完成任务选择“牺牲”一定的收益率,也带动了光伏装机量的快速增长。去年市场普遍预计,随着2022年新增产能落地,硅料价格将会大幅下滑,带动整个行业的繁荣。这一点在通威股份的股价上也有所反应,由于今年硅料降价的悲观预期,其股价曾一度受到压制。但最终,俄乌战争带来的欧洲光伏需求、新基建政策带来的国内光伏需求一起,造成了光伏产品需求的增长,硅料价格非但没有下降,反而继续飙升,最终影响到了整个行业。拥硅为王,产业链负重今年以来,硅料价格持续上涨,成为“行业热点中的热点”。这不仅仅因为其高价影响下游需求,还因为其作为当前产业链中话语权最高的瓶颈环节,会深刻影响到光伏产业链其他环节玩家的业绩表现。目前光伏产业链四大重要环节——硅料、硅片、电池片和组件中,除了硅料严重供不应求外,其他环节则处于产能相对过剩的状况,因此对于上游硅料的涨价并不能做到很好的传导,利润也会因此受到程度不一的影响。根据已披露的中报预告,硅料厂商通威股份2022年上半年归属于上市公司股东的净利润预计120亿~125亿元,同比增长304.62%~321.48%;大全能源2022年上半年归属于上市公司股东的净利润为94亿~96亿元,同比增长335.03%~344.28%,可谓赚得盆满钵满。相比之下,“光伏茅”隆基绿能差距立现。隆基绿能走一体化路线,在硅片、电池片、组件环节均有布局,今年上半年,其预计归母净利润63亿~66亿元,仅同比增长26%~32%。这一数据不仅远落后于国内装机量增速,也落后于其营收增速。也因此有业内人士感叹,“光伏全产业链60%(的利润)都被硅料赚走了。”需要指出的是,当下玩家们的业绩是在上半年光伏需求高度景气的背景下实现的。目前硅料价格仍居高位,下游需求受到抑制,下半年的装机量必然受到影响,全年的装机目标也有可能无法完成,这也会反过来影响到光伏厂商的业绩表现。因此虽然从长期来看,当下的“拥硅为王”只是光伏星辰大海中的小小浪花,但从短期来看,硅料价格暴涨,对未来半年整个行业的景气度和其他环节的利润,都存在明显的负面影响。且硅料价格目前仍未出现明显下跌的趋势。7月27日,硅业分会公布的多晶硅料最新报价显示,本周硅料价格不变,但硅业分会同时指出,7月由于硅料产量出现年内首次下降,供不应求的程度只增未减。当下市场对于对年内硅料价格走势也观点不一。看空者认为今年下半年或四季度硅料价格将逐步回落。而看多者如通威股份董事长谢毅曾表示,“今年,(甚至)可能明年硅料供给都将处于偏紧状态”。一般而言,产业链的自我调节机制是会通过下游下调开工率来倒逼上游降价,目前也有部分二线组件厂商传出减产的消息,但究竟何时作用于上游硅料,仍需时间验证。据PV InfoLink预测,2022年初、2022年底和2023年底的硅料环节的产能规模分别为264GW、442GW和663GW,今年和明年的增幅分别将达67%和50%。博弈背后,利益的失衡对于硅料涨价这一“热点中的热点”,行业内人士众说纷纭:有观点认为,上游硅料厂家涸泽而渔,行业“苦硅料久矣”,监管应该出手干预,使价格回归合理区间。也有观点认为,料行业并没有垄断现象,价格是由供需关系形成的,供需关系变了价格自然会下降。此前硅料企业也曾长期承受亏损,因此应该尊重市场机制。据王勃华透露,工信部已在牵头有关部门协调(硅料涨价),或许能够一定程度上缓解产业链失衡的问题。市场机制也已经在发挥其调节作用。除了老玩家纷纷扩产外,硅料环节的高利润已经吸引了青海丽豪、润阳股份、宝丰集团、新疆晶诺、合盛硅业、信义玻璃等新玩家入场投资,不过由于硅料厂从建设到达产一般需要一年半以上时间,新产能要投入市场仍需时日。长期来看,在快速发展的行业中,产业链各环节之间产能不匹配的问题会普遍且长期存在。如前文所言,在硅料、硅片、电池片和组件四个环节中,自2000年以来光伏行业已经先后经历了“电池片为王”、“硅片为王”、“硅料为王”的局面,硅料不是第一个,也不会是最后一个。当下也有不少业内人士担忧,目前多晶硅投资过热将会导致产能过剩,进而导致硅料企业退出倒闭,将对行业再次造成伤害。在此背景下,无法强行改变市场运行机制,能做的就是合理引导,探索建立供应链协调保障的长效机制,避免单一环节过冷和过热。 光伏ETF表现(2022年1月至今)对于光伏投资者来说,则不得不接受产业链失衡给行业带来的种种负面影响,由此造成的小高潮和小低谷,以及市场暂时的过冷和过热。短期来看,产业链的博弈和利润最大化或许是关键因素,但从长期来看,在光伏行业的星辰大海之路上,技术进步、效率提升和成本降低才是最核心的竞争力。

光伏ETF表现(2022年1月至今)对于光伏投资者来说,则不得不接受产业链失衡给行业带来的种种负面影响,由此造成的小高潮和小低谷,以及市场暂时的过冷和过热。短期来看,产业链的博弈和利润最大化或许是关键因素,但从长期来看,在光伏行业的星辰大海之路上,技术进步、效率提升和成本降低才是最核心的竞争力。