全球四大设备厂商加速入驻。

编者按:本文来自微信公众号 半导体行业观察(ID:icbank),作者:龚佳佳,创业邦经授权转载。

设备和材料一向是韩国半导体产业的痛点和弱点。韩国仁荷大学材料科学与工程教授曾发布一篇《国内半导体材料与设备行业现状及分析》文章,对于韩国材料设备难以发展,其认为最大原因在于缺少人才和经验。

不同于其他领域,材料装备行业技术密集度更高、融合性强,目前设备大国像美国、日本都已经过了所谓的“成套”产业(组装电视机和洗衣机等)的初级阶段,中国、越南、韩国等由于发展较晚,除非充分培养出具备物理、化学、化学工程、材料、电子等多种知识、经验丰富的专业劳动力,否则很难发展。

还有一个原因就是韩国半导体产业的结构性问题,高度集中于内存,但与其他国家隔绝。曾有一位不愿透露姓名的半导体设备制造商的负责人说:“应该说,除了三星电子和SK海力士合作伙伴之外,几乎没有什么地方可以盈利。这在一定程度上也阻碍了韩国半导体设备产业的发展。

韩国设备产业的发展难,从国产化率方面就体现的淋漓尽致。2006年一篇《韩国半导体设备及原材料产业中长期发展战略》论文提到,在韩国半导体设备的国产化率上,以2004年为基准,停留在18%线。而半导体设备技术培训中心资料显示,2021年韩国半导体设备国产化率仍为20%,清洗领域(材料、零件、设备)的技术相对薄弱。这意味着,经过了快20年的发展,韩国半导体设备国产化率仅提升了2%,可见设备领域发展之艰难。

要说刺激韩国发力半导体设备的“导火索”,当属2019年的“日韩半导体之争”,被设备强国日本扼住半导体发展的咽喉,使得韩国意识到了设备国产化的重要性。据韩媒joongang 2018年报道,韩国半导体设备产业的国产化率仅为18.2%,与上述数据进行对比,不难发现,韩国半导体设备产业在经过2019年日韩半导体之争,终于开始有了新进展。

最直观的就是政策方面的支持,2019年8月,韩国政府公布了《加强材料、零部件和设备竞争力的措施》,以摆脱依赖外部的产业结构。该措施包含注入国家资源和能力的措施,如预算、财政、税收、区位和特殊法规,以解决国内材料、零部件和设备行业的结构性短板。此外,措施中还包含了多项扶持政策,但最重要的是支持建立供需企业与需求企业强强合作模式,增强材料、零部件和装备产业的整体竞争力。

而就在近日,韩国政府又表示,在未来五年内将向芯片行业投资 340 万亿韩元(2590 亿美元)铺平道路,并在该领域培养超过 150,000 名技术工人,计划到2030年实现芯片产业50%的关键材料、零部件和设备国产化。

据SEMI去年数据显示,预计韩国今年将在半导体晶圆厂设备上投资300亿美元(35.106万亿韩元),成为世界上最大的逐国投资。

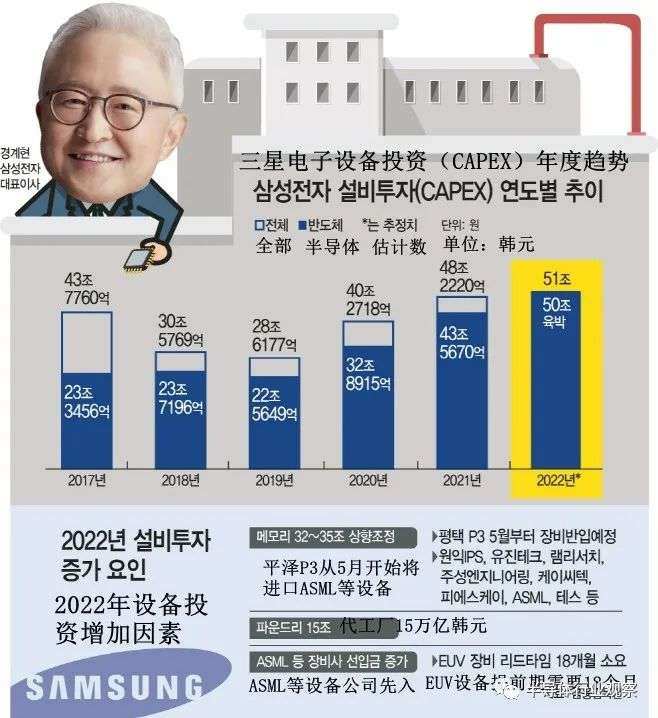

与政策相对应的是企业的大幅投资。据韩媒asiatoday报道,以三星电子总裁桂京铉为首的半导体业务的设施投资额今年有望达到50万亿韩元,而其去年半导体设施投资数额则超过43万亿韩元。

三星电子设备投资年度趋势 图源:asiatoday

三星电子设备投资年度趋势 图源:asiatoday此外,据日经中文网去年9月报道,三星电子和出资对象企业提交给韩国证券交易所的业务报告书显示,2020年7月至2021年9月,三星电子至少已对8家韩国上市企业和1家上市企业的子公司出资,共计达到9家,其中设备厂商包括半导体测试设备厂商YIK Corporation、晶圆研磨设备厂商KC Tech、真空泵设备厂商LOT Vacuum、晶圆清洗相关设备厂商New Power Plasma。

与此同时,SK海力士也保持着保守的投资立场,2018年在半导体设施上投资17.38万亿韩元,2019年减少至12.747万亿韩元,2020年减少至9.89万亿韩元,2021年增加至13.4万亿韩元。据 Kiwoom Securities 称,SK 海力士今年的设施投资预计将比上年增加 47%,达到 17 万亿韩元。

据韩国经济新闻网报道,SK集团决定在半导体、电动汽车电池、绿色能源、生物技术等4大领域向美国投资290亿美元。其中,150亿美元将用于半导体领域,SK集团的半导体子公司SK海力士计划在美国建设存储器半导体尖端封装制造设备和研发(R&D)中心。

经过3年的研发和投入,今年第一季度韩国设备销售额以 51.5 亿美元(约合 64.452 亿韩元)排名全球第二。

从半导体设备工艺发展来说,目前在前道设备方面,韩国设备厂商的技术处于生产核心的蚀刻、清洗和沉积工艺的60-80%水平,用于沉积工艺的热处理设备在全球市场上具有竞争力,但曝光设备、离子注入设备和测量分析设备技术基础薄弱。而在后道设备领域,韩国设备厂商总体处于竞争水平。韩国产业技术评价与企划院表示,这是因为由于技术差距和投资成本负担,韩国公司已将注意力集中在进入门槛相对较低的工艺上。

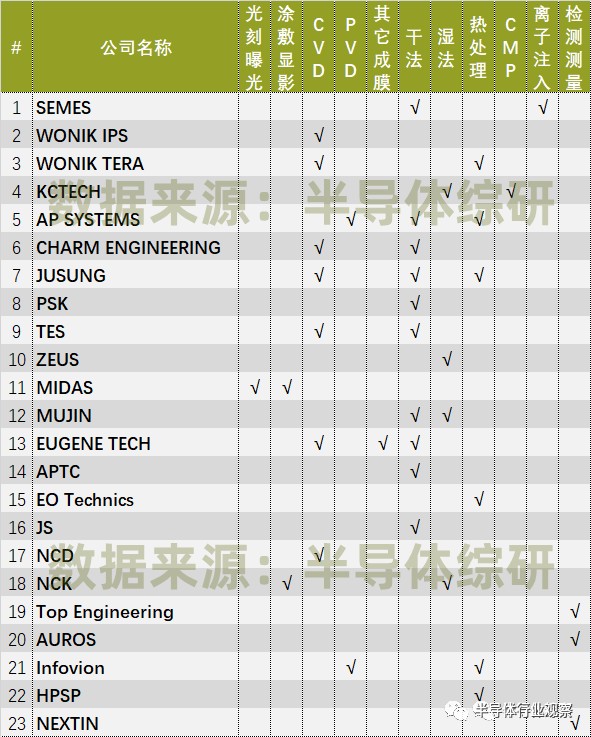

这一点,可以从日前半导体综研整理的韩国半导体前道设备供应商名单,以及韩国产业技术评价与企划院韩国半导体材料技术水平及国产化率窥知一二。

韩国半导体前道设备供应商名单 图源:半导体综研

韩国半导体前道设备供应商名单 图源:半导体综研

按主要半导体工艺、国内技术水平、国产化率划分的设备制造商(单位:%) 译自:韩国产业技术评价与规划研究所 制图:半导体行业观察

从上述两张图可以看出,韩国半导体前道设备厂商主要集中在沉积、热处理领域,相对于光刻曝光、离子注入,以及测量、分析设备,沉积、热处理和平整化设备国产化率较高。

在半导体狂热的2021年,韩国设备厂商也取得不菲的成绩,据韩媒The Elec 去年8月对韩国国内31家半导体设备公司第二季度业绩的分析,季度销售额超过1000亿韩元的设备厂商从2020年的5家增加到2021年的9家,包括 SEMES、Wonik IPS、SFA、KC、AP Systems、PSK、EO Technics、Hanmi Semiconductor 和 TES。销售额增长超过三位数的五家公司是 YIK、New Power Plasma、Jusung Engineering、Intek Plus 和 Exicon。这里笔者简单介绍几家韩国设备厂商:

SEMES成立于1993年,是三星电子旗下的一家半导体设备供应商,同时也是韩国最大的设备制造商,生产核心半导体和显示器设备,连续6年进入世界装备行业TOP 10,目标是到2030年销售额达到5万亿韩元,进入全球TOP 5。目前,Semes的产品主要包括半导体前道工序领域的清洗(LOTUS、BLUEICE PRIME)、Phototrack(OMEGA-S、OMEGA-K)、蚀刻(Michelan O3、Michelan C4)设备,还有后道工序的Bonder、Probe、Test Handler等设备。

据TheElec报道,三星电子的芯片制造设备子公司Semes周五表示,其2021年全年的收入为3.12万亿韩元,营业利润为3533亿韩元。据BusinessKorea去年4月报道,SEMES正计划建造一座新的研发中心,旨在帮助三星在半导体设备领域实现独立。

Wonik IPS成立于1991年,主要提供等离子化学气相沉积(PECVD)设备。2020年10月,Wonik IPS 首次量产了新型金属 CVD 设备“NOA”,并向 SK 海力士青州 M15 供应,Wonik IPS 的此次量产实现了韩国装备行业以往从未商业化的金属 CVD 设备的韩国国产化。2021年9月,Wonik IPS用于QD显示的干式蚀刻设备获得了三星显示认可。

PSK是一家半导体设备公司,主要生产用于半导体蚀刻工艺的光刻胶去除设备(PRStrip)和氧化膜去除设备(干洗)。在半导体设备类别中,PSK主要适用的产品是Wafer Fabrication Equipment:Dry Strip、Dry Cleaning、New Hard Mask Strip、Wafer edge clean、Etch Back、Power Device Etch。在半导体制造工艺等离子dry strip (光刻胶剥离系统领域) 中始终保持世界第一的市场占有率。

去年下旬,PSK 完成了“Bevel Etcher(斜面蚀刻设备)”的开发。从2020年开始,PSK为美国半导体公司的系统半导体工艺供应带材设备。CEO Lee 表示:“在半导体领域,我们计划将我们的业务从存储器扩展到系统半导体,并将我们的设备产品组合从剥离设备扩展到清洁和蚀刻设备。

除此之外,Jusung Engineering 早在2017 年的时候就开发了原子层沉积设备 (ALD),并提供给系统半导体制造商,2021年销售额为3772亿韩元,同比增长218.3%。;Tes是一家制造半导体制造设备的公司,生产用于在半导体工艺过程中通过处理晶圆来制造芯片的预处理核心设备,其主要客户是三星电子和SK海力士,并有望进军气体蚀刻设备的代工,为 DRAM 提供新的薄膜级 PECVD 设备。

在后道设备领域,除了SEMES外,HANMI也是一家较大的后道设备厂商。HANMI成立于1980年,在“视觉贴装设备”市场中排名第一,在后工序中切割和检查晶圆,并专注于“EMI屏蔽设备”。去年第二季度,HANMI成功实现了EMI屏蔽设备“微锯设备”的国产化,获得了三星电机、Chip Packing Technology、UTAC等客户,并首次投产。

此外,EO Technics成立于1989年,主要从事开发和生产用于半导体、显示器和PCB制造工程的激光和设备;Intek Plus 是一家半导体后端工艺视觉检测设备制造商,2020年赢得了京瓷和伊比登等日本新客户的设备订单,今年大田新工厂投产时,设备产能有望翻番;Genesem 是一家后处理设备制造商,2016年开发了EMI屏蔽设备,据了解新设备16并行非内存测试处理器也在去年第二季度供应给韩国OSAT公司。

除了本地设备厂商崛起,近些年AMAT、ASML、Lam Research,以及东京电子等全球半导体设备厂商也在加速入住韩国,韩媒分析原因,主要有以下两大方面:

一是设备厂商意识到加强与主要半导体厂商合作的重要性。2020年这场疫情让人们感受到了格局的多变性,以及“绑定”的重要性,汽车厂商开始与芯片企业绑定,芯片企业开始与晶圆代工厂绑定,似乎只有“绑定”才能给他们在这动荡的局面下带来安全感。

更重要的是,存储半导体产业本身就是一个高度依赖设备的领域,存储器半导体厂70%的投资都用于设备,然而像三星电子、SK海力士等韩国半导体制造商生产线上安装的设备60%以上依赖进口。这就意味着,如果您花费 30 万亿韩元建造工厂,那么您将花费 21 万亿韩元购买设备,其中近13万亿韩元是由外国公司赚取的。对于设备厂商来说,存储强国韩国自然就成为了需要维护合作关系的大国。

二是设备厂商普遍认为三星电子和SK海力士在全球存储半导体市场的领导地位不会改变。韩国是当之无愧的存储大国,占据全球近70%的内存半导体市场份额,即便当下存储整体市场属于下行周期,但三星和SK海力士作为响当当的存储头部企业,拥有技术领先优势和强大的定价能力,因此比中小企业拥有更强大的抗风险能力,可以迎接下一波存储行业的热潮。这点从三星和SK海力士财报也能看出,即便存储处于下行周期,但是两家企业二季度的财报依旧再创新纪录。

此外,韩国在晶圆代工领域也在快马加鞭追赶,目前以18%的份额在晶圆代工市场居世界第二。

上述两点,其实在四大设备厂商的选址中也可以得到很好的体现。

全球最大的半导体设备制造商应用材料公司(AMAT)7月6日正式宣布,将与韩国产业通商资源部和京畿道共同在韩国设立研发(R&D)中心。招商引资的具体地点、规模和时机尚未确定,但预计将在拥有龙仁、平泽、华城、利川等半导体中心的京畿道建设高科技研发中心。据韩媒ddaily报道,Applied Korea 首席执行官 Mark Lee 强调:“我们在韩国建立了研发中心,以加强我们的技术领先地位并支持半导体行业的未来发展。”据悉,新研发中心投入运营后,有望轻松为韩国半导体企业生产定制化产品。

图源:ddaily

图源:ddailyLam Research 则于今年4 月在京畿道龙仁市开设了韩国技术中心,在美国和欧洲研究机构的水平上建造的,负责开发最先进的设备。Lam Research 于 2011 年成立了 Lam Research Manufacturing Korea Production Corporation,并于 2003 年开始将主要零部件供应商本地化给韩国公司。2018年,林研技术培训中心成立。Lam Research Manufacturing Korea 继乌山和龙仁之后运营华城工厂,将其在韩国的设备生产能力提高了一倍。今年2月,Lam Research还宣布将在韩国生产用于下一代晶体管结构栅环(GAA)工艺的高选择性精密蚀刻设备。

东京电子(TEL)于 2020 年在京畿道平泽市设立了平泽技术支持中心,并计划从今年4月起投资1000亿韩元,大规模扩建华城的研发设施。

ASML也开始了全面的韩国投资,其在2021年11月宣布,到2024年将在京畿道华城投资2400亿韩元,打造一个高科技半导体集群。今年4月,ASML首席执行官Peter Wennink还拜访韩国,据韩联社报道,韩国京畿道华城援引Wennink的话表示,“ASML华城半导体集群进展顺利”。

结合四大半导体厂商的选址,可以看出基本都在京畿道华城,靠近三星电子和SK海力士的半导体生产设施,因此有望缩短合作距离,和设备技术开发时间,最大限度提高效率。

随着全球材料和设备公司在韩国建立基地,即使在全球物流困难等不可预测的风险的情况下,韩国半导体制造商也有望避免对材料和设备的供需造成致命打击,从而促进供应链稳定性。尤其在这设备紧缺的当下,核心半导体设备的交付延迟,在一定程度上也影响了三星电子和 SK 海力士的工厂扩建计划。TrendForce曾表示,(由于设备交付延迟),半导体扩张计划将推迟约2至9个月。

不得不说,无论是对于韩国,还是对于我国,半导体设备产业的发展注定是道阻且长,但作为半导体产业链的关键一环,无论如何都不可轻易放弃。更重要的是,当前这个晶圆厂遍地开花的时代,或许会给半导体设备厂商带来更多的机遇和挑战。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系[email protected]。