图/ic

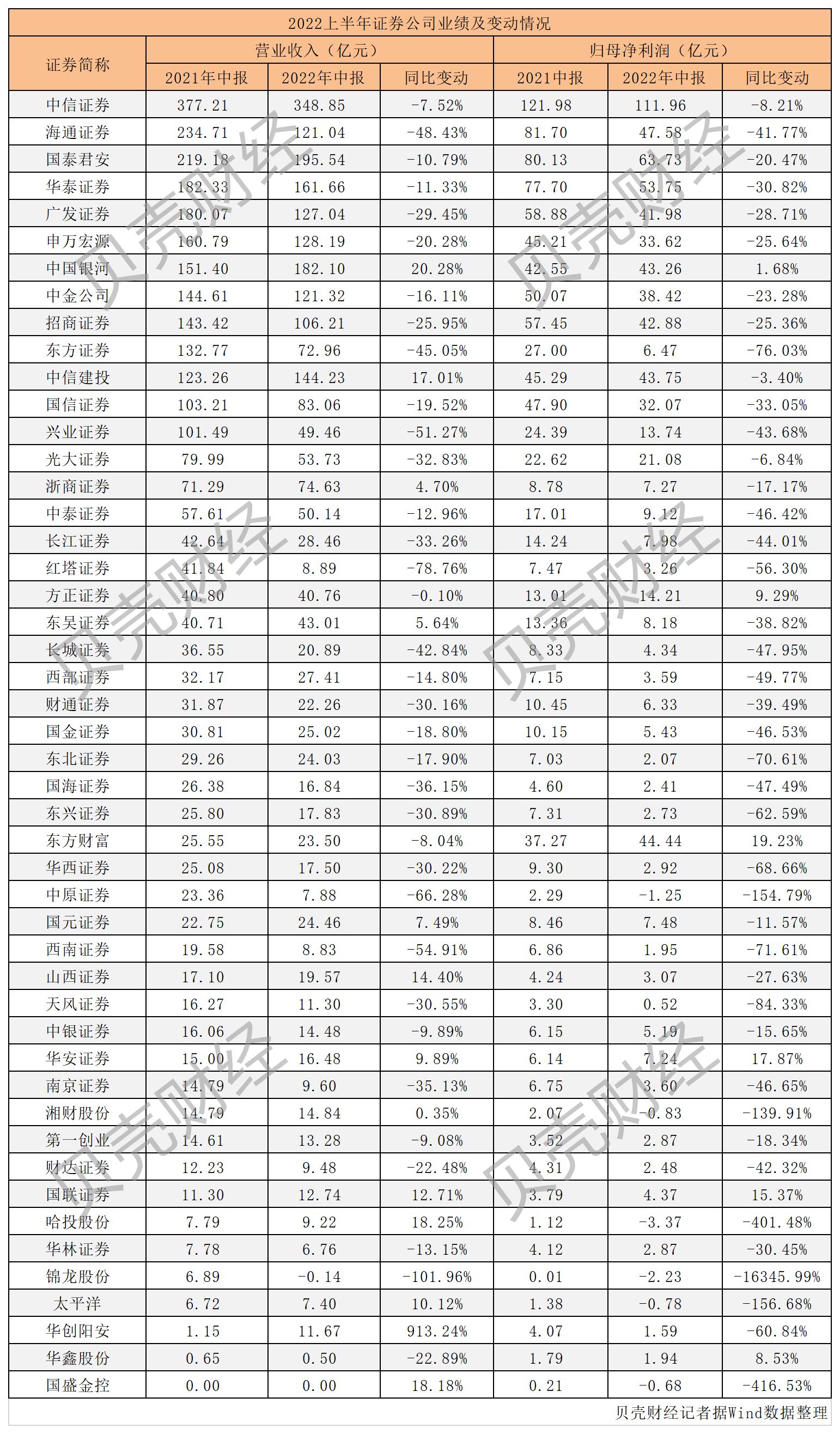

图/ic2022年券商“中考”成绩已经全部出炉,相比2021年,券商行业进入“小年”?

整体来看,券商业绩表现失速,头部券商也不例外。由此,整体排名也出现大变动,海通证券从第2下滑至第9。在净利前十的券商中,仅中国银河的净利润出现了正增长,2022年上半年净赚43.26亿。

具体来看,自营业务依然是券商业绩的分水岭,同时,自营业务也是上半年拖累券商业绩的关键因素。

10家券商营收超过百亿元,相比去年同期减少3家

2022年上半年绝大多数券商业绩按下“刹车键”。据中证协数据显示,140家券商2022年上半年实现营收2059.19亿元,同比下滑11%,实现净利润811.95亿元,同比下滑10%。

贝壳财经记者据Wind数据显示,目前A股上市券商已全部披露“中考成绩单”,10家券商营收超过百亿元,相比2021年上半年减少了3家。

中信证券“一哥”地位依然稳坐,上半年实现营收348.85亿元,国泰君安、中国银河和华泰证券紧随其后,营收均在150亿-200亿元之间,上半年营收200亿-300亿元的券商缺位。此外,中信建投、申万宏源、广发证券、中金公司、海通证券、招商证券6家券商营收超过百亿。

从营收增速来看,7成券商营收增速出现负增长,上年同期增长强劲的红塔证券、中原证券营收出现了较大幅度的下滑,此外,兴业证券、西南证券同比下滑超过50%。头部券商中,仅中国银河和中信建投的营收增速实现正增长,海通证券和东方证券的营收出现了超过45%的下滑。

伴随着业绩的变动,券商的排名也随之变动,尤其是头部券商排位出现了较大变化。相比2021年来看,营业收入前十的券商中,海通证券从第2名下滑至第9名,广发证券下滑了两名,而中信建投从第11名跻身第5名,中国银河跳跃至第三名,国泰君安从探花变成了榜眼,东方证券则退出前十之列。

整体来看,在中小券商中,排位变化相对频繁且幅度较大。红塔证券排名出现23个位次的变化,从2021年同期的第18名下滑至第41名、中原证券和西南证券下滑超过10个名次,前者下滑至第43名,后者下滑至第42名。

与此同时,国元证券、山西证券、湘财股份、国联证券、华创阳安、华安证券都出现了至少5个名次的跃升。

从净利润来看,中信证券实现营收111.96亿元,是上半年唯一一个净利超过百亿的券商,相比第二名国泰君安超出了48亿元。整体来看,大部分券商实现了盈利,国盛金控、太平洋、湘财股份、中原证券、锦龙股份、哈投股份等多家券商止盈转亏。

从净利润增速来看,互联网券商东方财富净利润实现了19.23%的同比增长,华安证券、国联证券、方正证券、华鑫股份的同比增速均超过5%,而24家券商净利润出现了超过40%的下滑。

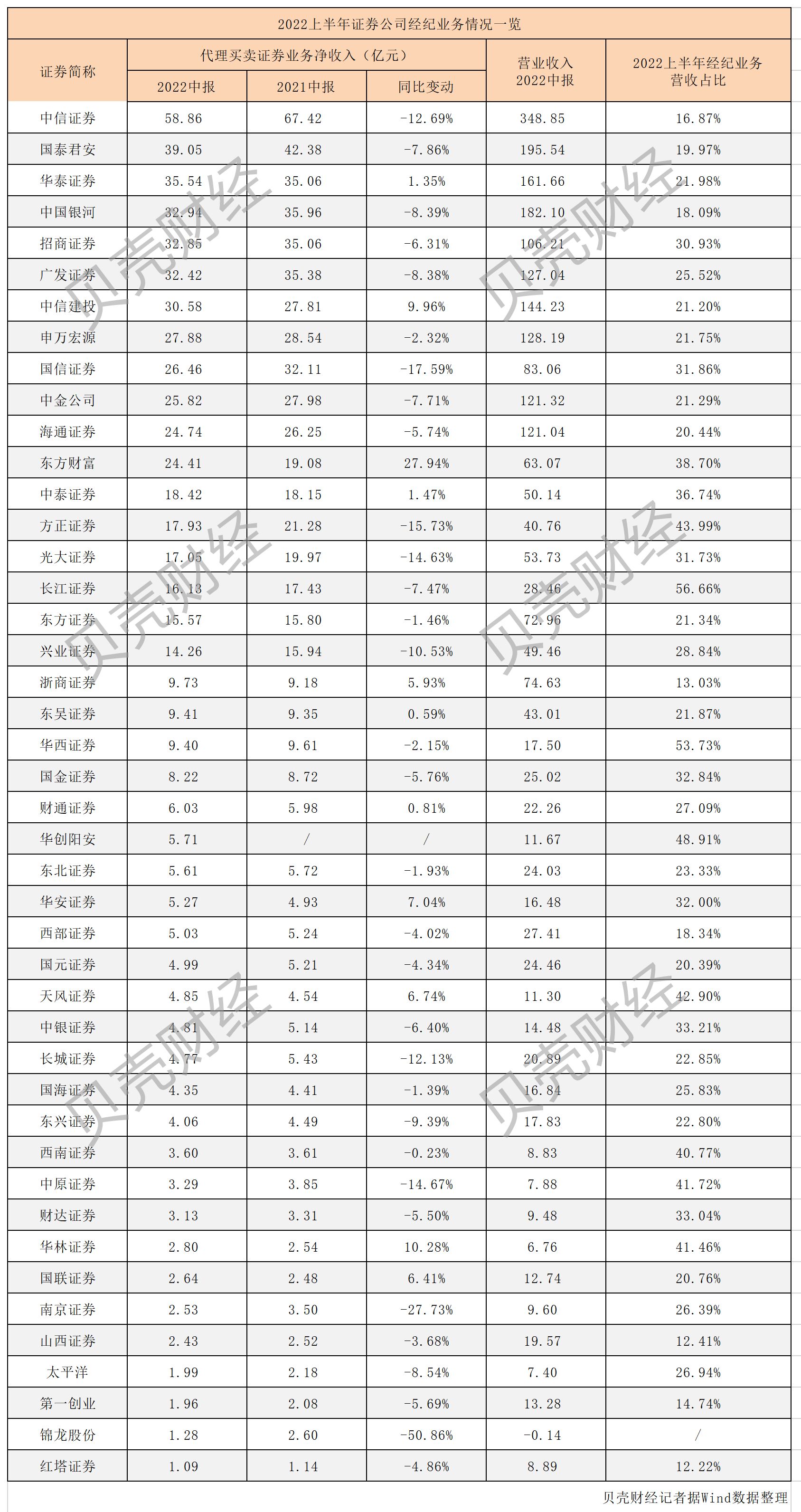

经纪业务营收重回第一宝座,中小券商经纪业务依赖度高

传统经纪业务营收重新占据券商第一大收入来源。

据中证协数据显示,2022年上半年证券行业实现代理买卖证券业务净收入(含交易单元席位租赁)583.07亿元,同比微增0.46%。联合资信研报指出,沪深交易量仍保持在历史高位,但佣金率的持续下降以及代销金融产品收入下降拖累了经纪业务收入的增长。

贝壳财经记者据Wind数据统计,中信证券代理买卖证券业务净收入以58.86亿元位列第一,同比下滑12.69%。国泰君安、华泰证劵、中国银河、招商证券、广发证券和中信建投6家券商紧随其后,代理买卖证券业务净收入超过30亿元。

头部券商中,中信建投和华泰证券代理买卖证券业务净收入呈现正增长,其余皆出现不同程度的下滑。从所有上市券商来看,锦龙股份下滑速度最快,该业务营收直接腰斩,南京证券下滑27.73%,国信证券下滑17.59%,还有方正证券、中原证券等多家券商同比下滑10%以上。

从经纪业务的营收占比来看,中小券商仍对经纪业务依赖度较高,长江证券、华西证券的代理买卖证券业务净收入占据营收的半壁江山,方正证券、天风证券、中原证券、华林证券、西南证券的这一业务营收占比超过40%。

上半年营收靠前的10家券商代理买卖证券业务净收入占营收的平均比重为21.8%,其中,中信证券这一业务占比最小,只有16.87%,国泰君安和中国银河的占比也低于20%;招商证券占比最高,达30.93%,广发证券占比也在25.52%。

业内指出,从竞争态势看,证券行业的集中、分化持续加剧,头部券商以其综合优势占据行业顶端,而中小券商则通过集聚优势资源,深耕细分领域、细分业务,打造差异化的竞争优势。

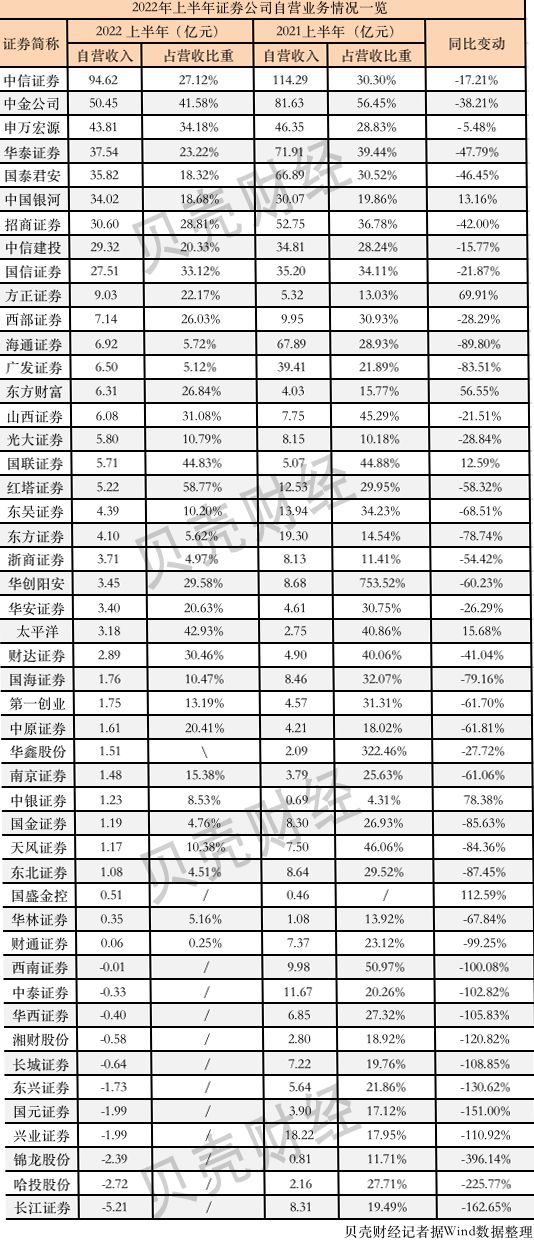

自营业务普遍下滑,拖累券商业绩增长

“券商业务出现波动,跟市场的结构性投资机会有关,这一点尤其在自营业务上分化比较明显。”川财证券陈雳表示。

上半年,自营业务成为拖累券商业绩的关键因素,多家券商在中报中表示,营业收入变动的主要原因是自营业务收入同比下滑。中证协数据显示,上半年证券公司实现证券投资收益(含公允价值变动)429.79亿元,同比下滑62%,具体来看,自营业务收入相比2021年同期减少了268亿元。

贝壳财经记者据“自营收入=投资净收益+公允价值变动净收益-对联营企业和合营企业的投资收益”公式统计,中信证券自营业务以94.62亿元的收入位列第一,中金公司和申万宏源分别以50.45亿元、43.81亿元的收入位列第二、第三。

整体来看,券商自营业务普遍下滑,长江证券、兴业证券、国元证券等11家券商自营业务亏损,此外,还有国海证券、国金证券、海通证券、东北证券等27家券商的自营业务收入降幅超过20%。

仅中银证券、方正证券、东方财富、太平洋证券、中国银河、国联证券和国盛金控7家券商自营业务同比实现正增长,前三家券商自营业务收入涨幅超过50%,其中,中银证券自营收入同比增长78%。

头部券商中,仅中国银河一家自营业务实现增长,其余皆出现下滑,其中,海通证券下滑90%左右,广发证券下滑84%,华泰证券和国泰君安、招商证券下滑均超过40%。

在陈雳看来,自营业务的核心竞争力在于投研能力和风控水平,各家管理人之间风格和水平存在着差异。

从自营业务所占比重来看,红塔证券自营业务收入占比接近6成,国联证券、太平洋证券和中金公司的自营业务占比超过40%。营收排名前十券商的平均自营收入占比为22.31%,其中,中金公司自营业务占比最高,达到41.58%,不过相比上年同期已经有所优化。

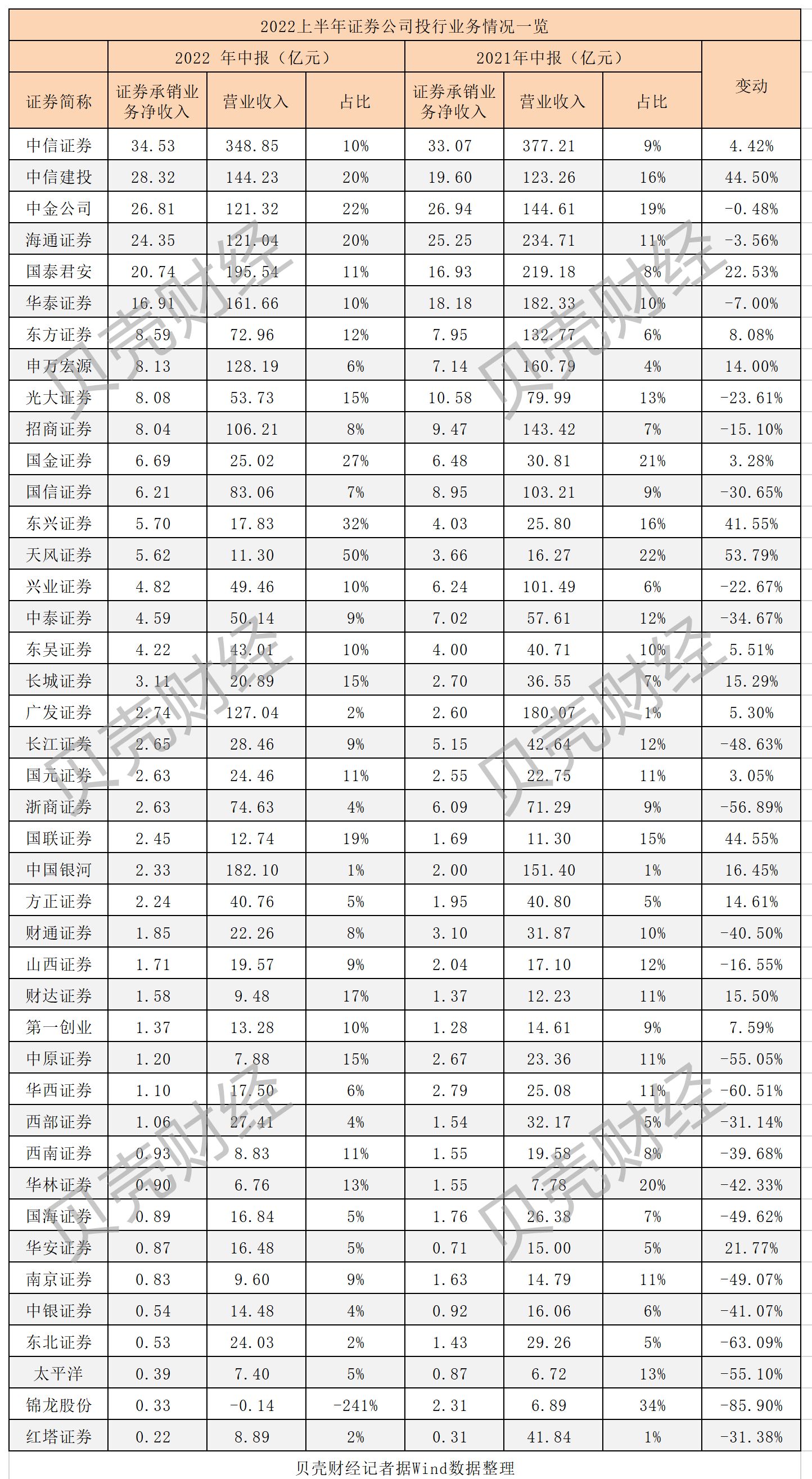

投行业务与上年同期持平,券商开始寻找业务增量

中证协数据显示,上半年证券行业实现证券承销与保荐业务净收入267.71亿元,和2021年同期的267.81亿元基本持平。

具体到各家券商,投行业务收入增减不一。中信证券依然位列第一,上半年实现证券承销业务净收入34.53亿元,中信建投和中金公司紧随其后,证券承销业务净收入分别为28.32亿元和26.81亿元,还有海通证券、国泰君安两家券商这一收入超过20亿元。

营收排名前十的券商中,仅招商证券、海通证券、华泰证券和中金公司投行收入出现下滑,其中,招商证券证券承销业务净收入下滑达到15%,华泰证券和海通证券分别下滑7%和4%,中金公司和上年保持持平。

与此同时,中信建投的证券承销业务净收入出现了44.50%的增长,国泰君安也出现了22.53%的增长,中国银河和申万宏源也出现了10%以上的增长。

逾20家上市券商的投行收入出现了下滑,其中多为中小上市券商,中原证券、太平洋证券、浙商证券、华西证券、东北证券和锦龙股份7家券商的投行业务收入下滑超过50%。

从投行业务营收占比来看,2022年头部券商的投行业务占比出现了普遍提升。具体来看,中金公司的投行业务营收占比最高,达到22%,海通证券、中信建投的投行业务占比也达到20%,与此同时,中国银河、广发证券的投行业务依然是短板,占比低于3%,申万宏源、招商证券投行业务占比不到10%。

值得注意的是,在投行业务中,不少券商正在寻找新的增长点,积极开展北交所保荐承销业务,头部券商也欲分一杯羹。

比如,2022年上半年,中信证券作为保荐机构申报4单北交所IPO项目,作为新三板主办券商已提交4家企业挂牌申请;持续督导的挂牌公司共19家;海通证券也持续推进北交所业务,积极拓展“专精特新”企业,目前在审项目3单,储备项目5单。

证券板块如何走出此轮行情?

从资本市场的表现来看,证券行业板块整体表现不佳。

据Wind数据显示,2022年上半年,申万证券行业指数下跌16.66%,44家券商股价呈现下跌状态,国盛金控平盘,仅华林证券、华鑫股份、光大证券3家收涨,其中华林证券涨幅最高,达到12.03%,其他两家涨幅在6%左右。

具体来看,16家券商上半年股价跌幅超过20%,其中财达证券、东方证券和兴业证券领跌,三者跌幅接近30%。

拉长时间来看,2008年至今,券商行业经历了5次比较大的涨幅(40%),那么券商如何走出此轮低谷?

瑞银证券分析师曹海峰指出,复盘过去15年5轮的券商行情,券商走出行情的必要条件包括三个方面,一是流动性充裕;二是经济底部企稳;三是券商行业政策利好。目前来看,流动性较充裕:八月以来,R007/DR007均值位于1.3%左右,同时5、6月M2同比增长在11%左右;随着疫情的缓和以及各行业利好政策落地,经济也在逐步的复苏中,社融结构也逐步改善;此外,券商行业政策方面的利好持续。

“全面注册制只是时间问题,券商板块股价处于历史大底。”曹海峰表示。

新京报贝壳财经记者胡萌编辑陈莉校对柳宝庆