原标题:如何读懂沃森生物(下):复盘两次重大争议项目,无法摆正“利”“义”之道的李云春

图片来源:Pexels-Artem Podrez

图片来源:Pexels-Artem Podrez李云春和他的沃森生物7年前(2013)从惠生投资手里买到“嘉和生物”和“上海泽润”时绝不会想到,日后这是给他们带来巨大声誉损失的资产。讽刺的是,这两份资产又都是所有人都认可的宝贝。

睿蓝财讯对这两笔投资的演进进行了尽可能全面的复盘,从中我们找到了李云春备受批评的原因,更重要的,我们对沃森生物这家公司的秉赋有了更为深刻的理解。

与当前流行看法不同的是,上海泽润和嘉和生物在李云春和他的沃森生物眼里应该是一件事,只不过是在操盘时分开做了。

上海泽润

1、李云春和新余方略在上海泽润的进入与退出

2013年1月,沃森生物作价1.22亿元受让惠生(中国)投资有限公司(下称“惠生投资”)所持有上海泽润40.61%股权,并以1.43亿元认购上海泽润新增注册资本2202.65万美元。完成后,沃森生物持有上海泽润50.69%股权。

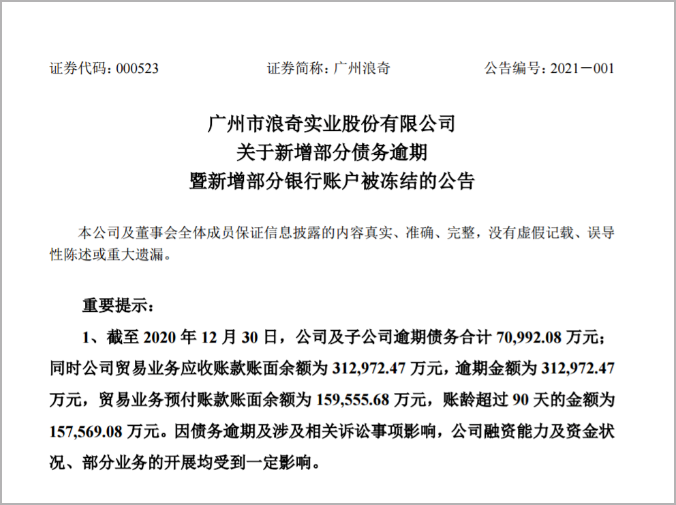

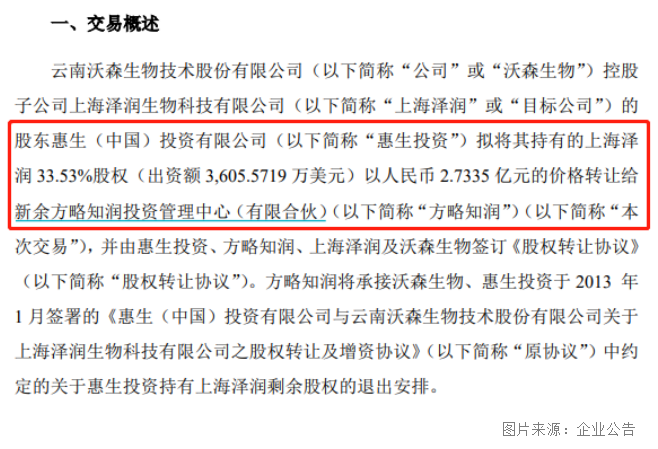

在沃森生物进入上海泽润两年后的2015年6月,惠生投资将其所持有的33.53%的股权以2.73亿元的价格转让给 “新余方略”,这是一家由沃森生物上市保荐人管理的私募资金公司。

此次交易后,惠生投资、新余方略分别在上海泽润中持股8.38%和33.53%,沃森生物、翠文投资仍旧持股50.69%、7.4%。

在新余方略买入上海泽润5个月后,新余方略与沃森生物之间的股权交易便启动了,只是这次发行股份购买资产到2016年10月才完成。交易方案为沃森生物以发行股份的方式购买新余方略所持有上海泽润33.53%的股权,这部分股权交易对价为3.68亿元,相应发行股份数4220.18万股。

这次增发,意味着“新余方略”以2.73亿元成本购买的股权1年4个月后变成了4220万股沃森生物的股票。相应地,沃森生物在上海泽润中持股升至84.22%,惠生投资、翠文投资持股8.38%和7.4%。

2、李云春为上海泽润引入外围资本,信中利入局未果

李云春一直在为上海泽润筹措资金。早期的两笔各两亿的贷款非常引人注目。

第一笔是2015年10月,沃森生物的上海泽润向北京信中利盈达股权投资中心(有限合伙)(下称“信中利盈达”)借款2亿元,并签署了《关于上海泽润生物科技有限公司之债转股协议》。

2017年12月,信中利盈达曾试图实施债转股。按增资计划,北京信中利明信股权投资中心(有限合伙)(下称“信中利明信”)、北京信中利思邈股权投资中心(有限合伙)(下称“信中利思邈”)、北京信中利美信股权投资中心(有限合伙)(下称“信中利美信”)分别以1亿元、0.8亿元、0.2亿元投资款认缴上海泽润新增注册资本1536.26万美元。

如计划完成,信中利明信、信中利思邈、信中利美信在上海泽润中相应获取5.53%、4.42%和1.11%股权。只是信中利盈达最终未完成增资,原因不明,这笔可转股债权拖了两年以后才终获转让,接盘方是无锡新沃和源昇投资(见下文)。

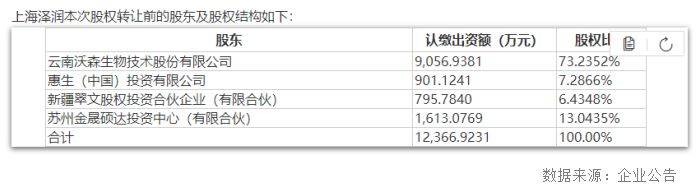

作为上海泽润核心团队的股权激励平台苏州金晟硕达投资中心(有限合伙)(下称“金晟硕达”)却借助这次增资,以2.1亿元投资款认缴上海泽润新增注册资本1613.08万美元。增资后,金晟硕达获取了上海泽润13.04%股权,沃森生物、惠生投资、新疆翠文持股相应降至73.24%、7.29%和6.43%。

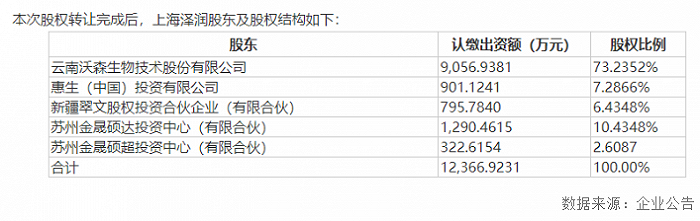

2019年12月,为持续推进上海泽润员工激励的实施,金晟硕达又将其持有的上海泽润2.61%的股权转让给苏州金晟硕超投资中心(有限合伙)(下称“金晟硕超”),转让对价5089.86万元。

海通创新证券是上海泽润这两家员工持股平台资本合作运营方。

3、“高瓴”露面,借阳光融汇入场上海泽润

李云春为上海泽润找来的第二笔大额资金来自于阳光保险系。

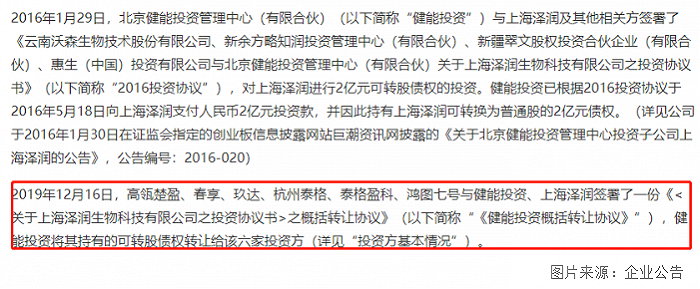

2016年5月,阳光融汇资本投资管理有限公司(下称“阳光融汇”)所管理的下属企业北京健能投资管理中心(有限合伙)(下称“北京健能投资”)就以债转股的方式对上海泽润投资2亿元。

这笔可转债近4年后最终转让至高瓴楚盈、春享等6位投资机构手中。“高瓴”和“泰格”进入上海泽润的棋局由此展开。

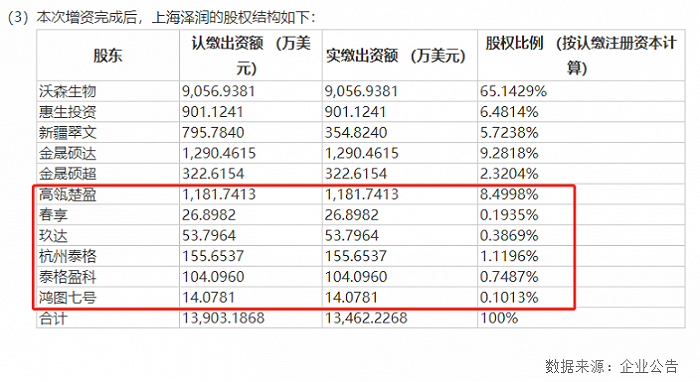

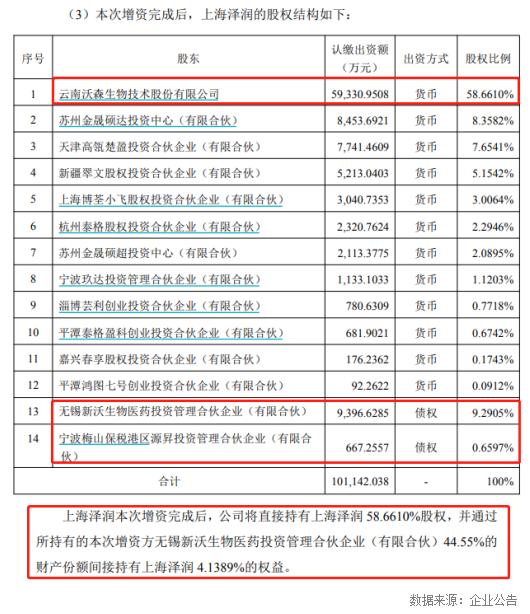

2019年底,高瓴资本旗下的天津高瓴楚盈投资合伙企业(下称“高瓴楚盈”)、杭州泰格股权投资合伙企业(下称“杭州泰格”)等6个机构投资者,以它们合计持有的可转股债权2亿元认缴上海泽润新增的约11.05%的股权。

4、无锡新沃接盘信中利2亿债转股

值得一提的是,前文所述的“信中利”的2亿债转股权益的接盘者无锡新沃。

这家于2020年4月成立的投资合伙企业44.55%的股权属于沃森生物,另一重要股东是无锡国资委实控的平台公司。

信中利资本在进入沃森生物的泽润棋局4年后退出,收益情况不明。

5、泰格系的最后登场准备

在“贱卖事件”发生前1个月,上海泽润的“娘家”惠生投资终于完全退出,将其所持有上海泽润6.48%股权,合计以2.27亿元转让给杭州泰格、“淄博芸利”等四家机构投资者。

事后看到,如若2020年12月上旬“贱卖”事件得以实施,泰格系将成为此次股权转让的最大受益者——

按12月5日沃森生物提出的方案,沃森生物拟作价11.41亿元,向淄博韵泽创业投资合伙企业(有限合伙)(下称“淄博韵泽”)、永修观由昭德股权投资基金中心(有限合伙)(下称“永修观由”)转让所持有的子公司上海泽润32.6%股权。同时,淄博韵泽拟以1.1亿元向上海泽润增资以认缴上海泽润新增注册资本2865.7874万元。

若出让成功,受让方淄博韵泽将持有上海泽润29.9%的股权,成为第一大股东,沃森生物在上海泽润中持股由65.14%降至28.5%。

企查查显示,淄博韵泽一个多月以前才刚刚成立,显然为此番收购而设,股权穿透后可知,泰格医药(300347.SZ)通过旗下“泰格投资”是淄博韵泽的第一大股东。

泰格医药几乎接盘上海润泽。

嘉和生物

6、沃森先买

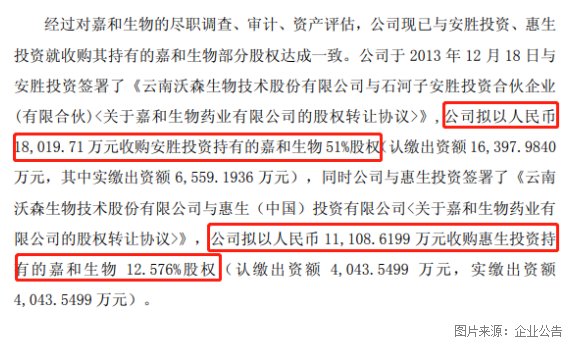

沃森生物2013年1月从惠生投资手中买下上海泽润后,12月,又以1.8亿元和1.11亿元的价格分别收购了石河子安胜投资合伙企业(有限合伙)(下称“安胜投资”)持有的嘉和生物 51%股权和惠生投资所持有嘉和生物12.58%的股权。通过收购,沃森生物持有了嘉和生物63.58%的股权,惠生投资、安胜投资持股相应降至29.34%和7.08%。

2015年3月,据此前股权转让协议,在嘉和生物获得第二个生物仿制药或生物创新药临床试验批件后,沃森生物按约向惠生投资收购其所持嘉和生物8.38%股权,这笔股权的交易代价为0.85亿元。至此,沃森生物在嘉和生物中持股升至71.96%,惠生投资持股降至20.96%。

7、还是“新余方略”,再买嘉和生物21%股权

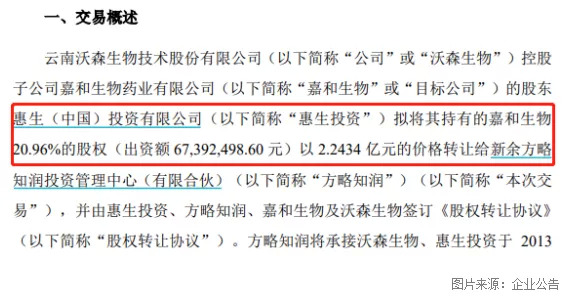

2015年6月,在出让上海泽润33.53%股权给新余方略的同时,惠生投资还将所持有的嘉和生物20.96%的股权作价2.24亿元卖给新余方略。

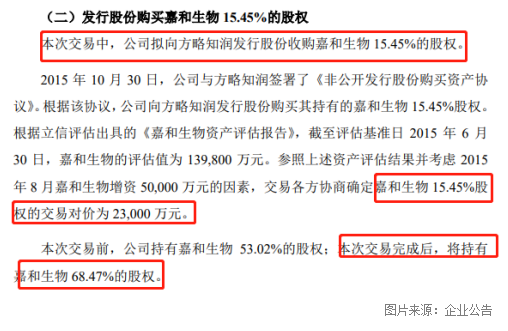

与上海泽润的安排完全相同,新余方略进入嘉和生物5个月后的2015年11月,沃森生物的就启动了定向增发计划。11个月后定增完成,沃森生物以2.3亿元的对价,向新余方略收购嘉和生物15.45%股权,并支付2637.61万股沃森生物的新发股票。完成后,沃森生物在嘉和生物中持股升至68.47%。

8、嘉和生物的财务投资者——阳光人寿

2015年8月,嘉和生物引入了新的财务投资者——阳光保险系旗下多家机构以及玉溪润泰对沃森生物增资5亿元,其中阳光保险系对应的股权超过21%。

新余方略在嘉和生物项目上, 2015年6月投入成本2.24亿,一年后所获回报为沃森生物股票2637.61万股。

9、泰格系资本及康恩贝登场

阳光人寿并没有坚持持有嘉和生物的股权。

2018年5月,阳光人寿及关联公司以4.89亿元和1.63亿元的价款,向浙江康恩贝制药股份有限公司(下称“康恩贝”)转让所持有嘉和生物15.79%和5.26%股权。

同时,嘉和生物的“原始股东”安胜投资以1.61亿元价格清空了全部股权。

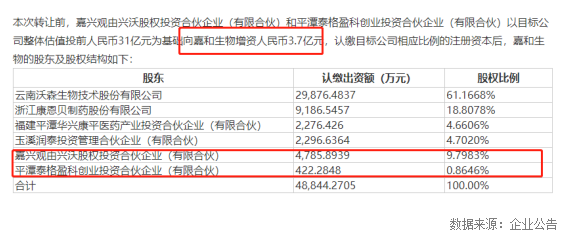

在这之后不久,有着泰格医药和沃森生物双重背景的嘉兴观由兴沃股权投资合伙企业(有限合伙)(下称“嘉兴观由”)和泰格盈科合计向嘉和生物增资3.7亿元,相应获取10%+的股权。

企查查数据显示,嘉兴观由的股东中出现了兴业银行及其资产管理公司。

10、总导演HH CT背后的“高瓴”最后现身

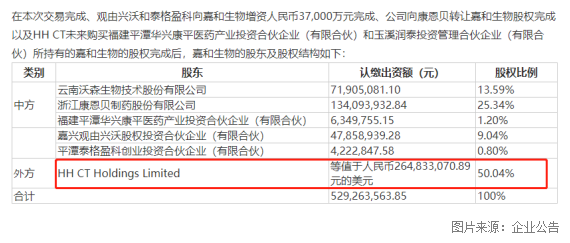

2018年6月21日,沃森生物作价3亿元,向康恩贝出让所持有嘉和生物8.65%的股权。完成后,沃森生物持股由61.17%降至52.52%,康恩贝持股相应增至27.45%。

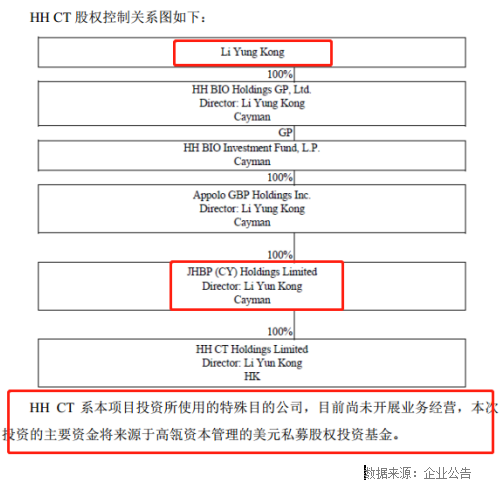

6天后,沃森生物再次作价13.12亿元,向HH CT Holdings Limited(下称“HH CT”)转让所持有的嘉和生物注册资本1.85亿元对应的股权(37.8%)。同时,HH CT向嘉和生物增资2.9亿元后再取得7.71%股权。

据沃森生物披露,HH CT成立于2016年10月,注册地为香港,主要从事投资控股业务,其唯一董事和授权代表为 Li Yung Kong。上述投资的主要资金来源于高瓴资本管理的美元私募股权投资基金。至此,高瓴系浮出水面。

值得注意的是,JHBP(CY)全资持有HH CT,而李云春曾被委派JHBP(CY)担任董事。

嘉和生物-B也已于2020年10月登陆港交所。据wind数据,首发上市日,HHJH Holdings Limited(下称“HHJH”)、沃嘉生物技术有限公司分别持有嘉和生物29.02%和7.81%的股权,相应持股13960.16万股 、3756.1万股,位列第一大和第三大股东。

截至2020年10月28日,HHJH 已减持嘉和生物1336.25万股,持股比例相应降至25.71%。

现在回过头来看,HH CT持有嘉和生物50.04%股权的成本为18.82亿元。若以12月30日嘉和生物-B收盘价18.58港元/股计,在未发生减持的情况下,HHJH持股的市值为25.94亿港元。

沃森生物持续收购嘉和生物的成本累计为6.06亿元,转让股权所获资金16.12亿元,所产生的现金回报为10.06亿元。此外,沃嘉生物技术还在嘉和生物-B持有股权,以18.58港元/股计,这部分股权市值为6.98亿港元。

分析与总结

李云春为什么要如此复杂地“倒腾”泽润和嘉和的股权?很简单,为了给两家公司融资。据睿蓝财讯统计,李云春为两家公司分别以债务融资和股权增发融资超过11亿元,总计达到22.7亿元。

但是,在给两家公司融资的同时,李云春总能让“新余方略”率先获得利益回报——沃森的股权,进而“方略”又在二级市场减持套现这笔股权。

如李云春对媒体所说,生物医药公司高级人才的激励机制非常重要,做起来很难。事后看来,他的选择却是把泽润和嘉和团队的股权激励都留在了各自公司。

李云春的解释是,这些高级人才更希望所供职公司有“独立上市”的机会。不可否认的是,这一安排就与沃森生物、特别是“新余方略”利益分离,两家公司始终未能与沃森生物融合在一起。

实际情况又如何呢?在沃森生物上市的10年间,2010年到2013年间曾经低至50亿,缩水超过50%;2014年后市值明显走出了增长曲线,随后三年迈上200-300亿台阶;2019年更是越过400亿,高至1400亿,至今经历各类股东连连减持仍维持在600亿上下。

对于李云春等创始股东、还有那些重要的机构投资者,如果把全部精力放在沃森生物的价值建设上,泽润和嘉和为沃森贡献、也为利益相关方贡献的市值恐怕要远远高于分拆上市。

嘉和生物当前在港股市值在80亿左右,这与多年来李云春等人套现收益如出一辙——看似拿到现金不少,但比起市值增长“损失”好象更多。

更重要的,当泽润、嘉和管理团队、后继投资人与李云春、沃森生物无法真正形成利益共同体,沃森生物的股东又连续、大量减持后,不会再有人对沃森生物的市值前景抱有足够信心。

在对沃森生物进行深入探讨后,睿蓝财讯的研究认为:

一、沃森生物不是一家非常糟糕的企业,产品和研发能力相当不错,以至于可以在如此负面环境下成长;

二、李云春不是一个富有远见、强有力的领导人,他无法在控股权占比较小的情况下团结公司上下;而且,显然他在公司上市后做出的收购决策出现了重大失误,进而大幅降低了他受信任程度;

三、上海泽润和嘉和生物是李云春为沃森生物引进的高质量资产,他为保证两家公司成功先后引入了众多新的资本伙伴,这些投资者以财务投资人居多。这带来了一个重大疑问,如果只是需要钱,已经上市的沃森生物不是可以有很多容易得多、也便宜得多的渠道吗?

四、这可能就是上一个问题的答案:李云春及公司管理层在引进新的投资者、也是新的利益合伙人时,个人利益优先(套现),同时,一直且大量减持沃森的股票,起到了坏的带头作用;致使后继投资人推动嘉和、泽润宁可单独上市,无法与沃森生物保持利益一致。

五、对于沃森的投资者,不幸不可避免——本来可能拥有更高的市值,期待总会落空。