原标题:深度|京能清洁能源私有化猜想:新能源业务整合大幕拉开?

京能清洁能源私有化退市背后,一场更大的棋局或在酝酿。

2020年的最后一天,港股上市公司京能清洁能源(00579.HK)私有化要约事项正式开始。按照时间表,若私有化顺利,三个月后,该公司将从港交所退市。

作为北京能源集团(下称京能集团)旗下最重要的上市平台,京能清洁能源与同在香港上市的其他电力央企新能源公司一样,遭遇着低估值和再融资功能的缺失。为此,在去年7月份公布要约意向后,该公司于11月份发布公告,对外宣告了一场总规模逾40亿港元的私有化要约计划。

事实上,私有化退市,是京能清洁能源目前最能实现资产保值的路径。自2011年12月登陆港交所以来,该公司总市值曾于2013年突破300亿港元,迎来高光时刻。但从2016年起,京能清洁能源股价持续低迷,成交量不佳,估值受到很大制约。

“在碳中和目标之下,国内新能源产业发展迎来机遇,新能源企业开拓市场、投建项目都需要大量的资金支撑。”一位新能源行业分析师告诉21世纪经济报道记者,过去一年不少电力央企新能源公司纷纷宣布私有化退市,继续“待”在估值遇冷的港股,不利于企业的再融资。

不仅如此,京能清洁能源私有化退市背后,一场更大的棋局或在酝酿。

就在正式开始私有化前夕,该公司西北分公司与A股上市公司嘉泽新能(601619.SH)签署了装机容量近500MW的光伏、风电项目收购协议,拟继续加码新能源业务。

与此同时,若私有化退市后,相关资产的整合成为一种预期。此时,京能清洁能源与京能集团旗下另外两家上市公司京能电力(600578.SH)、北京能源国际(00686.HK)能否产生“化学反应”值得关注。

高溢价要约背后的无奈

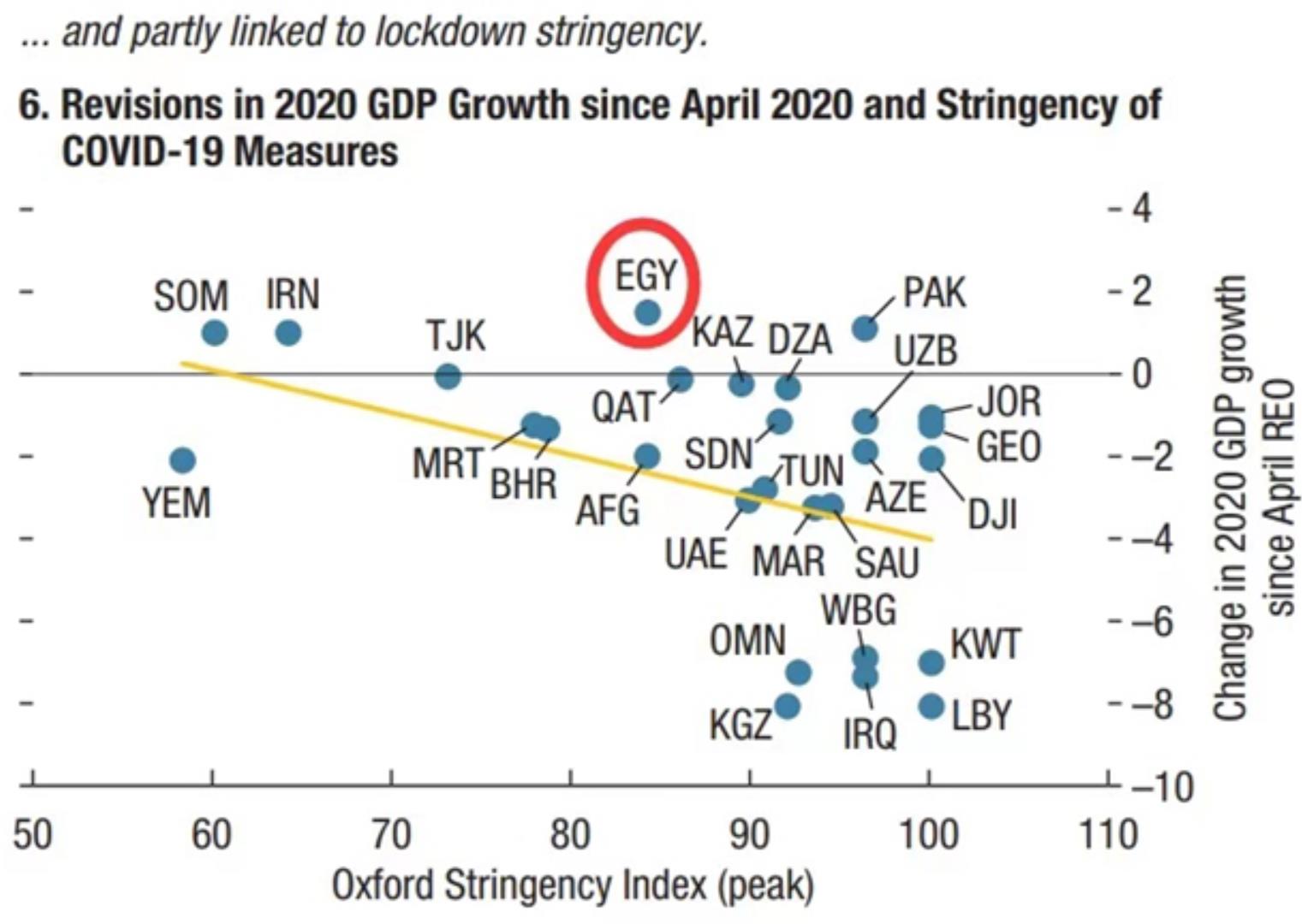

1月6日,京能清洁能源股价报收2.53港元/股,动态市盈率为8.2倍,总市值超过200亿港元。过去一年,该公司动态市盈率均值仅6.45倍,较2019年的数值略有提升。但这难以改变京能清洁能源在港股估值遇冷的尴尬。

京能清洁能源股是京能集团旗下上市公司,后者直接持有61.64%的股份。该公司主营业务为燃气发电、供热以及风电、光伏等清洁能源业务。这其中,燃气发电及供热业务占比较高——其去年上半年,该项业务营收占比超过70%。

然而,如果以燃气概念股视之,京能清洁能源的估值远不及A股同类公司。21世纪经济报道记者发现,以1月6日收盘情况为例,A股主要的燃气上市公司贵州燃气(600903.SH)、深圳燃气(601139.SH)、大众公用(600635.SH)、成都燃气(603053.SH)、重庆燃气(600917.SH)平均动态市盈率为34.48倍。其中,贵州燃气市盈率最高,为71倍;市盈率最低的深圳燃气,其数值也有16.7倍。

若以A股光伏、风电概念的估值为参考,京能清洁能源在估值方面更为“受挫”。截至1月6日收盘,Wind光伏指数动态市盈率为53.6倍,而风电指数的动态市盈率为28.1倍。

因此,无论从何种概念审视,京能清洁能源的估值都不尽如人意。

实际上,近些年来,京能清洁能源的盈利能力并不差。去年前三季度,该公司实现营业收入人民币122.72亿元,同比下降0.12%;实现净利润人民币17.66亿元,同比增长8.21%。

数年前,港股充裕的资金面以及多样化的融资渠道,吸引不少内地企业奔赴上市。21世纪经济报道记者发现,京能清洁能源于2011年首发上市时,融得20.93亿港元资金。此后在2013年至2017年期间,该公司充分发挥配股的渠道,先后三次配售股份,累计再融资57.11亿港元。但此后,京能清洁能源再无再融资行为。

“近些年来新能源公司在港股的估值普遍走低,这也成为公司进行再融资的阻碍。”前述分析师告诉21世纪经济报道记者,多年以来港股新能源公司受补贴未及时到位的困扰,估值被制约,但这一问题在短期内很难解决,由此会导致企业陷入低估值和再融资困难的恶性循环。

在京能清洁能源早前公布京能集团全面收购要约意向时,投行机构汇丰研究发布研报称,该公司私有化背后可能有几个因素,例如集团近年平均市盈率低,集资能力有限,退市可能会令集团内的资产更有效地合并,准备未来在A股上市。

根据后续的私有化方案,提请京能清洁能源私有化计划的要约人及其一致行动人共持有公司约81.74%的股权,要约价格为每股2.7港元,较7月份停牌前30个、90个交易日平均收盘价的溢价率分别超过60%、90%。

截至目前,除提请私有化的要约人及其一致行动人之外,京能清洁能源目前共约有15.05亿股独立的H股股份。据此,其私有化代价总规模约为40.64亿港元。

新能源业务整合猜想

从目前高溢价的收购价格和要约人及其一致行动人高持股比例来看,京能清洁能源私有化退市将是大概率事件。

有分析人士对21世纪经济报道记者指出,私有化后不外乎两种选择方式可以实现资产价值的最大化:第一种,独立回归A股上市;第二种,作为优质资产注入A股上市公司体系中。但对于京能清洁能源而言,若要实现在A股的独立上市,业务的整合成为绕不开的障碍。

21世纪经济报道记者梳理发现,除了京能清洁能源之外,京能集团旗下还有四家重要的上市公司:A股的京能电力、昊华能源(601101.SH)、京能置业(600791.SH)和H股的北京能源国际。这其中,业务相近的公司为京能电力和北京能源国际,前者以火力发电业务为主,后者则是京能集团收购的新能源公司。

作为京能集团半路收购的一家港股上市公司,北京能源国际被视作京能集团大力发展清洁能源的一个重要举措。

2020年2月份,京能集团境外投融资平台公司成功认购熊猫绿色能源集团有限公司增发的71.77亿股份,从而持股32%,成为第一大股东。这家成立于2000年的老牌光伏电站公司,在二十年间数次易名,折射出这家企业发展的坎坷。

2019年,熊猫绿能债台高筑,经营遇到极大风险。财务数据显示,该公司当年亏损人民币近34亿元,资产负债率高达85.70%。流动负债达人民币107.62亿元。再次依靠外界输血,成为熊猫绿能缓解现金流危机的最快方式。随后,京能集团斥资17.9亿港元,正式入主熊猫绿能。

显然,京能集团不是把认购熊猫绿能股份当作财务投资。去年2月份,熊猫绿能原管理层大换血,多位京能集团背景的人员进入董事会。而在去年9月份,熊猫绿能也是正式更名北京能源国际。

21世纪经济报道记者注意到,新一届的董事会上任后,北京能源国际也开启了“买买买”的节奏,进一步扩大了自身的装机规模——先是9月份斥资数千万元人民币,回购晖泽光伏能源17%股权;再是于10月份与江山控股(00295.HK)等公司签署光伏电站收购协议,金额超过人民币1亿元。

最大的一笔资产收购发生在12月份。北京能源国际在12月4日发布公告,拟以人民币11.78亿元收购江山控股在陕西的光伏公司。此外,在2020年的最后一天,该公司再购西藏华星新能源科技有限公司位于中国西藏拥有的总装机容量20MW的光伏发电项目。

值得一提的是,北京能源国际去年的最大一笔对外投资计划发生在6月份——该公司与中国新疆维吾尔自治区玛纳斯县地方政府订立合作备忘录,内容有关于玛纳斯县开发新能源综合示范项目。该项目将配备光伏发电、光热发电、储能和制氢业务的设备,预期总装机容量将不少于1000MW,预期项目总投资额约为人民币100亿元。

频频动作之下,北京能源国际已经成为京能集团旗下最重要的新能源业务平台。因此,当京能清洁能源私有化后,该公司旗下的光伏、风电业务是否会整合到北京能源国际之下,亦或是重组一家新的能源公司,备受外界关注。

财务数据显示,京能清洁能源去年上半年光伏风电业务的营收规模合计达人民币21.38亿元。叠加拟收购嘉泽新能的500MW光伏、风电项目,体量不容小觑。

(作者:曹恩惠 编辑:张伟贤)