原标题:又一地银保监局要求银行下架互联网存款产品,部分中小银行一年期存款利率飙升至4.2%以上 来源:财联社

财联社记者今日独家获悉,自浙江省之后,又有一地银保监局近日发出口头通知,要求银行下架仍在互联网平台销售的存款产品。知情人士透露,地方监管部门主要是担心流动性风险问题。

有业内人士认为,尽管每家中小银行都可以通过自己的网站、app 来吸收存款,但在实践中,以支付宝为代表的“互联网平台”才是这些银行吸收存款的主要渠道。互联网存款产品的下架,直接导致了中小银行存款压力的上升。对平台互联网存款产品的监管,关键不在于“是否下架”,规范的重点是要防止平台利用“垄断地位”获得不合理利润。

目前,一些互联网平台端的互联网存款产品对老用户仍然可见、可购。有互联网平台人士也向财联社记者表示,部分银行出于地方监管部门的要求,已经陆续下撤了互联网存款产品;但仍有银行在与平台合作发放互联网存款产品,不过合作银行的数量大幅下降。

在互联网存款监管收紧的状态下,有互联网银行人士向财联社记者表示,银行不得不发力自有渠道揽储,上调部分存款利率,并推出“满期付息”等期限更加灵活的新型存款产品,试图吸引更多的存款用户。

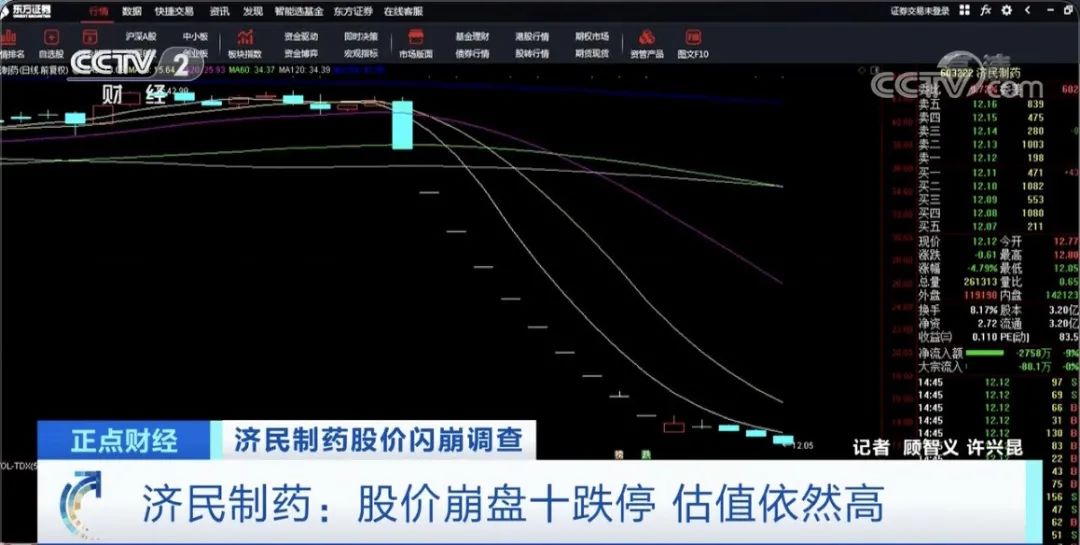

财联社记者今日查看多家中小银行app发现,不少银行将自家APP的开屏推荐内容换成了存款产品推荐,1年期定期存款利率普遍在4.2%左右,一些银行5年期的存款利率则高达4.875%,且起存金额为50元或100元。相比之下,大型银行普通的一年期定期存款利率仅为1.75%,5年期为2.75%;某银行100万起存的一年期大额存单利率仅为2.25%;另一家银行5万元起的357天结构性存款产品预期年化收益率为1.35%-3.6%。

不仅如此,一些中小银行还推出了期限更加灵活的新型存款产品。如武汉众邦银行推出了90天周期付息的产品,年化利率达4.2%;而中关村银行满6个月派息的产品年化利率则为4.6%。财联社记者发现,购买这类存款产品后,满一个周期即可按照约定的利率获得利息,如果客户存款未满一个周期,银行则仅按照活期利率支付利息,存款期限最长为5年。

“最近银行确实在存款利率上进行了调整,毕竟年底需要稳存款,银行需要熬过寒冬。”一位互联网银行内部人士向财联社记者表示,当下互联网存款产品普遍下架,银行的存款的确面临一定的压力。现在只能通过自营渠道,尽力拓展用户,但自有渠道目前并不完善。

也有中小银行业内人士向财联社记者表示,银行也正在观望监管政策的出炉。“希望监管政策可以尽快明朗,或给出一定的过渡期,给银行发展自有渠道一些时间。”

国是金融改革研究院院长刘胜军认为,如果监管采取一刀切“下架了之”,平台失去的是一点利润,而对很多互联网银行而言却是灭顶之灾,可能引发流动性风险,并对银行的发展和生存能力带来难以承受的冲击。

在他看来,互联网存款产品更需要的是进一步规范。在规范互联网存款业务时,要重点防止平台利用超级谈判地位获得不合理利润,平台销售互联网存款产品时信息披露也要充分。而与传统银行网点吸收存款相比,互联网存款节约了大量网点成本,如高昂的场所、人员、设备成本等,因此利率高一点也是合算的。

复旦大学金融研究院兼职研究员董希淼则认为,互联网存款业务等出现,固然有银行片面追求市场份额、盲目扩大存款规模等因素,但推出上述新型存款产品和业务的银行多为中小银行,更多反映出中小银行负债来源狭窄、负债成本高企的窘境。

“监管应进一步深化存款利率市场化,实施差别化政策,在市场利率自律机制之下允许中小银行采取更有弹性的存款利率浮动空间。”董希淼认为,监管也应对互联网银行通过互联网渠道吸收存款给予差别化的支持。

或许,相关监管文件的出台能够一定程度的解决上述问题。此前,银保监会相关负责人公开表示,已会同人民银行研究起草关于规范商业银行通过互联网开展个人存款业务的规范性文件,按照问题导向、有序规范、防控风险的思路,推动该项业务平稳健康发展,有关情况将适时向社会公布。