原标题:投中理想汽车之后,首钢基金打响出行投资“进攻战” 来源:企业供图

本文来自合作媒体:投中网(ID:China-Venture),作者:马慕杰。猎云网经授权发布。

上市不足半年,市值一度突破三百亿美元,这是理想汽车在资本市场上交出的成绩单。

作为早期并连续三次投资理想汽车的投资机构,可以很肯定地说,首钢基金已经获得了不错的账面回报。

但在首钢基金内部,更重要的收获感则来源于财务之外的价值反馈。

不可否认,一定意义上,在首钢基金智慧出行领域的所有案子里,理想汽车具有某种特殊性和标杆性。这不仅在于一个爆款项目已收入囊中,更深层次的体现或许是,首钢基金的出行产业链在不断的拓展,并有了又一个新的标志性节点。

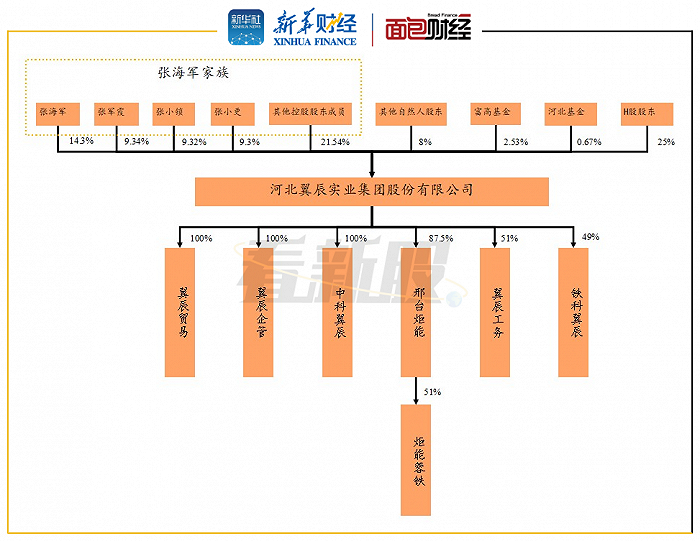

在起起伏伏的资本市场里,首钢基金已走过了十个年头,基金管理规模超 500 亿元。在重点聚焦的出行领域中,除了理想汽车,首钢基金还投出了首程控股(0697.HK)、北汽新能源、福田汽车、瓜子二手车、新能源汽车电机材料等优质项目。

站在新年的当口,面临 VC/PE 圈的种种变迁,首钢基金也在思索着自己的变与不变。

理想汽车“刺刀见血”

“刺刀捅进去,要见血。”首钢基金首席投资官王治鉴很欣赏这句话。在他眼中,在首钢基金在出行产业的布局中,理想汽车恰是扮演着这样的意义。

如果说赛道笃定只是前奏,那么战略性锚定细分赛点是理想汽车为首钢基金带来的实际突破。不论是整车、行业上下游还是汽车服务生态, 基于理想汽车这个国产新能源汽车的标杆性载体,首钢基金可更有效地发掘那些潜在爆发的衍生机遇。

这底层的逻辑在于,以理想汽车为代表的造车新势力不仅颠覆了传统汽车品牌,其带动的创新作用力已深入到汽车产业链的方方面面。

车都变了,前端市场与后端市场自然不会如旧。正如王治鉴所说,汽车产业链是一个巨大的产业链,从应用场景上,它与B 端、C 端都息息相关。

“一方面,汽车本身具有消费品属性;另一方面,智能汽车还代表了 未来智能驾驶的新出行形态,具备一定的科技属性,甚至互联网属性。”王治鉴直言,理想汽车这个案子能够为其未来投资拓展视野,以前瞻性的思维思考汽车产业中超前性的商业模式与服务形态。

实际上,王治鉴心里早已有了种种绸缪。按照市场给予智能汽车比照“智能手机”的思路,王治鉴认为,在未来汽车后市场中,主要玩家和竞争格局都会发生重大改变。

未来首钢基金将主要围绕港股上市公司——首程控股(HK00697)进行新业态的相关规划与落地,以提供真正满足市场需求的新服务类型。首程控股将围绕着出行领域,特别是停车上下游开展战略布局,整个产业链包括上游的新能源汽车制造、下游的使用场景中的充电桩以及延伸出来的新零售等多个领域展开。

智能汽车长跑赛,商业化路径要前置

若要拆解首钢基金押注理想汽车的原因,或许只需一个简单的概念就能概括,那就是——商业化。

理想汽车的商业化路径是首钢基金认可并看中的。

尽管,理想汽车采用的增程混动技术曾被市场争议不断。并且,在新能源行业未来前景愈发确定的趋势下,关于增程式电动车是燃油车与纯电动车之间过渡产品的质疑之声甚至愈演愈烈。

对于新能源汽车混动还是电动的主流性,王治鉴并不想过多谈论。但他始终强调的一点是,不论技术路线如何,新能源汽车首要的角色应是正常的商业体,市场的接受度意味着一切。

尤其是对于极其烧钱的造车行业,“自我造血”的能力是关键性武器。而理想汽车的正现金流起码在上说明了其商业模型的健康可持续。

从更长周期的角度,智能汽车的发展就像一场持久的马拉松,参赛者保持留在赛道的前提除了智能驾驶的技术成熟度之外,更需要强大的体力支撑。而新能源汽车品牌的“体力”,便是市场化程度。

2020 年理想 ONE 在交付第一年的情况下,就实现了全年交付 32624 台车的好成绩,如此直观的数据或许是对首钢基金极为推崇的“商业化”概念的最好诠释。

“智能汽车的路还很长,这是一个长跑的过程,企业要做好充分的准备。在不同的路径中,也许每一条路径都跑得通,某一家会跑得快一点,但技术与商业的结合是重中之重。”王治鉴表示,理想汽车在战略定位、商业化切入、政策借势、技术积累上,都逐渐在进步中跑在了市场前列。

不过,在王治鉴看来,虽然中国三大造车新势力已成功登陆了资本市场,在证明产品能力的同时还获得了不错的市场口碑,但从汽车未来智能化的发展态势看,它们依旧还有相当长的路要走。

投资阶段向两端延伸,资源禀赋打造差异化

一直以来,稳健是贯穿首钢基金投资风格的一条基本主线。

从投资策略上,低频、大额、长周期的三大出手方式可归因于高命中率的“狙击手”打法;从投资阶段上,在出行领域,首钢基金偏好选择成熟项目,即在中后期轮次进入。

但如今,面对市场上成长型投资的愈发拥挤,首钢基金也在思考一些改变——基于自身资源优势,不拘泥于轮次,投资范围向更早期与更后期延伸。

换句话说,首钢基金目前更看重对产业赛道的深耕与细分领域的密集布点,以深度链接的形式把出行行业吃穿打透。

落实在投资层面,一些调整已经发生。比如,在理想汽车这个案子上,首钢基金的进入时间就在更早期的VC 阶段;2020 年下半年,首钢基金还看了很多定增项目,持续关注着超成熟企业的并购机会。

需要指出的是,首钢基金的策略性迭代并非只是为了远离竞争,而是在自己能力圈范围内指引投资行为,最大化筑造优势壁垒。

用王治鉴的话说,这是确定赛道的打法,首钢基金要以先天资源禀赋构建差异化。

那么,首钢基金的“天赋”是什么?国资背景的相关政策资源优势与资金实力不必多说,依托首钢集团的产业生态,首钢基金还具备产业链中的优质资源。

“如果我们能够寻找到并成为上市公司的大比例持股且有影响力的股东,这可能与我们既有的资金与产业资源匹配度更高。”据王治鉴透露,围绕首钢集团的产业升级,首钢基金未来会捕捉合适的控股标的。

对于不确定性更高的早期投资,或许会有人疑问于这是否与首钢基金秉持的“百发百中”的安全型投资理念相背。

但事实上,在出行领域,首钢基金已深耕多年,在深度行研的驱动下,首钢基金也早已形成了系统化的投资方法论。这意味着,依循深厚的产业认知与上下游资源,在打出子弹之前,首钢基金已牢牢守住了“底线风险”。

此外,首钢基金是市场上积极的母基金投资人,自 2014 年母基金投资开始,已经完成了市场上30 家以上的优秀基金管理人的投资。广泛的朋友圈,也为首钢基金的产业投资提供了多维度的项目源和项目验证的角度,增加了项目安全垫。

由此,通过早、中、后期完整投资链条的全覆盖,除了在每个阶段都能产生投资回报外,首钢基金也将实现出行产业链条的高效闭环循环。如同王治鉴所期望的那样,“走到一定程度,我们希望可以打通前后 两端,并以并购达到联动呼应。”

“弱水三千,只取一瓢”

“投资收益是对认知的变现。”这是首钢基金内部的一贯主张。

鉴于此,大概就可以理解,那些市场哄抢喧闹的场景背后,为什么极少看到首钢基金的身影。

“为什么一定要抢市场上的热点项目呢?”王治鉴反问道。在他眼里,当一致性预期形成的时候,99%可能是陷阱。“挣大钱的项目从来都不靠一致性预期。”

以理想汽车这个案子为例。在首钢基金投资理想汽车时,对方还不是如今那个备受资本追捧的理想汽车,市场观点还有诸多争议。当然,也正是凭借这种“反共识”的认知,在理想汽车这个案子上,首钢基金收获了超高收益。

“我们的策略取决于自身认知,弱水三千一瓢饮。我们希望能够把有限的资金投入到未来有前景的,对社会有利的行业或创始团队手上。把资金搬运好,这是投资者的使命,而非暴力抢夺资源。”王治鉴表示,只要兜里有子弹,市场永远不缺机会。

看准了就下手,这是首钢基金完全认同的。但同时,在首钢基金的投资原则里,严格遵守投资规则是一条不能逾越的底线。

或许可以这么讲,如今风靡投资圈的“不尽调就打款”的疯狂打法基本不会出现在首钢基金的投资动作中。无论何种市场情绪,保持理性与纪律,是首钢基金极为珍视的投资品质。

“违反纪律的做法往往会导致出局。”王治鉴称,“但要始终牢记,投资是一场长跑”。