原标题:“金融空转”的监管抑制:警惕认知误区的反作用

一、“金融空转”的评价:一个带有天然批评含义的贬义词

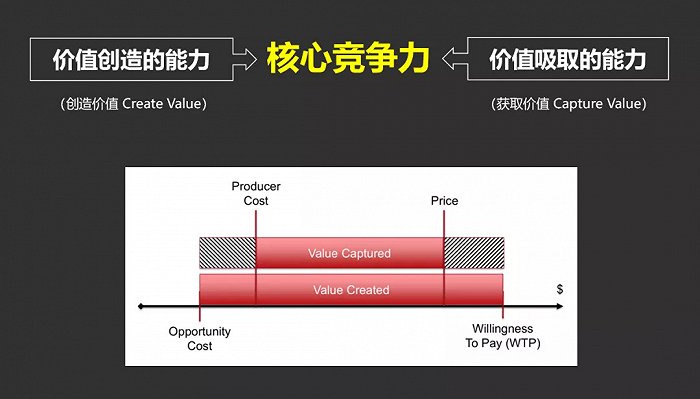

改革开放40年来,金融市场发展的过程,一方面带动了中国经济体制改革过程中资金的融通效率,起到促进经济增长的“催化剂”作用;但在另一方面,在普遍肯定以“破”为“立”的改革开放大背景下,在围绕货币交换过程中,金融市场基于不同主体、不同市场之间资金成本、资金价格、资金回报的差异又明显地呈现出跨市场、跨产品流动的趋势。金融交易的类型越来越多,金融产品的结构越来越复杂,复杂金融市场与复杂金融产品作为服务实体经济的边界与尺度,不断遇到“合理”与“不合理”的挑战。在此过程中,一些针对金融创新的批评集中于“金融风险集聚的一个重要原因即脱离实体的资金空转”,也即常被我国学者和监管者常常提及的一个词汇——“金融空转”。

“金融空转”在表象上指的是资金只是在金融体系内自我循环,没有真正流入到实体经济。目前有关“金融空转”的主要批评在于:很多金融交易或者金融创新只是资金在金融体系内的“内卷”,天文数字般的资金只是在金融市场内部体系谋求高收益的机会,并没有外溢到实体经济体系,反而因为这些空转行为加剧了实体经济的资金使用成本,使其更难获得低成本、宽容忍的金融市场资金。为了应对“金融空转”的风险,我们可以看到在政策层面出现了诸如“穿透式监管”“定向货币政策工具”等一系列旨在减少“金融空转”的金融监管措施。

事实上,如果从金融作为“货币流通的工具”的视角而言,如同可被人类所通常认知的那些以物理状态呈现的有形工具(诸如刀、蒸汽机、电子计算机),以法定货币为基本载体的“金融”其实也是人类社会在历史长河中所逐渐形成的一种“劳动工具”,而且是原本旨在服务于实体经济的货币媒介工具。

金融作为“信用工具”的演化特点,与在浩瀚的历史长河中人类对于其他实物工具的使用特点并无二致:

其一,“工具”(tool)一词意味着某种使用价值,没有使用价值的工具是不存在的,只是不同的工具可能承载着不同大小的作用或者功能;

其二,工具的演变首先要取决于人类社会对于满足自身生存或者生活的需要,因为工具是为“人”服务的。

因此,金融产生空转的原因在某种意义上可能并不在于金融市场本身,相反它恰恰可能体现了金融作为工具满足市场主体进行避险的工具功能,故此“金融空转”的现象不应当局限于金融市场而应该从实体经济上寻找原因。事实上,实证研究的经验不难发现只有当金融市场的资金供应端充裕,而资金需求端的实体经济不能满足资金供应端的回报需求时才会出现“金融空转”的问题,由此在对“金融空转”选择监管应对时,我们需要首先思考的是“到底是因为‘经济影响了金融的风险’,还是‘金融影响到经济的风险’”这样一个基本命题。

二、“金融空转”的原因溯源:“由表及里”的风险应对

经济学的研究表明,在很多方面,最近的全球金融危机与早先危机其实原本相似,最为主要的原因就是许多国家信贷与国内生产总值的比率相对于长期趋势强劲增长,信贷相较于经济增长的过度信用扩张可能才是历次金融危机发生的根本原因。因为企业过度负债会带来诸多恶果,一方面会降低企业对市场风险的抵御能力,另一方面不良贷款的攀升也会增加其违约概率,从而对整个社会产生巨大的负外部性。

从本源上看,金融体系的风险,有很大一部分是因为信贷资金在实体经济的错误配置导致的,金融市场崩盘的危险,最终来自于实体经济主体大面积、大规模的债务违约。如果要强调“穿透式监管”的意义,穿透式监管的更大作用,可能应该在于通过穿透金融市场发现实体经济可能存在的问题。

在此意义上,金融监管应该重视实体部门与金融体系的关联,有效控制实体部门的杠杆率和实体部门的健康运转才是金融市场稳定的前提。从根本上,对于“金融空转”所引起的系统性风险的防范,首先应从“实体部门高负债”这一根本原因入手,仅仅关注于动态拨备的微观审慎监管和逆周期的宏观审慎监管改革等,聚焦的仍是金融体系本身的风险变化。从时序上看,还不是最具前瞻性的监管措施。

除了经济因素以外,“金融空转”产生的监管原因,还可能来自于制度上的“监管过度”而非“监管不足”。因为过度的监管,其实会使得市场主体没有办法依据经济实体的真实需要反过来进行符合市场需求的创新(比如基于经济实体的真实的融资需求而以利率或者价格的自我调节实现资金的供给平衡),政府在防范风险的名义的“强监管”措施会在扼杀所有风险的同时,事实上也可能将经济主体通过金融工具或者金融创新寻找资金或者避险的机会给连带扼杀。

因此,我们不仅仅要看到“为实体经济服务是金融的天职,也是防范金融风险的根本举措”,也还要看到对于金融市场的系统性风险的防范已经不只于金融市场本身的监管与防范,我们需要更多地看到金融这个实体经济承载工具所映射的实体经济问题,将经济活动治理与金融市场风险联动起来看待金融监管的效果。

三、“金融空转”的治理效果:“穿透式监管”会有效吗?

20世纪70年代,美国著名经济学家罗纳德•麦金农和爱德华•肖分别在《经济发展中的货币与资本》和《经济发展中的金融深化》中提出了“金融抑制理论”(financial repression)的概念。他们认为:发展中国家为了实现特定时期的既定经济发展目标,在经济发展的过程中往往会主动地、有意识地全方位介入金融市场,通过人为的干预造成金融市场的利率、汇率等交易价格极度扭曲。由此,尽管可能存在不同社会制度和意识形态,但以利率管制为主的金融抑制政策几乎是20世纪80年代之前所有执行赶超战略的国家共同采取的金融政策和金融战略。

很显然,在赶超发达国家的背景下,我国金融市场过去40余年在“集中力量办大事”的跨越式发展中同样呈现出“金融抑制”的特点。在明显的利率管制之外,金融市场的发展和金融行为的活动,还往往伴随着信贷配额、直接融资限制、市场准入许可、分业经营等限制措施。其在监管方面的表现,就是呈现以政府为主导的强制性变迁路径,金融创新的需求以“强监管”的方式被得人为压制,金融创新总体上呈现数量型增长而非质量型增长的特征。但金融创新在市场主体逐利性需求下存在强大的内生动力,以“表内资产转出”“混业经营”“通道业务”等为目的的金融创新层出不穷,并由此不断挑战着金融监管部门的监管界限与监管尺度,由此产生以金融产品层层嵌套、互相交叉为标志的复杂金融产品。

面对这些复杂金融产品所带来的影响时,金融抑制就体现为监管机构在行使监管职责时,更愿意对特定金融产品采取综合资金来源、中间环节与最终投向等全流程的识别方式,向上识别产品的最终投资者,向下识别产品的底层资产,透过资金的全链条来判定相关业务的资金来源或者主体来源,采用“穿透式监管”的方式来扼制不同成本的资金在不同金融产品、不同金融市场体系内的自由流动(甚至亦可被称为“无序流动”),由此希望实现抑制“金融空转”,引导资金最终流向实体经济的监管目标。

不可否认的是,对于同一类型(或者称之为同一金融工具)的金融产品(比如类似于银行存贷的间接融资行为、类似于股票发行的直接融资行为)采取穿透式监管,有着充分的法理依据和国际监管经验,也符合“同一产品、同一监管”的功能监管的基本要求。

但是,对于那些以不同类型金融工具为组合的纵向型金融产品的组合(比如银行信贷资金与券商资管计划的组合),由于不同金融工具的产品性质、风险属性、责任分担的方式并不相同,不同金融类型金融工具的监管要求、监管规则原本就各不相同,甚至大相径庭。将这些原本具备不同特性、不同监管待遇的金融工具,不加区别地予以统一的“穿透式监管”对待,则这种“一穿到底”的监管手段,在本质上会对资金在金融市场的价格反应产生负面的抑制作用。

“穿透式监管”的金融抑制特性会损害到市场主体进行交易的积极性和创新性,金融交易频次和交易规模的减少会使得不同金融市场上的资金成本价格得不到如实的反应,反而可能出现市场主体在强监管下不愿进行“高风险、高收益”套利活动的愿望,最终未必会通过这种强监管的形式确立对于实体经济有利的资金引导机制,甚至反而由此丧失了金融市场反哺实体经济的流动性基础。

最后,作为一个总结,我们认为:在本质上,经济是社会生活的本源,金融是为满足这种生活提供的工具,我们在整个监管过程中不能本末倒置,试图以金融监管政策的调整作为经济政策调整的方式,以为防范住金融市场的风险就可以根本杜绝经济社会的风险。对于“金融空转”现象,以强监管为代表的金融监管抑制可能可以治标,但却可能无法治本。金融监管若无法与经济体制治理联动,金融监管对于“金融空转”抑制目标的实现可能就是一种“无本之木,无源之水”的努力。

(作者郑彧为华东政法大学国际金融法律学院教授,法学博士)