原标题:财富管理的新开始:给投资者四句话 来源:温和的强硬派

图片来源:视觉中国

图片来源:视觉中国让人倍感焦虑的2020年总算过去了。

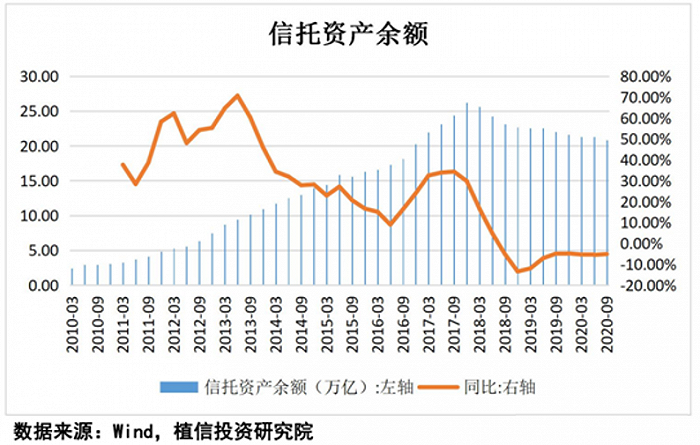

作为财富管理行业的参与者,我们看到了安信川信的暴雷、不良非标P2P被雷厉风行的清退,过去的错误被迅速矫正;也看到了客户因为配置了权益类产品获得收益后的欣喜。2021年,崭新的财富管理似乎在一点点地揭开它的面纱,向我们展示它的全貌,新的未来仿佛就在眼前。但可能还会有人会对权益产品的波动而头疼不已,也依然会有人留恋于刚性兑付的甜美。

相比于过程的波折,更怕的是我们对方向的迷失,到底什么才是财富管理的真正方向?站在辛丑牛年的起点,我想结合自己的从业经验谈谈对个人财富管理的四个建议,一家之言,供各位看官参考。

01. 非标真的是物以稀为贵么?

——放下幻想,非标转标的大趋势绝不可逆

春节前一篇名为《100万的小额可能都买不到非标信托产品了!》的网文在圈内快速传播,文章主旨就是口号性的高喊“非标信托越来越少,供不应求,且买且珍惜”。

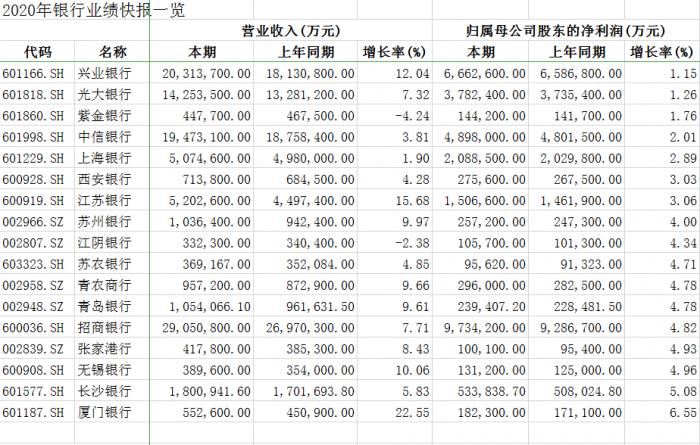

不可否认,伴随着愈加严厉的监管政策,各家信托公司的非标额度还将面临着新的压降,无论是现实还是看未来的趋势,非标信托确实是越来越少了。

但作为投资者,非标信托是否真的“物以稀为贵”,我们是否就该因此去拼命争夺剩下为数不多的非标信托?

如果我们放下眼前被刻意营造出来的恐慌,把视角放得更长远一些,其实结论非常简单和清晰:

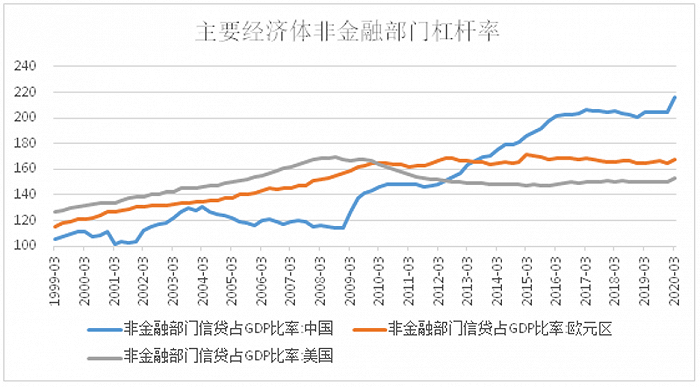

非标转标不是监管的一时兴起,而是中国经济增长模式转型的必然

过去十年“银行+地产”的发展模式遇到了负债不能无限增长的瓶颈,“优质企业+资本市场”才是中国经济的新动力。压缩非标是关系到发展的长期国策,当你的理财选择遇到了百年大计,是沉迷于过往的刚兑幻像还是顺应大趋势?

非标的安全边际不单纯来源于资产质量的支撑,也和流动性高度相关

诚然,非标信托在总量约束下,资产整体质量的确有所提高;但我们没有关注到的是,在监管的强力管控下,注入“非标”这个池子里的水在快速变少,流动性收缩带动整体资产质量恶化甚至引发优质企业的信用坍塌,也并非不可能。从这个角度看,在非标收缩的过程中,我们不能单纯因为非标少了就盲目乐观,我们更需要留心的是注水减少带来的流动性冲击,以及潜在的资产质量恶化。

对于个人投资者,非标转标是一轮新的洗礼,更是绕不过的一道坎

长期以来,带有刚性兑付特征的非标扭曲了财富管理市场,有非标的机构吃肉,没非标的机构吃S。而对于个人投资者,非标的存在让本来复杂的财富管理变得“简单”、让资产配置变得毫无价值,一个基于大量调研和数据分析的投资理财建议书,抵不过一句刚性兑付。可以说,在过去十年中,如果侥幸没有踩雷的话,个人投资者的日子也过得也太舒服了。

对于那些迷信于刚兑的个人投资者,我以为是时候去摆脱刚性兑付的迷雾了,财富管理本不是一件轻而易举的事情,如果你现在不能接受资产配置的理念,那么在金融产品愈发复杂的未来,你只会遇到更大的风险。

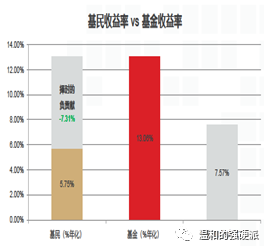

02. 抱机构的大腿,坚定的做基金持有人

在市场的不断洗礼下,越来越多的个人投资者选择通过基金的方式参与资本市场,这是值得欣慰的好现象,却仍然有不少个人投资者习惯于自己炒股,“享受”在股市中杀伐决断的快感。但我以为,在未来个人炒股超越市场将愈发困难,因为市场的参与主体和资金格局在最近几年出现了根本性的颠覆。

2018年以来,在资管新规、政策松绑和人才流入等多重利好之下,量化基金获得了更多关注,规模也出现了爆发式的增长,根据幻方的估算,在2020年底私募量化管理规模超过5000亿。这些基金聚集了大量有着金融和IT复合背景的优秀人才,依托多种策略和海量计算能力,发现资本市场的定价漏洞,并通过高频交易进行获利。

根据幻方的估算,在目前的A股市场上,20%的成交量都是由量化基金贡献的,对个人投资者来说这意味着什么?如果个人买卖股票,你的每五次交易中,就有一次是和机器完成的。本就对资本市场研究不多的你,面对着武装到牙齿的量化团队与不断提升的超级算力,你觉得你的胜率会有多少?

更有甚者,按照海外成熟市场的数据,量化交易占市场总交易的比例可以达到50%。在A股的上古年代,我们听多了庄家割散户韭菜的故事,但量化基金将成为比庄家更为可怕的存在,他们通过精密的计算,找到散户交易的每一个错误,用散户的失败去实现自己的成功。投射到我们身上,这种差距堪比围棋初学者对决AlphaGo,你愿意试试么?

前段时间,关于公募基金抱团持股的事情引发了很多投资者的热议,但我想说的是,别傻了,如果你现在还没通过基金的方式打理自己的资产,无论如何请赶紧先抱上机构的大腿。

在未来的财富管理市场中,也许赚钱有很多姿势,但站在巨人的肩膀上,是一定胜过于同冷冰冰的算法进行肉搏。赚钱固然重要,更重要的是,先在资本市场的“黑暗森林”中保全自己。

03. 不要对资金南下感到恐慌,南下将是未来的大趋势

按照约定俗成的说法,“北”指的是沪深两市的股票,“南”指的是指香港股票,故而北上资金就是指从香港市场中流入沪深两市的资金,相反的沪深两市流入香港股市的资金则被称为南下资金。

前段时间,关于A股资金南下的话题甚嚣尘上,引发了很多个人投资者的担心,A股资金都流向香港市场了,存量资金减少了,会不会影响A股市场的后续走势呀?

事实上,关注A股市场的投资者,发现市场已经出现了明显的结构性分化,一方面代表未来方向的科技股和成长股被机构投资者重仓,估值居高不下,另一方面则是市场的整体赚钱效应不断下降,许多个股无人问津创下了几年来的新低。表面上是机构资金在抱团,但实则是经济结构转型的过程中,能够被大家认可的、具有良好前景和稳定增长的个股太少了,大家都认可在宁德时代的龙头定位,但眼下200倍PE是不是真的太高了?

我们放眼全球,会发现在某一时间段优质标的被热捧,导致估值远远高于市场整体的现象,并非A股所独有。上个世纪70年代美国也曾出现过“漂亮50”行情,历史告诉我们,只要企业的增长是可靠的,估值的泡沫必将会随着时间的推移而趋于平静。

伴随着前两年的赚钱效应,公募基金的首发依然火爆,源源不断的资金涌入A股市场,如果资金不能南下,而是继续在有限的A股中去追逐那些本就稀缺的个股,只能导致市场的结构进一步走向畸形。

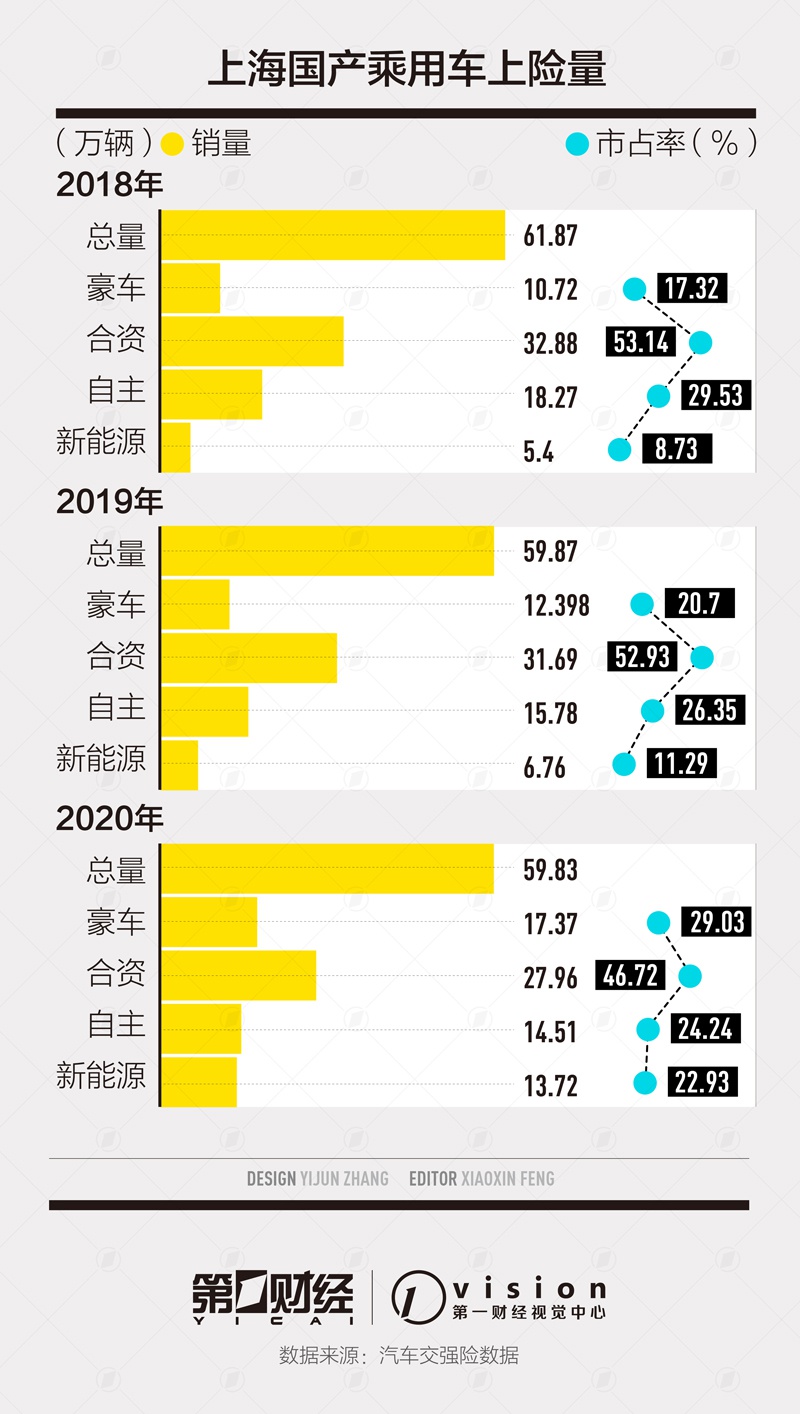

有人会担心,资金南下是否会导致A股市场缺乏后劲儿?我以为无需多虑,把A股放在境内经济转型的大视角来审视,在银行理财和非标信托被压缩的过程中,超过20万亿的居民理财资金将会以不可阻挡的趋势涌入其他可配置的领域,而资本市场便是最大的风口。如果说当年上证6124的高点来源于第一波存款搬家,那么未来A股和香港市场最大的呵护力就来源于非标转标下居民财富的“再分配”。

站在投资的角度,资金南下是资源的优化配置,而站在A股的角度,资金南下在维持基金赚钱效应的同时,给了A股一个缓冲的时间,在经历了一波快速甚至有些不理性的上涨后去歇一歇,我想对于每一个参与者来说,都是好事。

总而言之,资金南下之于个人投资者,是市场健康发展的一个正常现象,不必大惊小怪。反而香港市场更低的估值和更多南下资金的涌入,导致后市将会有更多的机会,香港市场也将成为境内居民财富管理必须关注的一个重点区域。

04. 财富管理不是追涨杀跌

——真正了解自己,找准自己的预期,才是财富管理之道

最近找我问基金的朋友越来越多了,有人会说,如果按照你这种资金搬家的思维,是不是应该在A股市场上加入更多的筹码?也有人问我,你看我前期买的基金已经赚了20%了,是不是卖掉它,等低点时再补进来,这样赚得更多?这些问题五花八门,但问题的本质都是相同的,“我就是想赚得更多!”

在财富管理的过去,刚性兑付的存在使得投资者总是希望找到一款必胜的产品来满足理财的全部需求,却让我们忽视了一个关键的问题,我们真正的需求是什么?如果你没有流动性的需求,只是希望通过长期投资获取6-8%的投资回报,而通过组合投资、长期持有公募基金就可以完全满足你的目标,那你为什么还要纠结于高买低卖以承担更大风险为代价去获取更高的收益呢?

我一直坚信,财富管理的核心在于人,在于我们对于每个投资者个体真实需求的挖掘,在于我们能否根据个人需求去制订最合适的财富管理方案,而不是无所不用其极的去抓取每一个超额收益,古语有云“君子爱财取之有道”,诚不余欺啊!

事实上,个人投资者犯错的方式,在这十几年一再重演,我们在需求挖掘、产品选择和组合配置这些很重要的前期工作上投入太少,却总喜欢为产品运行中的波动而欢喜或忧虑。经历过应试教育的我们都知道,扎实的学习才能带来好的考试成绩,等到走入社会大学堂时,我们却为什么又把这些宝贵的经验弃之如履呢?

05. 写在最后,财富管理的新篇章即将开始

四万亿拉开了轰轰烈烈大资管时代的序幕,十年的时间,“银行+地产”这出大戏伴随着资管新规的推出也将要落下帷幕。经济增长模式的改变必将深刻影响金融行业的每一个角落,而我们每个人的财富管理也将面临重塑。

在最后我想泼泼冷水,任何转型都是有成本的,任何一个美好的明天,都不会在不付出任何成本的情况下到来。P2P暴雷带来的财富灭失、非标资金池无法兑付而进入慢慢的等待,这是非标最坏的年代,也是标品最好的年代,但这并不代表标品市场就毫无风险,相较于过去十多年,衍生品的发展带来的风险、标债市场因为流动性退潮而风险大增,这些一样会成为个人投资者财富管理路上的绊脚石。

但无论如何,我依然会乐观的相信,财富管理行业已经走在了正确的路上,非标的褪去让投机分子慢慢远离这个市场,越来越多有意思的人和机构正在以自己的方式为这个市场提供更多的声音和选择。不同于过去时代里金融机构无可争议的权威地位,在5G的推动下新媒体日渐繁盛,金融行业特别是财富管理,将迎来新的“去中心化”,对于个人投资者,将会听到更多的声音,也会有更好的体验,这些都是我们在过去十年,所不曾拥有的。

![[动图]未来充电该是什么样子?OPPO展示隔空充电](http://f.sinaimg.cn/spider2021223/138/w600h338/20210223/01eb-kkmphps4646998.gif)