原标题:信用卡,告别“暴利”时代

文章经授权转自公众号:读懂财经(ID:dudongcj)作者:读懂君

一直以来,大家对银行信用卡业务的印象,大多是“暴利”。

原因是,信用卡分期利率普遍在15%左右。从银行角度出发,较高的分期贷款利率,似乎赚取超额收益也是理所当然的。

但事实并非如此。大家别忘了,信用卡普遍有长达50天的免息期,并且信用卡贷款资金来源,只能是同业拆借来的高利率资金。

实际上,股份行的信用卡贷款净利差大部分维持在3至3.5个百分点,虽高于银行整体2.5%左右的贷款净利差,却算不上暴利。

但现在,行业竞争加剧、不良贷款攀升之后,信用卡业务昔日的“暴利”光环难以维持。

在信用卡业务开始爆发式增长的2014年、2015年,优质客户开始被充分开发,行业贷款不良率保持在1%左右。利差高、坏账可控,在近5年对公贷款坏账爆发的背景下,信用卡充当了银行“救世主”。

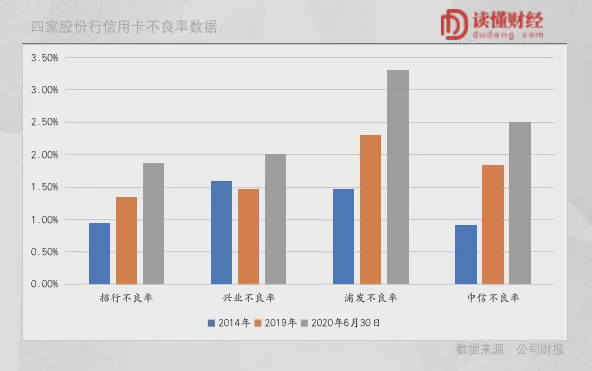

站在当下来看,优质客户被开发殆尽,各家银行的信用卡不良率已攀升至2%上下,个别风控较弱的银行,信用卡不良率甚至超过3%。

3%至3.5%的净息差,对应持续攀升的不良率,让银行信用卡业务走下神坛、告别“暴利”。这种情况下,对于近两年仍在集中开发信用卡业务的银行,大家要谨慎起来了。

看似“暴利”的信用卡业务

“喂,我是某某银行的工作人员,为了减轻您的还款压力,这个月您信用卡共消费12000元,可以分12期偿还,分期还款利率打八折,每月只需要多还60元”。

乍一听美女业务员的介绍,利率也不高,不少人便做了分期还款的决定。但读懂君告诉你,大部分银行信用卡的分期利率都会高达12%以上,堪称“暴利”。

比如,你欠银行12000元,第一个月多还利息60元;第六个月,你欠银行6000元,多还利息60元;第十二个月,你欠银行1000元,多还利息还是60元。

你欠银行的钱越来越少,但每个月所还利息是固定的。

第一个月,年化利息5%,看似还不错,但到了第六个月,年化利息10%,已经不低,到第12个月,年化利息高达60%。综合一算,这12000元信用卡分期的年化利率,堪比“高利贷”。

除过高昂的刷卡分期利率外,信用卡持有者在商户每消费一笔金额,银行就会按比例收取刷卡手续费。例如,你买了一件衣服,花费1000元,银行会收取4元左右的手续费,只不过这块支出不用消费者买单,由商家买单而已。

如果说银行赚取高额的分期利率,还要担心贷款潜在的坏账,那刷卡收取的手续费,则完全没有这个担忧。

一边可以赚取超高的贷款利率,一边又可以不必担心坏账,赚取手续费,还有比这暴利的银行业务吗?

但实际却是,由于长达40天至55天免息期的存在,信用卡的真实收益率,远没有表面那么暴利。

以招商银行为例,2020年上半年零售贷款收益率6.1%,其个人住房贷款占48.4%,信用卡贷款占26.2%,其他贷款主要集中在个人小微贷款。

个人住房贷款利率一般在5.5%至6.0%区间,由此可推断,招商银行的信用卡贷款利率应该在6%至7%间,并没有大家想象的那么高。而一些免息期更长、分期利率更低的银行,信用卡真实的收益率还要更低。

此外,银行信用卡资金来源不能用吸储的存款,只能用同业拆借来的钱,而同业拆借利率要高于吸储资金。

一般同业拆解的利率在2.5%至3%,这样算下来,信用卡业务真实的利差在3.5%左右。银行整体的利差在2.5%左右,信用卡业务虽然具有利差高的特点,但也称不上暴利。

早期布局的银行,吃到了“螃蟹”

尽管称不上暴利,但一直以来,信用卡业务都是各家银行追逐的“香饽饽”。

原因也简单,从过往5、6年银行业的经营数据来看,企业贷款需求疲软、制造业贷款坏账爆发,导致整个行业的经营陷入泥潭。这种背景下,利率相对更高,且坏账可控的个人信用卡业务,自然成为银行扩张的不二之选。

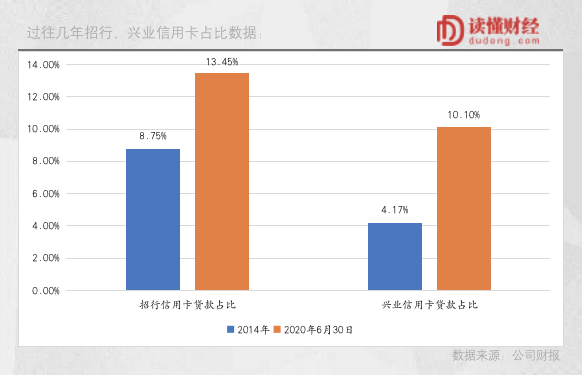

以招行、兴业两家经营相对稳健的股份行为例,2014年招行信用卡贷款占总贷款的8.75%,2020年中报提升至13.45%;2014年兴业信用卡贷款占总体贷款的4.17%,2020年中报提升至10.1%。

可以看到,过去几年,招商银行、兴业银行的信用卡贷款占比均大幅提升。尤其是兴业银行,占比翻倍,招商银行虽然增速慢一点,但占比绝对数更高。

与整体的息差水平相比,信用卡业务有明显优势,而业务布局越早的银行,吃到的红利越多。接下来,我们来看一看,信用卡业务到底有多“香”?

首先,贷款收益率高。关于这一点读懂君在前文已经解释过了,股份行信用卡贷款收益率普遍达6至7个百分点;其次,较低的坏账率,让其整体回报率要优于放贷的平均水平。

时间回到2014年,彼时个人信贷需求尚未爆发增长,银行信用卡业务则处于快速增长阶段,整个行业的优质客户未被充分开发,因此,信用卡贷款坏账率保持在较低水平。例如,兴业银行信用卡贷款不良率1.59%、招商银行信用卡贷款不良率0.94%。

1.59%的信用卡贷款坏账率,看起来也不低。但是,如果考虑到信用卡放贷净利差普遍可以达到3.5%左右,扣除1.59%的坏账率,信用卡业务在当时依然是回报率比较高的业务。

高放贷利率、低坏账率,在对公贷款坏账爆发的阶段,各家银行都把目光瞄准信用卡业务,也就不难理解了。

换一个角度来看,过往五六年经营业绩强劲的银行,如招行、平安、兴业等银行,实际上都离不开信用卡业务的占比大幅提升。也就是说,在上一轮银行业坏账爆发周期,提前重仓布局信用卡的银行,成功吃到了“螃蟹”,其业绩表现也优于其他银行。

警惕近两年信用卡疯狂扩张的银行

时移势易。站在当下来看,银行信用卡业务已经过了赚取“暴利”的阶段。

过往五年各家银行都在积极布局信用卡业务,除招行、兴业信用卡贷款占总体贷款提升至超过10%以外,平安、中信、浦发等银行的信用卡贷款,占比总贷款也都提升至10%以上。

这导致整个行业从蓝海,开始进入红海,优质客户越来越少,信用卡业务也逐渐失去了往日的优势。

这点,从近几年银行信用卡业务不良贷款率大幅提升,便可以看出。

比如招行,2014年信用卡贷款不良率为0.94%,2019年则攀升至1.35%,受疫情影响,2020年上半年为1.85%。

被称作零售之王的招行,其信用卡不良率也出现大幅飙升,其他银行的信用卡不良数据可想而知。截至2020年中,兴业、中信、浦发银行的信用卡不良率均超过了2%,浦发更是超过了惊人的3%。

可以看出,过往几年随着信用卡业务竞争加剧,各家银行的信用卡贷款不良率,普遍出现了大幅攀升,这也让往日可以为银行带来超额收益的信用卡业务,逐渐失去了光环。

具体来看,当银行信用卡不良贷款率提升至2%时,对应信用卡3%至3.5%的净利差来看,扣除不良贷款之后的净利差在1%至1.5%,丝毫显现不出信用卡业务利差高的优势。

因为优秀一点的银行,净利差在2.5%左右,总体不良贷款率在1%左右,扣除不良贷款后的净利差也可以接近1.5%。

很明显,对银行来说,当行业竞争加剧、不良贷款攀升之后,信用卡业务已经不“香”了。这也是为什么,就连招行对信用卡业务的扩张,也开始呈现谨慎态度。2019年末信用卡贷款占比为14.94%,2020年中报信用卡贷款占比13.45%。

更重要的是,在当下信用卡不良贷款攀升的周期,近两年集中开发信用卡业务的银行,这块资产质量或将在未来几年受到冲击。

一般而言,信用卡贷款开始的几个月,出现坏账的概率较低,但在还款的最后几个月,信用卡的坏账则会集中爆发。

所以,对近两年信用卡业务呈爆发式增长的银行,要警惕坏账出现失控的风险。浦发信用卡坏账率超过3%,就是活脱脱的例子。

说到底,大家眼中“暴利”的信用卡业务,各家银行眼中的“小甜甜”,也仅限于优质客户未被充分开发时。而当下,坏账持续攀升的信用卡业务,也成了银行眼中的“牛夫人”。

特别声明:本文为合作媒体授权DoNews专栏转载,文章版权归原作者及原出处所有。文章系作者个人观点,不代表DoNews专栏的立场,转载请联系原作者及原出处获取授权。