原标题:共享充电宝越来越贵的底层逻辑

伴随着共享充电宝第一股即将上市,共享充电宝涨价所引发的争议越来越大,从网友吐槽来看,每小时租借费从1.5元~2元涨到了4元和6元不等,有些离谱的涨到十几块每小时了。24小时封顶价格从20元涨到40元不等。

据四川日报消息,近年来,共享充电宝价格暴涨了400%。

共享充电宝为什么越来越贵,它的底层逻辑是什么?

产品的涨价分主动涨价与被动涨价。主动涨价的缘由一般是因为产品供不应求,导致该产品的稀缺属性凸显,企业商家因此掌控了定价权,企业迫于供不应求的市场客观环境而做出的价格调整,这种情况下的主动涨价,即调整了供需,又让其自身利益最大化。

而被动涨价更多源自于企业的上下游供应链或产业供应商、合作商的调整与变动,上下游合作商的价格变动导致其产品成本与利润空间发生了变化,企业基于盈利诉求而被迫涨价。

这种情况更多是因为其产品服务非常依赖上游供应商或合作商提供的产品与服务,主导权与定价权并没有完全掌控在自己手里。

而共享充电宝的涨价因素可能更多是第二种——被动涨价,但同时又有主动涨价的利益诉求。

因为业内知道,对于共享充电宝玩家而言,其实价格越低越有利于其规模化,可以快速收割粉丝,扩大市场份额,性价比战略更有利于其快速做大市场口碑与用户规模。

但共享充电宝的定价需要考虑到一个重要因素就是人流量、租金、地段。人流量越大、地段越好,租金越贵,共享充电宝的点位费与入场费就越高。

也就是说,企业要与场地提供方共享收益,在高昂的点位费与入场费的情况下,它要算好盈利的账本,要给商家分成,当下的渠道成本越来越高,洗浴、酒吧等个别热门场景,均需50%以上的分成,这对厂商形成了巨大的渠道分成成本压力。

根据某共享充电宝公司的负责人透露,在一些客运量大的酒吧,入场费甚至高达每年20万元。

这样一来共享充电宝企业也被迫提价,不然很可能无利可图。

随着未来各大厂商对点位与渠道的竞争加剧,渠道的核心地位将愈加凸显,因为商家资源有限,渠道成本上涨,商家成本与分成将成为共享充电宝企业越来越昂贵的运营成本,而渠道涨价或将倒逼充电宝租金涨价,这对当下的共享充电宝公司的现金流与运营效率提出了考验与效率。

当然,在被动涨价因素之外,也有企业自身的主动涨价需求。

过去充电宝的低价时代可以认为是市场玩家的一种默契的低价补贴、培育市场的行为,类似于当初的网约车、共享单车的低价补贴以及如今的社区团购补贴,先把市场做大,通过赔本赚吆喝做大之后,一般都积攒了庞大的稳定用户群,市场空间也逐步到顶了,就必然需要考虑存量用户的商业价值最大化。也就是说,企业需要盈利了。

说到盈利,是当前共享充电宝的行业之痛,因为当前共享充电宝玩家除了充电宝本身的租金营收之外,几乎没有其他的盈利路径,那么如何向资本市场证明它的盈利空间与市场前景呢?

很显然,涨价是一条最直接的路径。不要小看涨价所带来的利润空间,从商业逻辑来看,一家上市公司的市值与股价一般都与营收增长直接挂钩的,如果营收增长能快速翻番,带来的股价涨幅可想而知。

共享充电宝企业营收增长翻一倍有多容易?假设用户使用频率不降低、存量用户不流失的情况下,将充电宝时租金单价从一元涨到2元,对于用户而言,涨幅并不敏感,多数用户是没有明显感知的,但企业营收则可以翻一番。

基于企业盈利增长的诉求,一年之后,从2元涨到4元,用户对价格涨幅有了明显感知,但随着用户消费习惯形成,对共享充电宝产生依赖,这个价格可能依然在许多用户的接受范畴之内。

当从4元涨至8元一个小时,这开始超出了用户对共享充电宝的价格认知范畴,从目前的市场争议来看,也在于不少地方的共享充电宝的定价正在冲破这个定价阈值。

但随着当前快充、5G技术的到来,人们对手机电量的焦虑有增无减,这导致共享充电宝涨价明显超出消费者预期,但依然还是有人愿意买账,因为应急充电一直都是刚需。只要涨价不过于离谱,共享充电模式依然还能运行下去。

因此,这也是为何怪兽充电的背后,站满了资本大佬,因为资本市场非常清楚,过去互联网公司或者硬件科技企业,要从创业融资阶段做到盈利,往往并不容易,以亏损换市场是常态,滴滴美团这种互联网超级独角兽也是到2020年才刚刚实现盈利。

从手机行业来看,当前硬件成本、利润都几乎接近透明,行业内也就苹果这种软硬件都有大量利润空间的巨头才能持续盈利,其他厂商要做到盈利的持续增长很不容易。

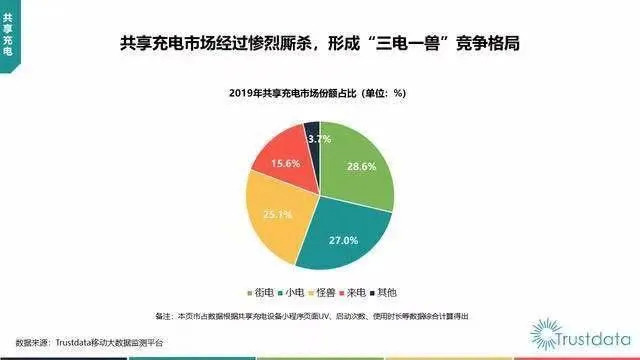

在移动互联网新增用户见顶的情况下,从数据来看,“三电一兽”早在2019年就占据了行业96%以上的市场份额,并且相继对外宣布已实现盈利,这在共享经济领域也是绝无仅有的。

根据怪兽充电公布的2020年财报数据显示,2020年怪兽充电凭借共享充电服务,收入超过28亿,相比前年的20亿成绩,同比增长高达38%。

共享充电宝涨价:本身是一个面向资本市场的好故事

从未来预期来看,共享充电宝要做到营收翻番其实并不难,原因就在于共享充电宝涨价翻番带来的想象空间。

在存量用户使用频率不变、营销和销售费率以及商户的点位分成不变的情况下,涨价翻一倍,意味着营收就能翻番,不过这是一种理想的情况。现实的情况是竞争白热化,点位分成、营销、研发费率开支等都会上涨,但因为共享充电宝过去定价基数低(2~3元/小时),在未来三年内,还具备持续涨价的空间,这让其营收空间还具备很大的想象空间。

从整个移动互联网大盘用户基数来看,共享充电宝行业的用户增量空间还很大,数据显示,目前共享充电宝在一二线城市的渗透率仅为17.8%,而在三线以及以下城市的渗透率仅为2.8%。

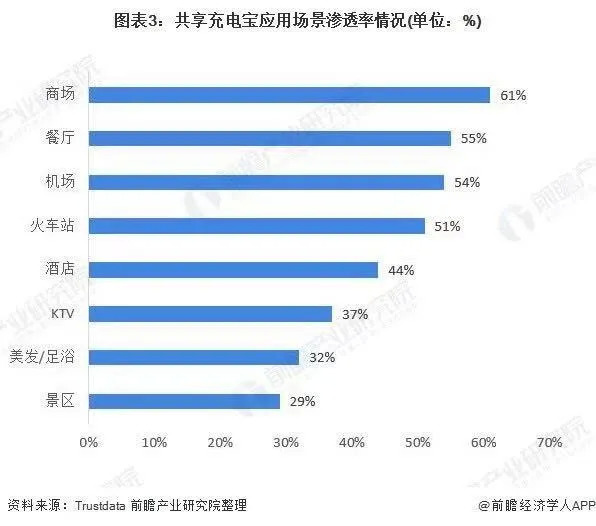

从场景来看,共享充电宝整体的线下消费场景渗透尚未饱和,根据前瞻产业研究院数据显示,商场与餐饮场景的渗透率最高,高达61%与55%,其次是机场与火车站,而KTV、购物场所、影院、景区等场所消费场景的渗透率依然还有上行空间。

因此,对于行业玩家来说,即便因涨价劝退一部分忠诚度不够的存量用户,但新增用户还会持续流入,所以共享充电宝企业当前并没有因涨价劝退大量消费者导致营收下滑的顾虑与担忧。

因此,涨价所带来的营收增长本身已经是共享充电宝企业向资本市场所能讲的一个颇具想象空间的好故事——这个故事就是愿意接受涨价的高净值用户比例增长,它拿下的是真正有忠诚度、质量相对较高的真粉丝。

从整个行业环境来看,美团的入场,让整个共享充电宝行业平添危机感与变数,但当下来看,对“三电一兽”格局冲击有限,毕竟美团面临着外卖、社区团购等多个市场竞争与重度投入,在共享充电宝市场的专注力与资金投入有限。

整体上,共享充电宝市场红利收割者依然是市场原有头部玩家。IDC预测,2023年全球智能手机四分之一的出货量将支持5G,共享充电行业在2~3年或将迎来更乐观的增长。

当然,也有观点认为,涨价将会摧毁原本辛苦培育的市场,但企业可能是在对市场进行试探,涨价本身也是企业在不断试探共享充电宝的价格天花板与用户能承受的价格极限在哪里。

因此,充电宝还会不会涨下去,关键还是看用户是否用脚投票去支持商家涨价,毕竟,当共享租赁的消费习惯形成,再让用户重新适应外出包里都多出一个充电宝的习惯,其实说易行难。

因为价格能否引起需求量的变动需要看商品与服务的属性,对于刚需与非刚需,替代性强或者不强的产品或服务,民众对于价格变动的反应程度是不同的,回到经济学当中的说法也就是需求弹性不同,民众对于刚需类的产品比如生活基本必需品,医药品、饮用水等。即使价格上涨,人们还得照样买,这类产品的需求弹性就小或缺乏弹性。

根据需求价格弹性理论:一种商品若有许多相近的替代品,那么这种商品的需求价格弹性就大。因为一旦这种商品价格上涨,甚至是微小的上涨,消费者往往会舍弃这种商品,而去选购它的替代品,从而引起需求量的变化。反之需求弹性就小或者说缺乏弹性。

很显然,共享充电宝属于后者,从目前来看,它虽然有自用充电宝作为替代品,但是它常处于用户被遗忘的角落,这导致了共享充电宝的刚需性凸显,当这种商品价格上涨,紧急情况下,用户还得用。

因此,共享充电宝的特殊性在于,它有替代品,介于刚需性与非刚需性之间,这意味着消费者是否选择替代品,关键点在于它的定价是否突破了消费者的心理接受极限。

当下随着充电宝租金节节攀升,对用户的心理冲击也不小。因此,共享充电宝的持续涨价,也是商家与消费者的一场心理与利益博弈,商家还在寻找消费者的心理价格承受极限。

经济学原理中还有个“价格上限”又叫“限制价格”理论,是政府为了限制某些商品和要素价格上涨而规定的最高价格,主要目的是为了保护消费者利益。

然而,目前共享充电宝的价格变动上限究竟在什么地方,目前还看不到。

因此,从这个逻辑来看,如果企业一直涨价用户一直买单,那么这也将鼓励企业持续涨价,毕竟资本倾向于以最小的付出与成本去获取最大的利润。

在笔者看来,当商家试探出消费者对共享充电宝心理接受极限价位在哪里,也将会行业寻求增长第二曲线,探寻其它盈利模式的时间节点,从目前来看,这个时间节点还没有到来。