来源:中国企业家公众号

协议和宣传上的投资B站、老虎证券等知名企业,但实际净值严重缩水,钱去哪里了?

文丨李域编辑丨朱益民

来源|21世纪经济报道(ID:jjbd21)

头图来源|全景网

“基岩做了一个大局。”回想起这四年的投资遭遇,投资者张静(化名)愤慨地说:“50多亿元人民币去到海外,到底是给谁做了嫁衣,公司没有给任何说法?”

张静口中的基岩,是广州昔日知名私募,有着“国内首家赴美上市私募”光环的广州基岩资产管理有限公司(简称:基岩资本、广州基岩)。2018年8月,她认购了基岩资本旗下两款名为“东方价值基金十一号私募基金”、“东方价值基金十一号私募基金二期”的私募基金产品,认购金额200万元,期限两年。

“东方价值基金十一号私募基金”是一只私募证券投资基金,管理人是基岩资本,托管人是国泰君安证券。按照合同约定,该基金募集资金将通过QDII资产管理计划,最终投向美国纳斯达克或港交所主板上市企业的IPO份额认购。补充协议显示,该基金将与标的企业股东达成担保协议,被担保方有权向担保方(企业股东)追偿收益。

既有头部券商国泰君安证券作为托管人,又有境外上市标的企业的回购,同类产品还有诸如恒天财富、京东旗下东家金服等多家知名机构代销,看起来“合规又安全”,为何产品清算时净值仅剩0.254,公司屡次遭监管机构处罚,会否涉及刑事犯罪?

三位高级合伙人履历光鲜

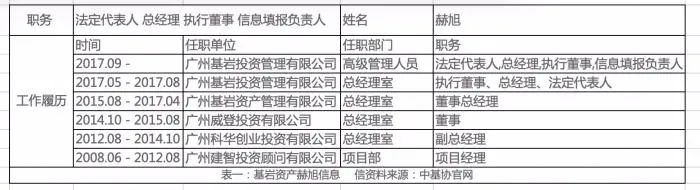

基岩资本是一家成立于2015年的私募基金管理公司,注册资本1000万人民币,赫旭为法人、总经理、执行董事,持股比例37.5%。

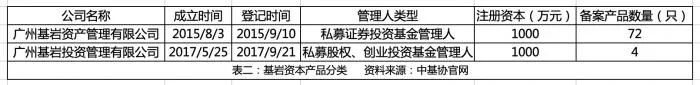

基岩资本投资主要集中在美公开上市或寻求在美上市的中概股公司。旗下有广州基岩资产管理有限公司和广州基岩投资管理有限公司两家私募基金管理人,管理人类型分别为私募证券投资基金管理人和私募股权、创业投资基金管理人。

一份资料显示,基岩资本核心团队成员包括:邹淇中、吴斌、黄民欣等三位高级合伙人、执行合伙人赫旭和张晗、罗宏泽两位执行总裁。

三位高级合伙人在海外多家知名机构从业多年,颇具实力。

邹淇中有美国注册金融分析师(CFA),也是美国投资管理研究会(AIMR)及香港财经分析师协会(HKSFA)成员,曾任职于美林证券、安德森投行等国际投资机构,在美二十余年间,主导纽交所及纳斯达克的投资银行业务,范围涉及IPO承销、定增、管理层收购、借壳上市、私有化等,曾主导投资案例包括富基融通、德海尔医疗、碳博士控股等。

吴斌是澳大利亚、香港会计师公会资深会员,香港公司秘书公会会员,曾任职香港证监会及毕马威会计事务所部门经理,香港新世界集团、多家中国A股和香港主板上市公司担任CEO、COO及CFO等职务,先后主导或参与新世界地产、招商局集团、武钢集团、中集集团、中华网、青岛啤酒等知名公司资本运作业务,是基金协会备案管理人之一。

黄民欣持有法律职业资格证书,亦是深圳仲裁委员会仲裁员与广州市律师协会会员。曾任职于中国银行伦敦分行,擅长海外融资、并购与重组、不良资产处置、外商投资等方面,熟悉美国、欧盟、香港、俄罗斯、东盟等多个地区的投融资环境。

至于执行合伙人赫旭的从业履历则较为逊色,在中基协的资料中,赫旭2008年才开始参加工作,在2008年至2015年间,先后在广州建智投资顾问、广州科华创业投资、广州威登投资担任相关职务。

深圳某私募基金创始人表示,投行、律师和会计师是一家投资机构的标准配置,铁三角关系,从邹淇中、吴斌、黄民欣这三位高级合伙人的履历来看,基岩的配置相当亮眼。

公开资料也显示,吴斌曾任招商局港口香港IPO的财务顾问之一,协助其寻找基石投资人,并参与IPO认购。而后招商局港口香港IPO获得超过300倍的超额认购,首日涨幅超过200%。这一项目成为了基岩资本对外宣传的核心团队过往成功案例的典型。

“国内首只专注中概股的基金”

挟持光环急剧膨胀

光鲜的履历只是开始的第一步,毕竟资本市场是靠业绩发声的地方。

基岩资本正式成立之后,开始筹备发行人民币基金。

最早发行的“东方价值基金”号称是我国第一只专注于中概股投资的基金,曾于2016年登上年度私募基金收益率三甲。2017年10月该基金退出清算,两年累计收益率高达101.31%。

此外,“东方价值基金二号”与“东方价值基金三号”也跻身私募排排网前十排行榜与私募先锋榜。

不仅如此,在2017年,基岩资本对外宣传,公司作为基石投资者登陆纳斯达克市场的企业共4家。其中金正环保、天地荟、瑞图生态3家企业在上市当天股价均实现超过50%的涨幅。

作为基石投资人,2018年基岩资本投资的B站在美上市,上市当天股价收于11.24美元,市值达31.3亿美金。据2017年6月和10月的QuestMobile报告指出,B站在中国24岁以下用户最喜爱的APP中排名第一。

丰厚的投资回报和投资B站等知名企业让基岩资本在私募圈声名鹊起,随后其加大产品发行力度,管理规模迅速增长。

中基协披露,广州基岩资产管理有限公司和广州基岩投资管理有限公司在中基协备案的私募基金产品分别为72只和4只。

同时,基岩资本还开启了上市征程。

2018年,基岩资本向美国证券交易委员会(SEC)递交了招股说明书,拟募资7000万美元。2019年3月,基岩资本更新了招股说明书,此次招股说明书显示,基岩资本调整拟募资金额至3000万美元,并计划登陆纽交所。截至2019年一季度,基岩资本的管理规模增至50亿元。

业内人士分析,一家新成立的私募机构,“造”一两只收益在行业内排名靠前的产品,能迅速打开局面,给后面的募资带来便利,“每年私募排行榜上都会冒出一些收益很高新私募基金公司,但从长周期来看,这些基金的投资理念并不成熟。

数据造假粉饰产品暴雷

两年收益就翻倍增长的东方价值基金成为基岩资本的明星产品。

2017年末,存续期二年的东方价值基金五号成立,募集基金规模约8亿元人民币。合同显示,该基金将通过QDII资产管理计划,投向B站的IPO份额。

2018年3月,B站在美国纳斯达克上市,发行价为11.5美元/股。截至2019年12月2日,B站收于17.5美元/股。这意味着,如果两年前投资了100万人民币,当时收益达到52%。

2019年12月3日,基岩资本发布《到期清算公告》,公告显示,基金所持有仓位已于基金到期日前完成减持,并于2019年12月3日正式启动产品清算流程,预估历时约60个工作日左右完成清算。根据《资产净值公告》,基金终止时,“东方价值基金五号”的累计净值已达人民币1.31元。

令人感到意外的是,截止到2020年4月10日,基岩资本披露信息,东方价值基金五号的净值仅剩下人民币0.3元。

这仅仅是个开始,随后,基岩资本大量的产品开始爆雷。

2021年3月3日,广东证监局披露,2018年5月至2020年1月,广州基岩作为其管理的“基岩东方价值五号”等35只基金产品的资产委托人,与证券公司、公募基金管理公司签订QDII资产管理计划、收益互换协议(以下统称为场外标的),将基金财产投向在美国上市的中概股股票。在基金净值披露环节,广州基岩通过篡改场外标的估值数据,经基金托管人复核后在净值公告、定期报告上披露,或者未经托管人复核直接在“私募排排网”上披露的方式,向投资者披露了虚假的产品净值信息。上述行为对投资者真实全面准确了解投资回报情况和风险情况形成严重误导。以逐只产品最后一次虚假净值与真实净值比较测算,广州基岩共虚增基金财产18.27亿元人民币,净值虚增比例均值为111.09%,净值虚增比例最高值为324.65%。

信息披露存在虚假记载的基金产品具体为:东方价值基金五号、东方价值基金五号二期、东方价值基金五号私募母基金、东方价值五号三期、基岩东方价值五号、基岩东方价值五号二期、基岩东方价值五号三期、东方优选价值五号等35只私募基金。

记者了解到,目前净值最低的产品是东方价值十四号,仅有0.167,该产品以投资老虎证券IPO份额向市场募资,3月15日,老虎证券收报22.6美元,较2019年较IPO发行价8美元上涨220%。

投资B站只是噱头?

底层资产不明潜藏利益输送

协议和宣传上的投资B站、老虎证券等知名企业,但实际净值严重缩水,钱去哪里了?

记者拿到的多份清算报告显示,东方价值基金十一号和东方价值基金十一号二期对未减持资产进行了披露,均持有申万宏源2018-023号境外证券投资单一资产管理计划。

但清算报告里,对于已减持的资产,则并没有披露过往持仓标的,可供清算资金均用银行存款科目显示。

面对多只产品的净值大幅缩水,基岩资本给出的解释是,2019年以来,中概股受到较大的冲击。受新冠肺炎疫情在全球蔓延等黑天鹅事件的影响,美股遭遇了史无前例的四次熔断,投资标的净值大幅下挫。

如果仅是市场原因,那么更换优质标的投资逻辑是什么?

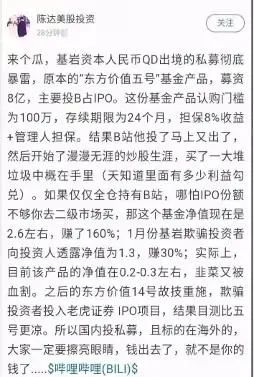

第三方代销机构东家金服前海外投资总监陈达曾在雪球发帖,称基岩资本投资过B站,但很快就退出,随后买入了一堆垃圾中概股,其表示里面可能存在利益输送。

东家金服前海外投资总监陈达发帖内容。来源:雪球

对于陈达的说法,一位曾寻求基岩合作的中概股高层表示认同,他表示基岩以热门的中概股在市场上大量募资,B站和老虎证券都是其对外募资的噱头,本质上他们是资金池的模式,统一运作募集资金,通过操控市值方式,以新募集基金接盘到期基金所持有标的,从合作中概股公司收取巨额利益。

基岩资本递交的招股说明书对其底层资产有一些介绍,比如投资独角兽类别的基金在2017年9月30日之前,该类别下只有一只基金完成了对一家处于成长期的中国TMT公司的少数股权投资,截至该日期,这一类别下的投资回报为负。

除此以外,基岩资本的投资包括一家呼叫中心业务流程外包服务商、一家废水净化处理公司、一家环保建材制造商和分销商、一家宠物视频生产商、一家手机游戏发行商以及一家网上职业教育服务商。

据知情人士介绍,还有一种操作方式是基岩资本先找到合作公司,然后协助其在纳斯达克等海外市场上市,再用通过托管账户顺利流入海外市场的募集资金,进行股价操纵或市值管理,获得境外收益。只不过在市场下行时期,产品有巨亏的风险,“接盘资金损失最严重。”

第三方机构失责

在这起涉及50亿元的案件中,除了管理人基岩资本,托管人中信银行、国泰君安证券,代销机构东家金服等也是重要的相关方。管理人挪用基金资产,用作他途,作为代销机构涉嫌虚假宣传,托管方却没有及时发现和纠正,这些第三方机构被投资者指控严重失职。

比如在东方价值五号产品销售之初,作为代销方的东家金服就知晓了8%的保底协议。有投资人反馈:“理财经理明确说了基岩的8%兜底保障,而且项目就是投资到B站。”

因此,律师界人士表示,代销机构在宣传时表示有兜底、风险小收益高,这些都涉嫌虚假销售宣传,引诱误导了投资者,应该对投资者负责。

《关于加强私募投资基金监管的若干规定》第六条规定,私募基金销售机构及其从业人员在私募基金募集过程中不得直接或者间接存在口头、书面或者通过短信、即时通讯工具等方式向投资者承诺保本保收益,包括投资本金不受损失、固定比例损失或者承诺最低收益等情形。

“有的私募基金管理人给代销机构高管募资金额2%~3%的私下奖励。”有代销机构人士表示,过去理财经理为了完成业绩,代销机构高管因利益牵涉其中,这类违规时有发生,“随着私募基金行业的规范和相关制度的出台,行业环境得到了改善。”

《私募投资基金监督管理暂行办法》第二十四条规定,私募基金托管人应当按照合同约定,如实向投资者披露基金投资、资产负债、投资收益分配、基金承担的费用和业绩报酬、可能存在的利益冲突情况以及可能影响投资者合法权益的其他重大信息,不得隐瞒或者提供虚假信息。

对此,托管机构国泰君安相关人士在接受记者采访时说:“在发现基岩相关问题后,国泰君安及时向监管机构进行了汇报,并在法律规定的框架下积极做好维护投资者利益工作。”

国泰君安相关人士进一步表示:“根据相关规定,基金的信披义务人为管理人,产品净值应由管理人向投资者非公开披露并确保数据的真实性。本案中,国泰君安积极履行托管人职责,自去年以来相关监管机构对基岩出具的行政处罚书中均已明确指出了管理人未如实披露底层投资标的真实情况等违规问题。对于本案的处罚决定,我司积极拥护相关机构的裁定,并希望行业进一步完善法律法规体系,加强对管理人违法违规行为的惩治力度,进一步保护投资者利益。”

证监局出手顶格处罚,追责还在路上

过去几年,伴随私募行业的野蛮生长,非法集资、违规投资等乱象丛生,不少投资人为此付出了沉重的损失和代价。

对于基岩资本的虚增净值18.27亿元、挪用资金6亿元、向投资者承诺最低收益的行为,广东证监局开出了行政处罚,处以106万元罚款,法定代表人赫旭被给予警告,罚金36万元。

多位律师界人士表示,虽然总额不高,但已经是法律法规规定的最高限额。

“私募基金相关责任人员擅自挪用客户资金的行为,属于刑法意义上的挪用资金行为,可能构成挪用资金罪。”盛唐律师事务所朱汉律师指出,“在受处罚的主体方面,已有案例显示,被追究刑事责任的人员包含实际控制人。”

而且,私募基金是否按规定履行了备案程序,并不影响相关犯罪的认定。

另一位金融律师也向记者指出,虚增基金净值和挪用资金涉嫌非法集资、伪造欺诈、盗用资产等刑事犯罪。同时,因基金管理人违反法律法规造成损失,投资者有权向法院起诉,主张获得赔偿。

事实上,私募基金的监管正在加码。

今年1月,中国证监会正式发布《关于加强私募投资基金监管的若干规定》,进一步明确了私募基金募集和投资的底线要求,让私募行业真正回归“私募”和“投资”的本源。

1月28日,中国证监会召开2021年系统工作会议,会议强调,加快推进“伪私募”等相关风险的分批处置,严格落实私募基金底线性要求,建立部际联动、央地协作的风险防范处置机制,加快推动出台私募条例。

2月19日,中基协开出7张“罚单”,涉及三度星和、浙江策信、深圳冠石、宁波甬邦等私募管理人,其中三度星和还曾是知名的百亿私募。

3月5日《政府工作报告》指出,完善创业投资监管体制和发展政策。

众所周知,金融市场中,投资者是资本市场的源泉和基石,只有保护好投资者的利益,金融市场才会充满活力。对于基岩资本涉案的后续进展,记者将继续追踪。