原标题:再度被借壳,西藏旅游的价值只剩个“壳”?

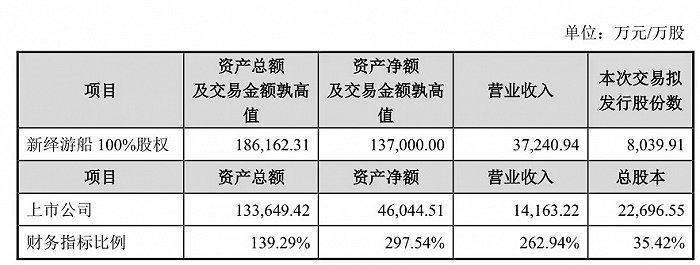

受疫情影响,上市旅企西藏旅游元气大伤,根据其年报数据显示,2020年西藏旅游实现营收1.26亿元,同比下降32.99%,净利474.3万元,同比下降77.24%,扣非净利-2505.20元万元,同比下降509.54%。

在“亏”字当头的年报披露季,业绩上的浮动本不是业内最被关注的焦点,然而一场13.7亿的收购案,使得西藏旅游成为被讨论的热点。

01、13.7亿收购案背后疑云

3月21日,西藏旅游股份有限公司(以下简称“西藏旅游”)发布公告,宣布拟向间接控股股东新奥控股投资股份有限公司(以下简称“新奥控股”)购买其持有的北海新绎游船有限公司(以下简称“新绎游船”)100%股权,本次交易金额暂定为13.7亿元。

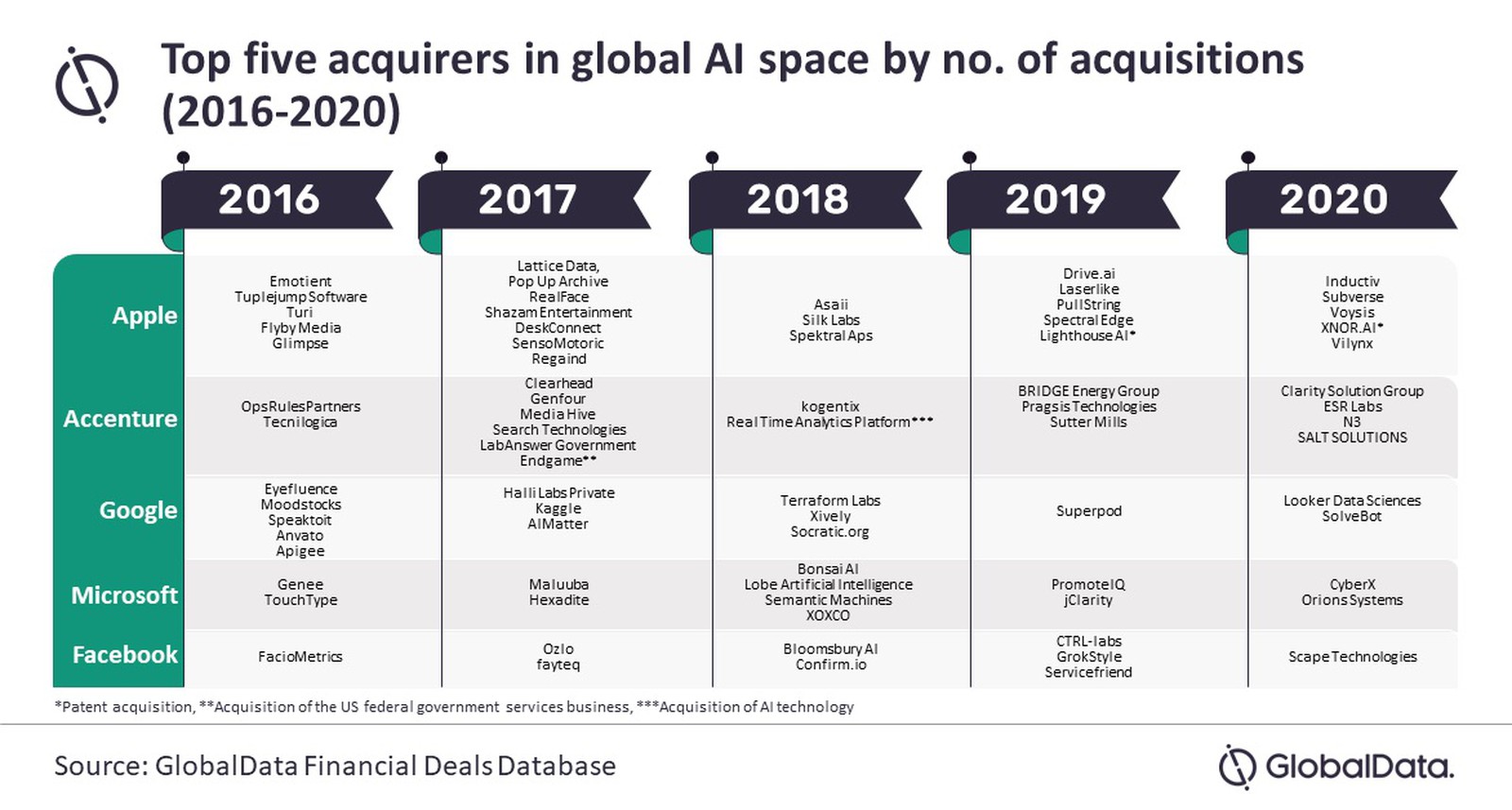

根据其披露的双方业绩数据,此次收购标的新绎游船的资产总额、资产净额、营业收入等指标均超过上市公司对应指标的100%,且上市公司实际控制人王玉锁实控期尚未满36个月,此次交易构成重组上市。

另外值得关注的是,标的公司新绎游船去年年底才从新智认知置岀,交易价也是13.7亿元,那场交易的收购方正是新智认知大股东方新奥控股,也就是说新智认知、西藏旅游实际控制人均为王玉锁。不仅如此,2015年新智认知IPO上市时主营业务为海洋旅游运输业务。因此这次并购交易也被质疑是新奥控股内部“左手倒右手”的一场资本游戏,目的就是实现新绎游船的二次上市。

所以在公告发布当晚,西藏旅游就收到来自上交所的问询函,要求其说明标的资产是否来自新智认知,是否为其 IPO 时的主要经营资产,是否为其主要利润来源,本次交易是否涉及同一经营资产的再次上市,以及是否存在规避分拆上市条件的情形。

截至目前,西藏旅游尚未就问询函给出答复。而根据其此前给出的说法是自身盈利能力偏弱,正积极寻求新业务增长点,本次交易系上市公司加快聚焦旅游主业战略的重要举措。

相关资料显示,新绎游船成立于2010年10月,主营业务为海洋运输服务,航线以北海-涠洲岛、北海-海口以及蓬莱-长岛3条为主,并以运输服务为基础进行产业链的延伸,为游客提供船上服务、观光休闲、海钓帆船等海洋旅游产品,目前旗下共有9家公司。在经营业绩上,2018年-2020年,新绎游船的营收分别为6.36亿元、6.74亿元和3.72亿元,归母净利润达到了1.53亿元、1.36亿元和0.41亿元。

而根据西藏旅游的历年年报,其在2018年、2019年和2020年分别实现归属母公司股东的净利润为2126.53万元、2084.24万元和474.3万元,呈逐年下降趋势。从此方面讲,西藏旅游收购新绎游船确实犹如“蛇吞象”,并购的目的也并不单纯。

02、再次被“借壳”的西藏旅游

事实上,新绎游船收购案并不是西藏旅游第一次被借壳,为圆上市梦,拉卡拉就曾试图以西藏旅游为“壳”实现曲线上市。

2016年,西藏旅游决定以110亿元整体收购拉卡拉全部股权,截至2015年底,西藏旅游的市值18.53亿元,而拉卡拉CEO孙陶然及其一致行动人所持拉卡拉股份对应的评估值为17.38亿元,为西藏旅游2015年底资产总额的93.79%,因此收购案一出,也被认为是有“借壳”上市之嫌,彼时西藏旅游同样收到上交所询,最后结果是该交易宣告终止。

作为一家老牌上市旅企,多次成为被借壳的目标,西藏旅游的价值就只剩被借壳了吗?

回顾其过往运营经历,可以用坎坷来形容。西藏旅游公司营业收入主要来自西藏林芝地区和阿里地区的旅游景区资源开发与运营,2014年~2017年期间,西藏旅游就已濒临退市,4年扣非后归母净利润合计亏损超2.5亿元。

2018年,西藏旅游等来大转折,而这与王玉锁实控的新奥集团关系密切。

2018年6月,西藏旅游宣布处置持续亏损的低效资产,通过公开挂牌转让5家四星级景区酒店,交易价款6.49亿元。经审计,酒店资产置出事项增加公司合并报表收益1580.96万元,同时公司人工成本、折旧摊销下降明显。而这5家酒店的接盘者,正是新奥集团旗下的新绎七修酒店管理有限公司。同年7月,新奥控股通过收购股权成为西藏旅游间接控股股东,持有西藏旅游21.46%的股份,并成功助其摆脱退市风险。

收购案发生后,北京联合大学在线旅游研究中心主任杨彦锋就曾对媒体判断,前期接手西藏旅游的5家酒店更像是新奥集团入主的交换代价,新奥集团自身也具有旅游业务,不排除后期会有将相关业务注入上市公司的可能。

西藏旅游2017-2020年核心财务数据表

西藏旅游2017-2020年核心财务数据表而根据西藏旅游2018年以来的经营情况,其盈利能力并没有显著的提升,2020年因疫情的影响,其核心业务受打击更为严重,根据西藏旅游的说法,是寄希望于收购新绎游船进一步完善上市公司旅游产品布局,目的是在于整合优质旅游资产,随着双方运营能力、品牌优势和渠道资源的整合,两项业务预计将实现有益互补,有助于上市公司打造更为全面完善的旅游上市公司平台。

然而事实上,西藏旅游运营景区主要位于西藏自治区林芝地区和阿里地区,而新绎游船主营广西、山东的旅游航线,二者从业务覆盖的目的地来说,并不构成协同效应,在问询函中,两家公司未来的业务究竟要怎样整合也同样是上交所关注的重点问题之一。

同样被关注的还有收购资金来源问题。根据收购预案,本次交易金额的13.7 亿元西藏旅游将通过发行股份支付50%,剩余部分通过现金支付。然而公开数据显示,西藏旅游2020年末货币资金余额为4.72亿元,其中包含前期非公开发行股票募集资金4.42亿元。是否具有充足的可动用自有资金用于支付现金对价、自筹资金的具体安排,包括融资对象、利率、期限等都成为被质疑的核心问题所在。

03、背后实控人王玉锁究竟在谋划啥?

作为这场收购案所涉及三家企业的实控人,王玉锁究竟是谁?又想靠这场“腾笼换鸟”的资本游戏做什么?

根据天眼查信息显示王玉锁出身于1964年,为新奥集团的创始人,新奥集团名列2020中国民营企业500强榜单第26位。目前,王玉锁担任法人代表的企业超30家,在其实控的企业中,除了西藏旅游,新智认知也曾是备受关注的旅企之一,其前身为北部湾旅,主营业务包括行业认知解决方案业务和海洋旅游航线业务。

2016年,北部湾旅完成对新智认知数据服务有限公司的重大资产重组,后因旅游业务亏损和疲软的状态,2018年,公司由北部湾旅更名为新智认知,公司业务也开始调整。2018年6月,新智认知出售旗下五家旅游类子公司。此次剥离了新绎游船,公司也明确表示将进一步聚焦认知行业解决方案的战略发展规划。

然而对于这一决定,并不是所有的股东都持支持的态度,认为近年来公司认知产业利润贡献快速下滑,难以保证新智认知的可持续经营。2019年新绎游船净利润为1.35亿元,占新智认知同期净利润的六成以上,2020年前三季度净利润0.21亿元,同期新智认知亏损1.54亿元。从盈利能力来讲,新绎游船是属于优质资产,剥离之后,新智认知将面临认知业务难以补位的难题。而对于这场资本游戏的根本目的,是寄希望于通过左手倒右手,将套利和溢价装入自身腰包。

不过也有观点认为,抛开资本层面不谈,站在西藏旅游的立场,引入新绎游船确实是对其提升业绩能力起到助力作用,也为其未来业务的发展带来了更多想象空间。特别是疫情之后,国际邮轮市场一直是处于低迷的状态,中国游客出境也陷入停摆状态,随着旅游市场加速复苏,高端消费需求向国内旅游市场释放已经是大势所趋,而国内邮轮、高端内河游轮产品等的需求也呈现出明显的增长趋势,未来前景值得期待,如果西藏旅游真的吞下新绎游船,对其利大于弊,不过关键还在于西藏旅游能否真的运营好该业务。

在通过监管机构的审批前,西藏旅游能否吃得下新绎游船仍存在较大的变数,不过根据西藏旅游方面表示,2021年,随着拉林铁路、219国道的开通,西藏区内大交通条件将明显改善,区内外散客、自驾游占比也将逐步升高。2026 年川藏铁路开通后,进藏交通的跨越式发展,必将带动自由行游客人数迅速提高,西藏旅游市场爆发式增长可期。

截止3月26日15:00收盘时,西藏旅游股价定格于11.40元/股,成交量为7.77万手,成交额为8880万,总市值为25.87亿。