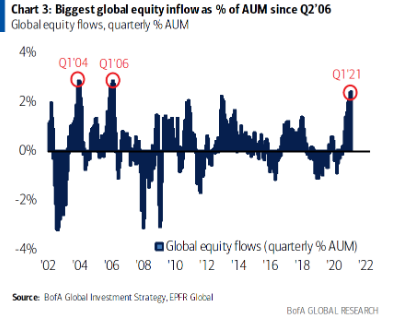

根据美国银行策略师,投资者在2021年第一季度买入创纪录数量的股票,慷慨的刺激措施和对经济复苏的押注推动3,720亿美元资金流入全球股票基金。

策略师们在4月1日的报告中援引EPFR Global的数据称,今年前三个月,全球股票流入量占管理资产流入量的比例是2006年以来最大。周期性股票是今年年初的最大赢家,价值股吸引350亿美元,金融股吸引240亿美元,因为基金经理押注经济重新开放而抢购之前表现落后的板块。

流量数据证实了看涨的市场情绪,这种情绪已经推动全球股市创历史新高,对疫苗接种努力的乐观超过了对更高债券收益率会干扰涨势的担忧。根据美国银行,在债券收益率提供有限回报的情况下,股票仍然是投资者的选择,固定收益基金今年仅吸引1,310亿美元。

Michael Hartnett牵头的美国银行策略师说,进入第二季度,在“史诗般的”政策刺激、二战以来最强劲的经济数据和“融涨情绪”的推动下,美国股市的市盈率已经达到1901年以来第二高位。他们提到,牛市的最大风险是国债收益率飙升超过2%,以及更多的“去杠杆事件”。

根据美国银行,尽管投资者在第一季度放弃估值虚高的增长股和防御股,转入更便宜、更周期性的板块,科技股仍然吸引了300亿美元的资金流入。

包括贝莱德在内的全球主要基金管理公司对股市上涨的持续性仍持乐观态度。

“经济增速有望达到2005年以来最高水平,股票将受益,”贝莱德基础股票联合首席投资官Nigel Bolton在一份报告中说。他建议专注于挑选可以带来收益增长的股票,并说一些最近被抛售的疫情赢家现在可以以更好的估值水平买到。

美国银行说,在截至3月31日的一周中,股票基金获得207亿美元流入,债券基金增加104亿美元,而季末因素令现金增加486亿美元。科技股出现9月以来最大的资金流出,减少9亿美元。