原标题:城发环境不顾小股东意志溢价收购,启迪环境财务数据真实性存疑

城发环境并购启迪环境疑点众多,持续亏损标的被高溢价收购,而收购完成后还不能提升资产收益率。此外,公司不顾中小股东竭力反对,通过了资助启迪环境议案,如此做法也让人很惊讶。

城发环境“蛇吞象”式并购启迪环境不仅在业内引起很大反响,且并购事项还引起中小股东全力反对,如其临时股东大会审议的财务资助启迪环境的议案就遭遇到90%以上参会股东的反对。此外,随着并购双方的最新财报在近期的出炉,进一步暴露出被并购标的启迪环境更多的财务问题。

城发环境财务资助议案遭遇参会股东九成以上反对

4月8日,城发环境发布了2021年第一次临时股东大会决议公告,公告称,审议通过了公司向启迪环境科技发展股份有限公司提供财务资助的议案。据议案显示,公司拟通过委托贷款等符合法律法规规定的方式向启迪数字环卫(郑州)有限公司分批次逐步提供不超过13亿元的财务资助,利率水平参考启迪环境同期融资利率确定,不低于全国银行间同业拆借中心公布的同期贷款市场报价利率(LPR)且不超过7%/年,期限不超过1年。然而对于这次13亿元的财务资助,在投票环节却遭遇500名中小投资者反对。

据股东大会决议公告显示,本次临时股东大会所有参与投票出席的股东及股东代理人共有503名,代表公司股份4.59亿股,占公司总股份的71.57%。而这其中,参加本次股东大会的中小投资者就有501名,代表公司股份数为3458万股,占公司总股份的5.38%。表决结果显示,参投的501名中小股东有500名投出了反对票,代表股份共3277万股,占当天出席会议的中小股东所持股份的94.75%。这一情况意味着,503名参投方中只有3名投了赞同票。可有意思的是,虽然赞同方人数极少,但因所持股份更多,导致本次财务资助议案在中小股东集体反对声中顺利通过了。

其实,这并不是城发环境第一次想要向启迪环境提供财务资助了。早在今年1月23日,城发环境就曾发布公告称,为满足启迪环境在过渡期的实际需求,公司将向启迪环境资助不超过2.9亿元。

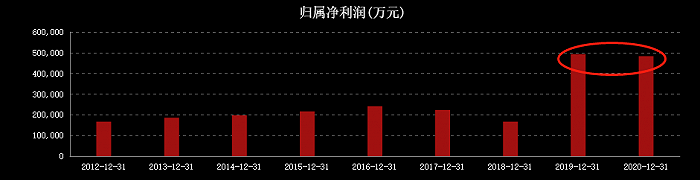

值得注意的是,城发环境虽然对待启迪环境上尽显“慷慨大方”,但若查看其自身的财务情况,其实也是并不宽裕的。从财报披露的数据来看,城发环境2020年归母净利润同比下滑了1.6%,资产负债率达到60%。在资产结构上,截至2020年,城发环境固定资产达到57.9亿元,占总资产43.56%,这种情况意味着,其也面临着严峻的年年折旧的压力。此外,相较于启迪环境,城发环境还是体量较小的那一方,目前市值不过65亿元,而启迪环境却在83亿元左右。有意思的是,营收规模较小的那一方反而去大额资助体量较大的那一方,这对于城发环境而言,显然压力是并不低的。

对此,《红周刊》记者采访了本次参与投票的城发环境投资者齐先生,其表示“我们大多数人不仅是对这次出借13亿元表示反对,也是对城发环境与启迪环境合并表示反对。启迪环境很多项目进展很慢,而且应收账款占比巨大,并不像一个好的并购标的,而且从城发环境自身的资金面来看也是不宽裕的,其还用自己的钱资助别的公司,这是不是也算损害我们中小投资者的利益?而且,在城发环境与启迪环境合并后,收益率并没有提高,反而有明显的下降,显然这会影响股价表现的,对于我们来说更加不利了。”

既然如采访对象所言,此次城发环境合并启迪环境非但没有提高城发环境的收益率,反而拉低了其本应增长的收益率,那么城发环境又为何不顾二级市场中小股东权益坚持合并呢?这背后到底暗藏哪些不为人知的交易?

启迪环境在建项目减值风险大增

除了上述疑惑,还需要注意的是,在与启迪环境合并后,启迪环境自身存在的一些经营问题也可能令城发环境陷入“踩雷”的可能性。这其中,除了此前文章提到的应收账款减值之外,还有在建工程大额减值的问题。

2020年财报显示,启迪环境在建工程减值损失达到了1.57亿元。据公司披露,本次减值的项目是水处理特许经营权项目。需要注意的是,在此前,启迪环境并没有出现在建工程减值情况的。为此,《红周刊》记者查看了启迪环境诸多在建工程项目,发现了一些异常,如公司有一些项目不仅跨越时间很长,且进度也非常慢,这一情况的存在不由让人怀疑,这些项目目前是否还在建,是否同样存在大额减值可能性。

资料显示,启迪环境在建工程2020年底达到了127.26亿元,占总资产比例为30%。而《红周刊》记者查看了其最新披露的13个报告期内正在进行的重大的非股权投资情况,13个项目中有披露日期的有9个,而这其中2015年之前的就有5个,距今已经6年。从5个项目进展来看,2015年9月9日披露的天门垃圾焚烧项目,截至2020年进度只完成了37.77%,本期投入仅88.59万元;2013年1月9日披露的湖南静脉园项目,最新进度只完成了61.09%,本期投入78.37万元。需要注意的是,2010年9月,启迪环境与湖南省湘潭市人民政府签署了《湖南静脉园项目投资合作协议书》,湖南静脉园项目当时计划投资50亿元,第一期预计在3年内建设完成,第二期在5年内建成投产。但截至2020年末,据签署协议书要求10年建设完工规定已经过去,可湖南静脉园项目才累计投入了7.65亿元,项目进度为61.09%。从本期投入来看,近乎陷于停滞,投入金额仅为78.37万元。

总体来看,启迪环境现有的在建工程很可能大面积面临减值情况,对此,是需要公司做出更多披露和解释的。

有19亿元营收缺乏数据支持

此前文章中,《红周刊》记者曾核算过启迪环境相关财务数据,发现该公司财务数据存在较大异常,而此次根据最新披露的2020年年报,发现异常情况更加明显。

2020年,启迪环境营业收入为85.21亿元,而据启迪环境同年合并现金流量表数据显示,公司“销售商品、提供劳务收到的现金”为75.54亿元,同期,其新增加预收款/合同负债为3622万元,对冲同期与现金收入相关的预收款项影响,则与2020年营收相关的现金流入了75.18亿元。若暂且不考虑增值税率影响,将2020年的未含税营收与现金收入数据进行勾稽,则当年未含税收入比现金收入多出10.03亿元。理论上,2020年的应收款项至少新增这么多才对。

可事实上,在同期的资产负债表中,启迪环境的应收账款(包含坏账准备)、应收票据合计为66.85亿元,相比上一年年末相同项数据非但没有增加,反而减少了8.86亿元,这一结果跟理论新增金额相差了约19亿元。要知道,这还是在未考虑增值税率的情况下,若考虑增值税率,则差异还会更多。那么,是什么原因导致这种异常的出现?

近两年采购数据真实性不足

除了营收数据上的异常,启迪环境相关采购数据同样存在较大的异常。

据启迪环境财报,2019年和2020年公司向前五大供应商采购总额分别为12.54亿元和10.18亿元,占总采购比例约17%和15%,由此可推算其采购总额为75.51亿元和67.49亿元。

在2019年和2020年的现金流量表中,公司同期“购买商品、接受劳务支付的现金”为49.06亿元和46.88亿元,剔除当年预付款项新增加的-1509万元和7721万元的影响,与采购相关的现金支出分别有49.22亿元和46.11亿元。将未含税采购与现金支出相勾稽,可发现2019年和2020年未含税采购比现金支出要多出26.3亿元和21.38亿元,这意味着同期的应付款项金额至少新增这么多才合理。

可事实上,查看启迪环境财报可发现,2019年和2020年的应付款项分别为78.48亿元和74.48亿元,其中,2019年比上一年仅新增了16.65亿元,而2020年非但未新增,反而减少4亿元。从结果来看,这些数据与理论新增金额相差巨大,其中,2019年存在近10亿元的异常,而2020年则存在高达25亿元的异常。那么,又是什么原因导致这一采购数据出现失真的呢?

(本文已刊发于5月8日《红周刊》,文中提及个股仅为举例分析,不做买卖建议。)

(本文已刊发于5月8日《红周刊》,文中提及个股仅为举例分析,不做买卖建议。)