原标题:国泰君安:币灾意味着什么?本轮泡沫离终结不远了

近期我们不断提示大宗商品价格可能阶段性见顶,但虚拟货币却意外闪崩,遭遇“黑色星期三”。过去一周里,特斯拉CEO先是以宣布特斯拉暂停接受比特币支付,又是暗示可能卖出比特币持仓。作为本轮牛市影响力最大的“网红”,马斯克的立场转变引发了币圈持续下跌。

周三“币灾”的催化剂是中美监管升级,中国三大协会重申虚拟货币不得用作支付结算方式,发改委对“挖矿”企业加强监管,而美国监管机构也计划成立虚拟货币监管小组。

比特币在24小时内最大跌幅超过30%并艰难守住30000美元关口,以太币最大跌幅超过45%并一度跌破2000美元,暴跌引发的连环爆仓和被动去杠杆,又进一步放大了跌幅。截止周三收盘,较年内高点累计下跌幅度均超过40%。

随着暴跌后抄底资金的出现、比特币“多头”马斯克以及ARK基金Cathie Wood的积极喊话,价格开始反弹,截止周四下午,比特币和以太币重回40000美元和2600美元上方。

比特币是否有价值是个“仁者见仁”的问题,拥趸者或是基于对区块链技术的信仰、对货币信用的不信任、对虚拟资产的兴趣,批判者则或是基于技术不成熟、投机属性强、监管有风险等顾虑。

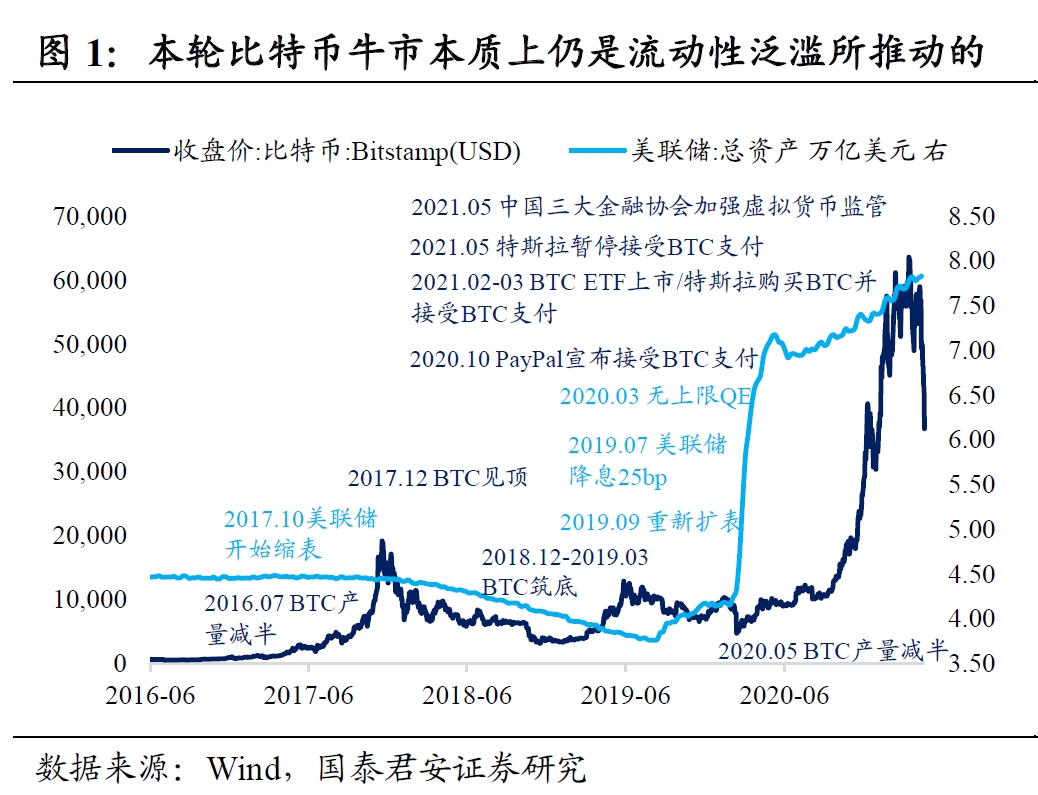

2020年以来的本轮比特币大牛市,除了产量减半、机构参与度提升、散户大量涌入等技术性因素,本质上仍是全球流动性泛滥所推动,这可以从比特币价格走势和美联储总资产规模呈现正相关性看出。

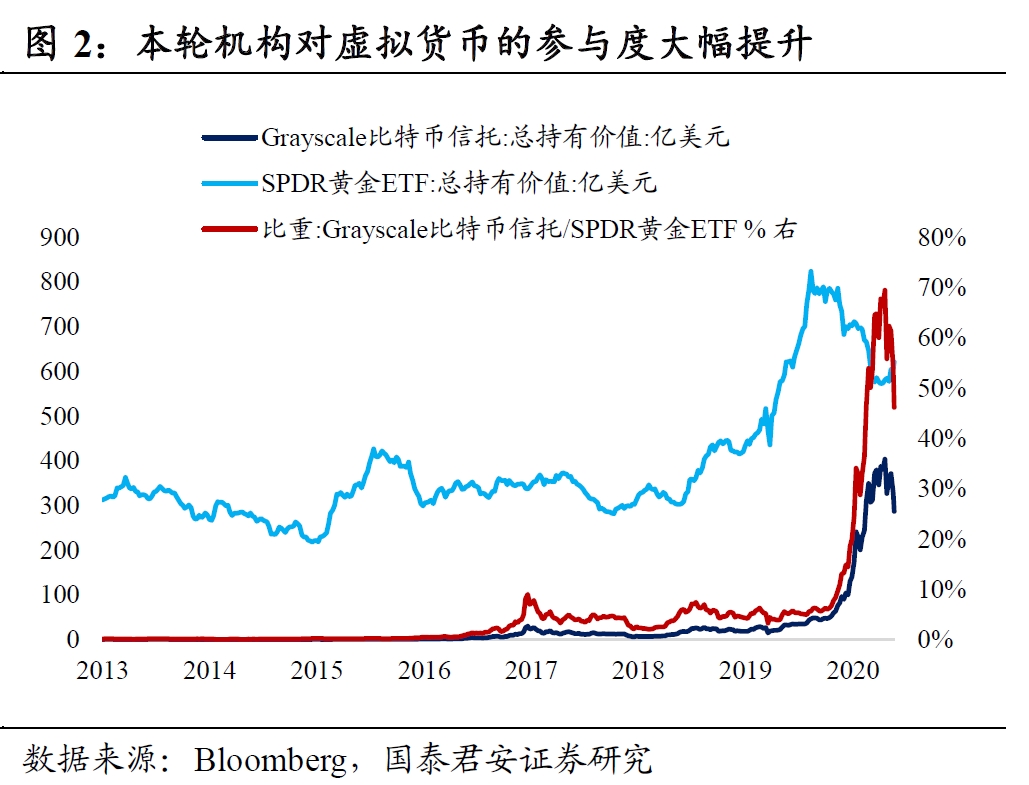

机构参与度提升的一个直观例证就是虚拟货币信托资产规模的快速扩张。美国Grayscale基金推出的比特币信托(GBTC)是机构参与虚拟货币最主要的渠道之一。该信托持有资产总市值,相比于2019年底,已经增长超过14倍,最高时已经达到全球最大的SPDR黄金ETF持有资产总市值的70%。

考虑到比特币产量每四年缩减一半(目前已完成三次减半),同时与其他大类资产的相关性较低,部分观点甚至将其看成“数字黄金”,而数据上也确实能印证比特币分流了一些机构原本打算配置到黄金的资金。

如果说对商品期货给出一个定量的“合理”估值已经很难,那么对比特币进行估值就更是难上加难,也因此比特币不得不面临“高投机、高波动”。主流的估值方法有:①单位成本法,即每“挖”一个比特币的成本(算力、能耗等);②储量-产量模型,即参考贵金属储量和年产量的估值关系;③电子黄金法,即若比特币取代黄金的部分避险、抗通胀的需求则对应多少价格;④市盈率法,即比特币市值与区块链上网络转账的总价值(对用户产生的效用价值);⑤技术分析法(目前最普遍)。

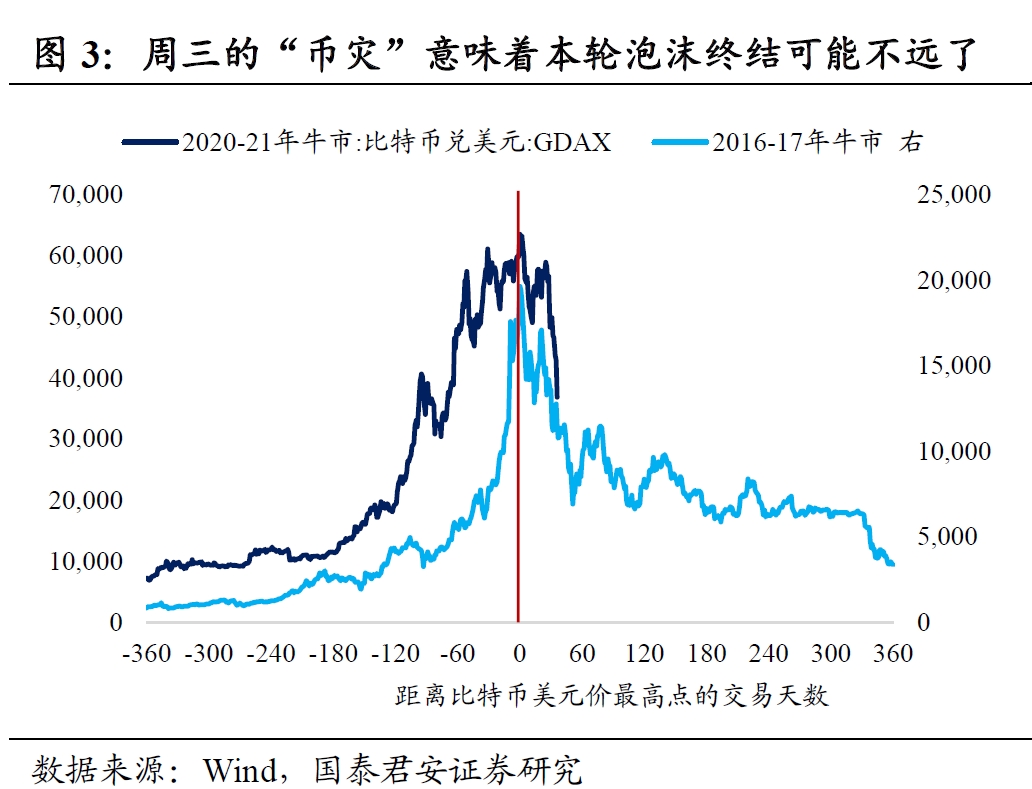

参考2016-2017年上一轮虚拟货币牛市,我们认为周三的“币灾”意味着本轮泡沫离终结不远了。一轮牛市的上半场往往都是比特币表现跑赢“高收益币”(即比特币以外的虚拟货币),下半场则是行情扩散到高收益币并大幅跑赢比特币。

这是因为比特币市值最大,价格波动相对最小,无论是交易量还是转账到不同交易所,流动性最好,新入场的或者风险偏好较低(相对高收益币而言)的资金往往都会在牛市初期倾向于买入比特币。而随着“赚钱效应”的持续强化、社交媒体的推波助澜、风险偏好的逐步抬升,资金就会切换到高收益币,场内加杠杆行为加剧,行情也会进一步扩散到流动性较差的中小市值币、甚至小妖币也会暴涨频现。

泡沫真正的拐点,往往对应比特币价格震荡但不创新高、高收益币美元价格仍在上涨,而这种背离持续一个月左右后,泡沫将会彻底走向终结。由于比特币是向法定货币变现的主要出口,因此币灾往往会出现踩踏。2017年12月16日比特币价格在20000美元附近见顶,并且在后续一个月回落至14000美元附近,但以太币(通俗来说,可以理解为致力于打造区块链世界的ios系统)却仍然实现翻倍,从700美元涨到1400美元,而1月下旬以后虚拟货币则正式开始进入长达一年多的大熊市。

展望下一阶段,币灾的插曲,不改变我们对下一阶段股债双牛的判断。虚拟货币近期的暴跌,终究还是在流动性宽松和前期涨幅过高的背景下,源于微观结构在监管黑天鹅下的崩塌。币圈的生态仍不是以机构投资者为主,前期参与的机构或在暴跌前已减仓、或在暴跌后将部分资金迁移到权益或者黄金,所以币灾对全球资本市场的冲击仅仅是情绪面的、暂时性的,既不影响基本面,也不影响主要央行对待流动性的态度。周三晚间美股的低开高走也诠释了这样的逻辑。

而我们之所以认为前期受通胀预期、无风险利率上行预期压制的相关资产都会进入一段友好的时间窗口,核心逻辑就在于国内外货币收紧担忧逐渐消退:对内,大宗商品在政策出手下阶段性见顶,通胀警报基本解除;对外,美国复苏根基不稳,就业意愿不强以及疫苗接种意愿不强成为新的约束,美联储对通胀的容忍度可能最终会让市场选择跟随而不是对赌。