原标题:高瓴1200亿医疗投资全解构,长期主义铺就“超长雪道”

图片来源:Pexels-RF._.studio

图片来源:Pexels-RF._.studio高瓴张磊曾说过,如何发现优秀的公司可能永远没有正确答案,但有一种领域,高瓴永远不会投,那就是高瓴的资源和思想不能创造价值的领域。张磊不相信零和游戏,而喜欢的是把蛋糕做大的游戏,高瓴是要找做大事的企业家。

这样的打法,在任何领域创造的影响力都是巨大的。在医疗领域,高瓴多次创下医药领域投资之最。高瓴投资金额大、布局密集,拥有改变产业格局的力量。

以往提起高瓴,人们总会以其在TMT领域投资腾讯和京东作为背景铺垫,但如今高瓴在医疗领域实力也足够耀眼。

长期以来,高瓴在不同阶段密集投资医疗领域企业,被高瓴加持的微创医疗、凯莱英、凯利泰、百济神州等企业都迎来股价大涨。

回到6年前,高瓴在医疗领域一级市场投资的第一家企业是百济神州,此后,高瓴连续八次跟投。

6年来,高瓴对医疗的领域的兴趣只增不减,迄今为止,高瓴在生物医药、医疗器械、医疗服务、医药零售等领域累计投资了160多家企业,其中中国企业超过100家。总投资金额超过1200亿元人民币,投资企业总市值超过2.5万亿元。

虽然出手大胆,但高瓴一直作风低调,很少对外界公开在医疗领域的投资逻辑和布局。高瓴在医疗领域投资的1200亿元都流向了哪些领域?160家企业分别是哪些企业?动脉网通过动脉橙数据库收集了高瓴在一级市场的过往投资数据,通过Choice收集了高瓴在二级市场的目前的持仓数据,找到超过100家高瓴曾投资过的医疗企业,并整理分析了高瓴在不同细分领域的投资侧重。

一级市场:生物医药领域投资一骑绝尘

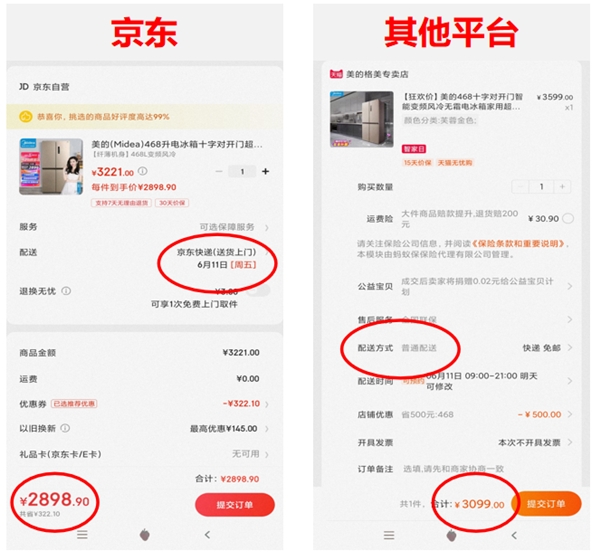

数据来自企查查&动脉橙数据库

(高瓴部分投资企业已上市,表中数据记录了高瓴投资时企业发展阶段为准)

首先来看,高瓴在一级市场的投资布局。从表中的数据分析,高瓴在一级市场医疗投资中有两大特点最为明显,一是对生物医药这个赛道的青睐,生物医药领域,高瓴投资的次数远远高于其他领域。从后续上市表现来看,6年间,高瓴投出了多个上市公司。而这个领域的企业也没有辜负高瓴的厚望,新药研发赛道中高瓴投资的甘李药业、百济神州、信达生物、天境生物、药明康德等企业都已经相继上市。高瓴在2015年投资的甘李药业终于2020年6月29日登陆上交所主板,仅上市两周,甘李药业的市值便突破千亿。

二是细分领域覆盖的全面性。在医疗中,从医疗器械到零售药店到民营医院,很难找到一个高瓴未曾涉足过的领域。高瓴的特点就是做投资的全产业链。

从轮次偏好来看,从天使轮到pre-IPO,高瓴都有覆盖。高瓴涵盖了最早期的风险投资、私募股权投资、上市公司投资、上市以后的兼并投资。

二级市场:不落孤子,取赛道中的多个龙头

数据来自东方财富网、公开资料整理(通过一级市场投资的企业未纳入表中)

在二级市场中,高瓴在具体赛道上的侧重和布局与一级市场类似,同样是非常看好生物医药,这主要源于高瓴选择以长期投资作为战略。实际上,高瓴持仓的生物医药企业,大多是在一级市场就已经早期投入,然后在二级市场持续加仓,长期陪伴,呈现出高瓴全阶段长期投资的鲜明特点。

张磊曾表示,高瓴的投资方法是通过研究发现什么是最好的商业模式,然后再寻找和最好的商业模式契合的最好创业者。假如可以通过二级市场找到标的,高瓴就买入股票长期持有,如果没有这样的公司,就寻找私人市场, 如果没有私人市场,高瓴就自己孵化。这是高瓴认为做长期投资应该拥有的能力。

对于高瓴长期主义的投资策略。负责高瓴医药和医疗投资的合伙人兼联席首席投资官易诺青也曾表示,在生物医药领域高瓴一直是在不断的加仓增持,几乎没有退出过。

高瓴持仓多个成长性赛道中的龙头企业。将高瓴在一级市场和二级市场的布局整合来看,高瓴投资了一个赛道的多个龙头。在CRO赛道,国内药明康德和泰格医药是两大巨头,高瓴都进行了投资。在心脏瓣膜领域,高瓴将瓣膜领域的前三全部拿下,投资了心脏瓣膜领域的启明医疗、沛嘉医疗和微创医疗。在PD-1赛道,高瓴投资了恒瑞医药、君实生物、百济神州、信达等生物医药企业。

并不是每一家投资机构都有实力同时投资多个龙头。虽然赛道龙头在某些管线上存在重合,但未来可能差异化发展,成长为平台型企业。此外,在医疗健康这个并购乃常态的领域,多个领先企业间也整合的机会。

动脉网将通过数据分析高瓴在不同赛道的投资项目布局。

长线布局生物医药,最看好单抗生物药

无论是在二级市场还是在一级市场中,高瓴都对生物医药赛道青眼有加。

早在十多年前,高瓴就感知到中国创新药的巨大潜力,认为中国一定会诞生自主创新药企。

张磊曾表示,实际上在风云变幻的中国,一年相当于西方的十年二十年。市场的确如张磊判断的一样,在2015后,一系列的政策的出台让国内的医药市场发生了翻天覆地的变化。无论是在审评审批政策、医保准入、资本退出环境等多个环节都在短短几年内为创新药打开生长空间,而高瓴正好赶上了这一波浪潮。

仅仅四五年时间,高瓴就拿下了国内创新药的多家龙头企业。在Endpoints News根据药企市值制作的全球TOP50药企榜单中,中国一共有6家上市公司进入了此次榜单,分别是恒瑞医药(第22名)、豪森药业(第29名)、药明生物(第33名)、中国生物制药(第36名)、石药集团(第41名)和百济神州(第47名),其中高瓴持股和投资过的企业占到了四家(恒瑞医药、豪森药业、药明生物、百济神州)。

从项目的偏好来看,可以把高瓴的生物医药布局主要分类两类:一是单抗生物药;二是肿瘤免疫疗法。

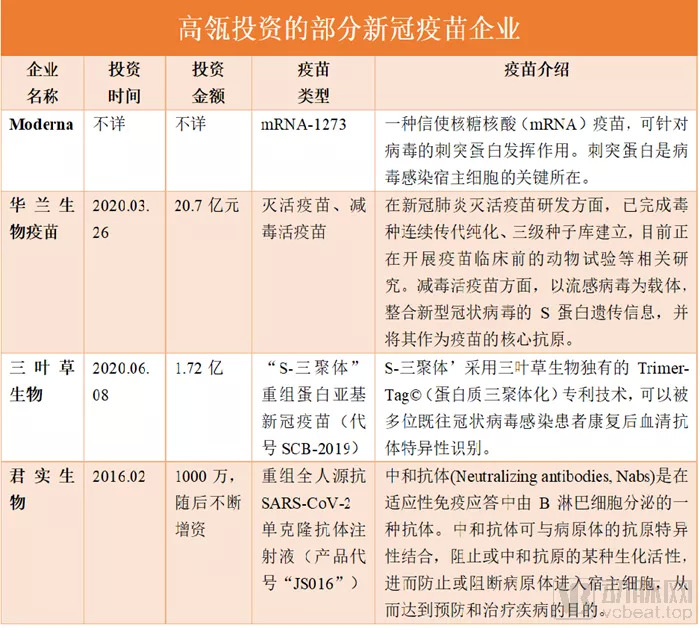

在单抗生物医药领域,高瓴在生物医药领域第一个看好的项目是研发PD-1的百济神州。2013年张磊曾亲自到波士顿了解PD-1疗法。看好百济神州后,高瓴还投资了其他多个以PD-1为主要产品的生物医药企业,包括君实生物、信达生物、嘉和生物、基石药业等生产PD-1、PD-L1单抗的企业。

PD-1的领先性在于它是第三代肿瘤药物的代表。近二十年来,单抗类大分子药物在肿瘤和自身免疫性疾病的应用在全球范围内开始兴起,单抗类大分子药成为第三代抗肿瘤和免疫疾病药物(第一代为化学药物,第二代为小分子靶向药物)。

PD-1也有着巨大的市场潜力。在2018年全球销售额Top10药物中,Keytruda和Opdivo两个PD-1单抗均冲入前十,

然而,PD-1只部分解决了肿瘤治疗上的问题,高瓴也在持续投资其他的单抗生物药企业,希望押注对后PD-1时代的肿瘤免疫治疗药物。在高瓴投资的版图中,包括NextCure、科望生物、HiberCell等企业都在开发单抗生物药造福PD-1免疫疗法无效患者。

肿瘤和自身免疫性疾病往往是医药领域“重磅炸弹”(全球销售额超过10亿美金的药物)诞生的领域。除了单抗大分子药物外,在肿瘤免疫疗法的多个细分领域,高瓴也做了布局。

把肿瘤免疫疗法领域分为非特异性免疫刺激剂、癌症疫苗、免疫检查点阻断剂、免疫细胞疗法四大分类。免疫检查点阻断剂的代表就是PD-1/PD-L1,前面已经提到,这个领域高瓴已经重度布局。

数据来源:CNKI

癌症疫苗上,可以分为预防性和治疗性疫苗,可以在一定程度上预防或治疗癌症。HPV疫苗就是代表。在这个细分领域,高瓴投资了泽润生物、华兰疫苗。华兰生物虽然不是癌症疫苗,但华兰疫苗是我国最大的流感疫苗生产基地,同时也是国内首家、全球第五家通过流感疫苗WHO预认证的企业,在新冠疫情背景下,受到较多关注。

根据公开资料整理

免疫细胞疗法的代表是CAR-T疗法,CAR-T疗法就是嵌合抗原受体T细胞免疫疗法,通过基因工程技术,将T细胞激活,并装上定位导航装置CAR(肿瘤嵌合抗原受体),将T细胞这个普通“战士”改造成“超级战士”,即CAR-T细胞,他利用其“定位导航装置”CAR,专门识别体内肿瘤细胞,并通过免疫作用释放大量的多种效应因子,它们能高效地杀灭肿瘤细胞,从而达到治疗恶性肿瘤的目的。在这个领域,高瓴投资了驯鹿医疗。

数据来自企查查、动脉橙数据库公开资料整理

2020年上半年开始重点医疗器械

医疗器械是高瓴重点布局的细分领域之一。尤其是在2020年上半年,高瓴对医疗器械领域热情高涨。

在2020年上半年,高瓴两度增持微创医疗;作为基石投资者入主微创外科手术器械和配件公司康基医疗;6.4亿港元认购此前投资的沛嘉医疗;斥资近4亿元参与凯利泰的定增;投资6.45亿元战略投资牙科医疗器械相关国瓷材料。

这一系列密集高频的动作,可以窥见已经在生物医药领域拿下第一梯队的高瓴,在医疗器械领域,也拿下了多个龙头。

医疗器械市场主要的细分领域包括:体外诊断、医学影像、骨科、心血管、眼科、齿科,在这些细分领域高瓴都已经或深或浅地进行了布局。

在心脏介入赛道中,高瓴投资的沛嘉医疗、启明医疗、微创心通的核心产品都是经导管介入心脏瓣膜(TAVR)。心脏瓣膜(TAVR)这一赛道看似不大,但有机会诞生国内的爱德华生命科学。爱德华生命科学是全球心脏瓣膜的领先企业,年营业收入达到43.48亿美元,最新市值已经超过450亿美元。

高瓴重仓的另一家心血管相关企业微创医疗的三大核心业务则是冠脉支架、骨科医疗器械和CRM(心脏节律业务),其在国内心脏支架市场占有率达到23%。微创医疗在产品结构上和美敦力类似,有成长为中国美敦力的潜力。

在骨科领域,高瓴投资了爱康医疗、凯利泰和微创医疗。骨科由关节、脊柱、创伤、运动医学四大细分市场组成,高瓴主要布局了其中的关节和脊柱赛道。

从赛道上看,我国的骨科市场增速远远高于美国,创伤领域因为技术难度相对较低已经完成进口替代,而关节和脊柱是骨科中市场份额较大且增速较快的细分市场,行业增速均保持在15%以上。

对于骨科领域的企业来说,当下我国骨科市场正处于进口替代和行业集中度双重提升的时机,作为国内骨科植入物龙头公司市场占有率将加快提升。

在关节领域,高瓴投资了爱康医疗和微创医疗。爱康医疗以15%的关节植入物市占率名列国产第一。微创医疗的骨科主要在人工关节领域,公司技术与产品线来自于2014收购的美国骨科公司WrightMedical旗下OrthoRecon业务。

在脊柱领域,高瓴选择了凯利泰。凯利泰是国内最早进入椎体成形市场的国内企业,在脊柱微创领域以市占率第一领跑行业。

高瓴已经在治疗器械领域投资了较多企业,但在诊断赛道中,目前布局较少。

在影像诊断领域,高瓴在一级市场投资了纳米维景。纳米维景成立于2014年,是一家致力于高速高精度辐射成像的高新技术企业,业务主要包括静态CT,X射线探测器、X射线成像软件等。

在体外诊断赛道,高瓴投资了液体活检公司GRAIL和第三方医学检测的金域医学。

CRO/CDMO

CRO/CDMO是和医药与医疗器械创新产业链中不可缺少的一环。

合同研究组织(CRO)是通过合同形式为制药企业的药物研发,提供专业化外包服务的组织或者机构。CRO服务范围十分广泛,涵盖了新药研发中的所有环节,包括:临床前CRO(如:化合物研究,临床前研究,安全性评估,制药技术等)和临床CRO(I至IV期临床试验,药品注册申请)等工作。

高瓴在生物医药领域投资了大量的创新药企业,而这些创新药企大部分自主研发流程配套并不完善,外包会成为必然的选择。高瓴选择重仓中国,而国内的创新药行业要崛起,离不开CRO/CDMO的发展。

按照高瓴布局行业第一、第二的打法,药明康德和泰格医疗不容错过。在国内,药明康德和泰格医药是国内CRO领域中两大龙头。药明康德2019年营收129亿元,市值达到2000亿元。药明康德国外营收占比远高于国内,体量处于绝对领先位置。药明康德还在探索从前端到后端的全产业链服务能力。

张磊曾言,为什么中国医药产业的原发创新出现爆发的趋势,因为“有了药明康德这样的公司”。

作为长期的投资人和合作伙伴,高瓴从战略和业务的层面不遗余力地支持药明康德建设一体化研发服务平台,希望为不断涌现的大量新型初创公司、研究机构、科学家降低创新成本,帮助整个行业缩短药物及医疗器械研发周期。

泰格医疗2019 年公司营业总收入 28.03 亿元,同比增长 21.85%;从 2010 年至 2019 年,公司营收从 1.23 亿元增长至 28.03 亿元,CAGR 为 41.53%,营收增长长期跑赢 CRO 行业增速。2019年获批的13个中国1类新药中,7个由泰格医药或子公司助力研发。

高瓴也投资了泰格医疗的子公司方达医药。方达医药是全方位一体化的医药研发合同研究组织 (CRO), 为仿制药、创新药公司提供全方位的产品开发服务,以支持 IND(新药临床 申请)、NDA(新药上市申请)、ANDA(仿制药),业务范围有临床试验研究、生物制 剂、生物分析、CMC 和 BE(生物等效性)。

2020年上半年,高瓴参与定增的凯莱英则是属于CMO赛道。CMO(Contract Manufacture Organization)即“全球生物制药合同生产”,主要是接受制药公司的委托,提供产品生产时所需要的工艺开发、配方开发、临床试验用药、化学或生物合成的原料药生产、中间体制造、制剂生产(如粉剂、针剂)以及包装等服务。

凯莱英公司是行业领先的 CMO/CDMO 解决方案提供商。在COM赛道国内市场份额最大的三家企业合全药业、凯莱英、博腾股份都主要经营小分子化学药领域,且正在积极开拓生物药领域。国内 CMO/CDMO 行业竞争激烈,合全药业领先,市占率达到6%,而凯莱英紧随其后,市占率达到4%。

在CMO/CDMO赛道,高瓴还投资了药明生物。药明生物经营生物药领域,是全球领先生物药“CRO+CMO/CDMO”企业。药明生物也是全球唯一提供全方位生物制剂研发服务的企业。2019年,药明生物2019 年财报,收入 39.84 亿元,同比增长 57.2%。

随着生物制剂市场的增长、产品和技术的更新换代,大型制药公司和中小型 Biotech 越来越需要药明生物这样高专业度的与生物制剂研发服务供应商。

打造中国的CVS

从高瓴成立的那天起,高瓴的战略就是重仓中国。而在在国内医疗产业变革趋势中,除了产品端在进行进口替代和技术迭代,在医疗服务供给端也在进行结构性调整。在医疗零售和服务领域,高瓴对药店和民营专科医院进行了投资布局。

早在2017年,作为高瓴旗下的大健康投资与运营平台,高济医疗开始并购整合中国药店业务。高济医疗陆续注资至少15亿美元入驻重庆万和、成都东升、广东邦建、河北狮城百姓、四川杏林、西安怡康等多家连锁药店,一跃成为全国规模最大的连锁药店。2019年10月,外媒报道腾讯将向高瓴的中国药店业务投资约5亿美元。

从时间点来看,2017年是医药分家、处方外流真正落地的元年,国家出台一系列政策,强调与落实医药分家及处方外流的具体措施。同时,处方外流将带来药品流通渠道结构调整,对于市场而言,既是存量调整,也是新的增长点。

除了政策的调整外,国内的医药零售行业本身也存在较大的产业整合空间。在中国,医药零售市场的集中度远低于美国,美国的医药零售巨头CVS药店零售市场销售额占比超过50%。2019年CVS营业收入达到2568亿美元。

从CVS的发展来看,当零售药店发展强大到一个及阶段后,可以强势地整合药品流通的上下游产业链,通过强大的议价能力,降低医疗费用支出,开展PBM业务、慢病管理等业务。2018年,CVS还以690亿美元巨额收购了保险公司Aetna(安泰),扩大PBM业务规模。

高瓴在药店领域的整合,瞄准了未来药店整合后的医药零售市场规模,同时也看中了未来从零售端整合产业链的潜力,或许未来的国内的CVS会在高瓴的助力下诞生。

布局研究型医院

除了零售药店这一终端市场,高瓴另一重仓的领域是民营专科医院和研究型医院,在2018年,高瓴就斥资10.26亿元参与爱尔眼科定增。

爱尔眼科不仅位于黄金赛道之上,同时也是眼科专科的龙头。爱尔眼科凭借早先确立的规模化和集中化的战略,不仅在多个一线城市布局,同时领先于其他眼科专科医院完成二线城市和三线城市的布局,成为行业中领先的龙头。爱尔眼科集团的营收主体已经由前十大医院为主转变为集团内大多数医院共同盈利,并且培养时间大幅度缩短。

在民营专科医院,高瓴还投资了中国最大的民营肿瘤医疗集团海吉亚医疗。

实际上,除了上述专科龙头,高瓴这些年来,系统性投入更多的是研究型医院的布局。多年来对创新药产业的研究,使高瓴更早地认识到,独立的研究型医院已经成为医药创新产业发展的关键一环。

易诺青就曾对媒体分析,临床研究是验证药物在人体内安全性和有效性的唯一方法,也是新药研发过程中资金和时间投入最多的环节。然而,现实情况是有能力开展临床试验的机构数量仍然较少,且存在着产能不足、专家与床位等资源投入少、专业性不足、重视度不够等诸多痛点,临床研究资源供求不均衡。这是高瓴布局研究型医院的初衷。

2020年3月,高瓴在北京昌平区开工了高博研究型医院,是继去年上海阿特蒙医院落成开院后,高瓴在研究型医院领域的最新布局。

十多年前进入医疗投资,高瓴已经把生命健康领域投资变成最擅长的一个领域,从PD-1新药切入医疗投资后,高瓴深度布局了CRO/CDMO、眼科、骨科、口腔、心脏等细分赛道。如果医疗投资是一条长长的雪道,那么,高瓴已经通过长期的投入、全产业链条布局,与众多企业一起,把这个雪道建的越来越长,越来越厚。动脉网也将持续跟踪分析高瓴的医疗布局。