原标题:现金管理类理财新规落地:谁最受益,谁会受损?

图片来源:视觉中国

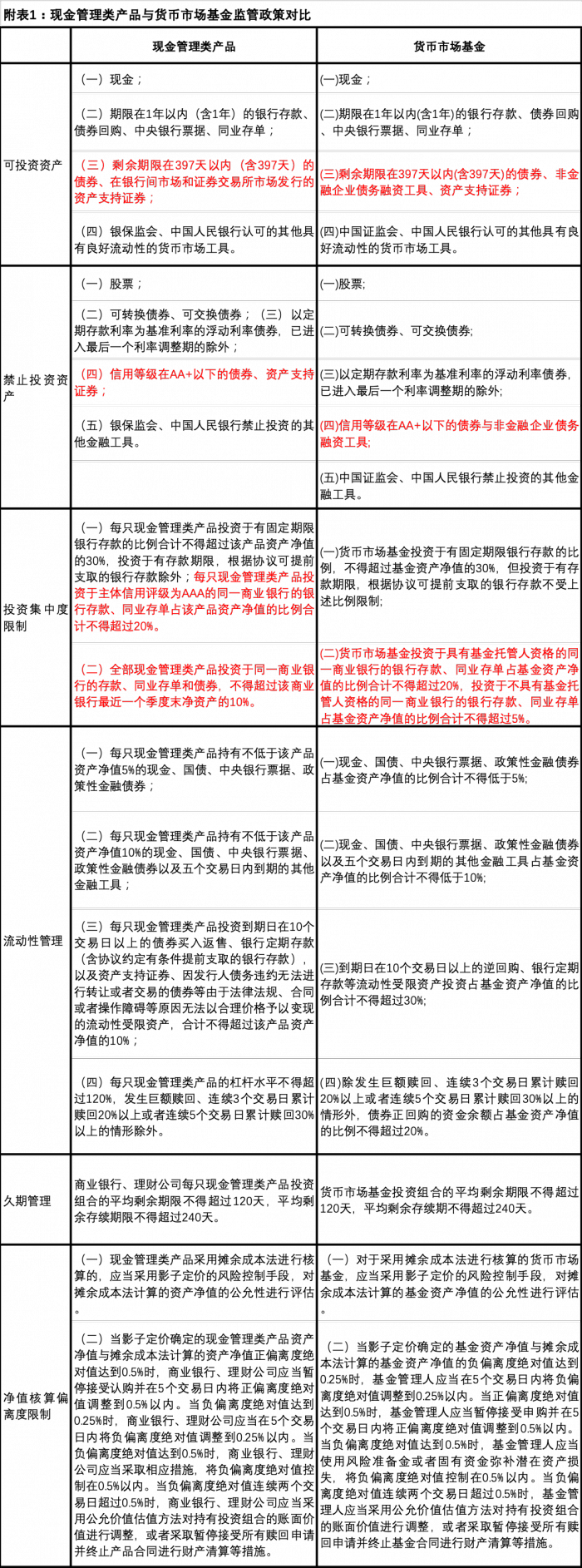

图片来源:视觉中国6月11日,银保监会、中国人民银行正式发布了《关于规范现金管理类理财产品管理有关事项的通知》(下文简称《通知》)。该正式通知相较2019年12月发布《关于规范现金管理类理财产品管理有关事项的通知(征求意见稿)》并无太大变化。主要修改是在投资集中度方面,采纳市场机构反馈意见,结合监管实践和货币市场基金监管规定,将每只现金管理类产品投资于主体信用评级为AAA的同一商业银行的银行存款、同业存单占该产品资产净值的比例,从“合计不得超过10%”调整为“合计不得超过20%”。整体而言,《通知》是对资管新规、理财新规等监管规则的补充。对同类资产采用相同监管标准,从而促进公平竞争,防范监管套利。

银行现金管理类产品与货币市场基金相似,面向社会公众公开发行,允许投资者每日认购赎回,产品规模增长较快。《通知》出台前,银行现金管理类产品的监管相较货币市场基金更为宽松,导致银行现金管理产品存在资产和资金端流动性不匹配、资产端久期较长、部分银行资产端信用下沉等问题。一旦出现大规模集中赎回,容易引发流动性风险,风险外溢性强。

具体来看,《通知》主要有以下几点监管要求:

一是对产品投资范围进行了限制,减少了可投资资产种类。现金管理类产品以投资货币市场工具为主,不得投资于信用等级在AA+以下的评级债券、资产支持证券等金融工具。之前信用下沉以增厚的策略将难以持续,银行现金管理产品的收益率会小幅下滑。

二是限制同业存单投资集中度。要求每只现金管理类产品投资于主体信用评级为AAA的同一商业银行的银行存款、同业存单占该产品资产净值的比例合计不得超过20%。其余资产的投资集中度要求和货币市场基金基本保持一致,现金管理类产品将无法再投资AAA评级以下的弱资质商业银行的同业存单。

三是加强投资组合流动性管理。规定现金管理类产品持有高流动性资产比例下限和流动性受限资产比例上限,以降低大规模集中赎回可能带来的流动性风险。

四是加强杠杆管控。要求现金管理类产品的杠杆水平不得超过120%。目前银行现金管理产品的杠杆水平大部分时间处于120%以下,整改难度不高。

五是加强久期管理。限制投资组合的平均剩余期限不得超过120天,平均剩余存续期限不得超过240天。此前现金管理类产品倾向于配置二级资本债、永续债等期限较长的债券,以拉长组合久期,增厚收益,持有长久期资产并不符合监管精神。《通知》对这部分资产采取了新老划断的原则,新发产品不再允许持有这些长久期的二级资本债与永续债。对于老产品允许其持有这些长久期资产到期,但不得再新增投资不合规资产,防止整改导致集中抛售对二级市场所产生压力。

六是强化投资者分散程度。对单一投资者持有份额超过50%的现金管理类产品,要求在销售文件中进行充分披露及标识,不得向个人投资者公开发售,避免不公平对待个人投资者;对前10名投资者集中度超过20%及50%的现金管理类产品,进一步提高投资组合久期、流动性资产持有比例等监管要求。

在过渡期设置方面,本次《通知》给金融机构预留了相对充裕的时间,整改需要在2022年底前完成。一年半的过渡期,使得金融机构拥有充裕时间完成资产结构的调整,防止了短期集中抛售对二级市场可能带来的冲击。

在现金管理产品的资产配置上,需要压降长久期、低信用以及流动性较差的资产,尤其是二级资本债和永续债。自《征求意见稿》发布以来,部分现金管理类产品已经开始减持这部分资产。一方面提升国债、中央银行票据、政策性金融债等高流动性资产的配置占比;另一方面也在提升短期债券的配置占比,以降低组合久期。由于现金管理类产品较少持有长久期利率债,因此整改对长久期利率债的影响不大。

对于收益率而言,由于《通知》加强了在集中度、流动性、杠杆、久期等各方面的要求,现金管理产品以往通过监管套利,配置长久期、低流动性资产,采用信用下沉策略以提升产品收益率的模式将无法持续。因此,现金管理产品相较货币市场基金的收益率优势将明显收窄。现金管理产品收益率高出货币市场基金50-100BP的现状将发生改变。

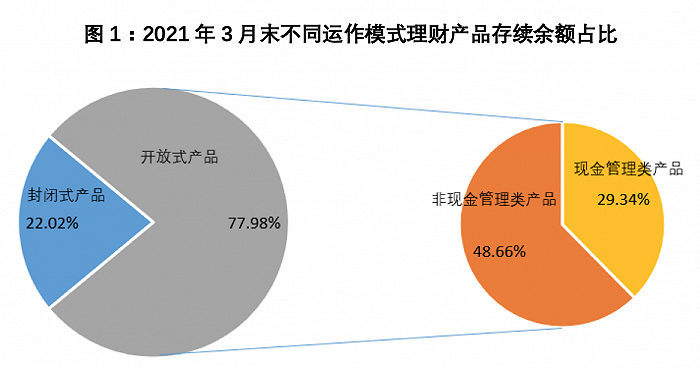

总体上,《通知》通过统一同类资管产品监管标准,有利于增强现金管理类产品业务经营的合规性和稳健性,防止不规范产品无序增长和风险累积,推动银行存量理财业务规范整改和理财公司“洁净起步”。《通知》有助于促进银行真正建立起净值化为方向的风险收益定价能力。2018年现金类理财产品几乎从零起步,到2019年末,存续余额4.16万亿元。截至2021年3月末,理财市场规模25.03万亿元,其中开放式产品存续规模为19.51万亿元,现金类理财产品规模达到7.34万亿元,占全部理财产品的比例为29.34%,起到了银行理财保规模的作用,衔接资管新规之后客户资金对低风险以及一定收益溢价的需求;定位上只是过渡性产品,并非长期发展方向。

数据来源:银行业理财登记托管中心

对居民投资选择而言,现金管理类产品对于投资范围和久期的限制,将使现金管理类产品与货币基金相比收益率优势不复存在。另外相比货币基金,现金类理财产品不拥有税收优势,未来是否需要在税收政策上拉平值得考虑和关注。

对银行理财业务而言,《通知》可能会加大银行理财业务产品体系建设压力,一是如何衔接当前现金管理类产品的客户资金,防止理财客户资金的流失;二是如何通过分层的产品体系满足客户不同场景的理财需求,提高客户长期粘性。相反,对券商、公募机构可能是利好。券商、公募机构在产品净值化以及不同风险层级产品结构方面走在前列,产品体系与银行形成了一定差异化,在不同风险层级产品与客户服务上有较好的基础,未来现金管理类产品收益率下滑可能促使部分银行理财客户资金转向券商、公募机构。

2018年以来,监管部门出台了资管新规、新证券法、基金投顾业务试点、基金销售管理办法、理财产品销售管理办法等系列法规制度,规范资本市场资产端和资金端的运作,对行业高质量发展起到了重大作用,过去的监管套利空间逐步压缩,转向公开公平竞争。此次《通知》的落地,是相关监管规则的进一步补充,这对行业机构既是挑战,也是机遇。